Biznesy mięsne raz jeszcze

- Utworzono: piątek, 06, lipiec 2018 23:24

Cztery spółki mięsne z głównego parkietu GPW badaliśmy w czerwcu tego roku, ale warto wrócić do tego tematu, by zastosować nowe narzędzia. Nasi bohaterowie to Gobarto, Indykpol, Henryk Kania i Tarczyński. Każda z tych firm ma swoją specyfikę (np. Indykpol koncentruje się na drobiu), niemniej wszystkie zajmują się przetwarzaniem mięsa i wyrobem wędlin. Rozsądne zdaje się zatem porównywanie ich wyników.

Ba, ale jak to zrobić? Jeżeli bierzemy pod uwagę klasyczną analizę wskaźnikową, to oczywiście musimy pamiętać, że wskaźników jest wiele - i może się okazać, że każda spółka w danej kategorii będzie najlepsza, a w innej - najgorsza (albo taka sobie). W istocie tak właśnie jest. Tymczasem badane podmioty trzeba jakoś uszeregować.

Służą temu m.in. metody analizy wielokryterialnej, z angielska znane jako MCDM (multi-criteria decision making). W czerwcu zastosowaliśmy prosty ranking Bordy, dziś uruchomimy jeszcze trzy inne procedury.

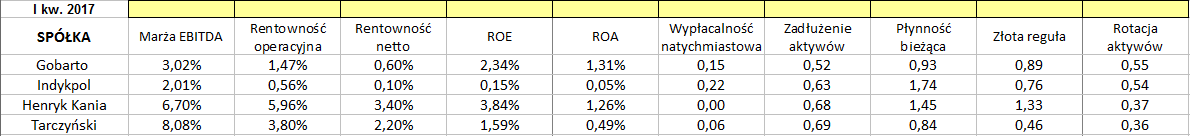

Interesują nas dane z pierwszych kwartałów lat 2017 i 2018 (skonsolidowane - prócz Henryka Kani, który publikuje jedynie raporty jednostkowe). Bierzemy pod uwagę 10 wskaźników:

1) marża EBITDA: EBITDA / przychody

2) rentowność netto: zysk netto / przychody

3) rentowność operacyjna: zysk operacyjny / przychody

4) płynność bieżąca: aktywa obrotowe / zobowiązania krótkoterminowe

5) zadłużenie ogólne: zobowiązania / suma bilansowa

6) wypłacalność natychmiastowa: środki pieniężne / zobowiązania krótkoterminowe

7) ROE (zwrot z kapitału): zysk netto / przeciętny stan kapitału własnego; w mianowniku mamy de facto średnią arytmetyczną sumy kwot kapitału z końca 2016 i 2017 roku

8) ROA (zwrot z aktywów): zysk netto / przeciętny stan aktywów; mianownik liczymy analogicznie do przypadku poprzedniego

9) złota reguła bilansowa: kapitał własny / aktywa trwałe

10) rotacja aktywów: przychody / przeciętny stan aktywów.

Tylko jeden wskaźnik jest destymulantą, tzn. uważamy, że im niższy, tym lepszy. To ogólne zadłużenie. Pozostałe traktujemy jako stymulanty: za najlepsze uważamy wysokie wartości. Założenie to jest tak naprawdę uproszczeniem.

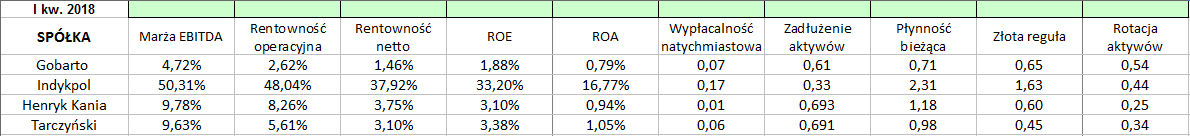

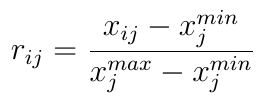

Przypomnijmy tabelkę danych za I kw. 2018:

Warto wiedzieć, że nadzwyczaj wysokie rentowności oraz ROE i ROA Indykpolu to w dużej mierze efekt zdarzenia jednorazowego. Mowa o sprzedaży (za 190 mln zł) Zakładów Drobiarskich Lublin. Tymczasem np. wynik brutto na sprzedaży zmienił się nieznacznie w skali rocznej i był dość standardowy.

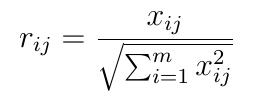

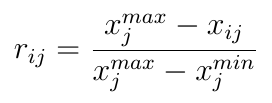

Zastosujemy trzy metody, a poniekąd cztery, bo algorytm TOPIS będzie realizowany na dwa sposoby: TOPSIS Linear i TOPSIS Vector. Chodzi o kwestię normalizacji danych, tj. o sprowadzenie wszystkich liczb do jednego rzędu. Metoda wektorowa definiowana jest następującymi wzorami:

- dla stymulant:

- dla destymulant:

Każdą wartość dzielimy przez normę dla danego kryterium (zakładamy, że macierz danych ma wymiary m x n, tj. m wariantów i n kryteriów).

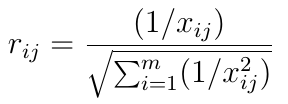

Metoda liniowa określona jest tak:

- dla stymulant:

- dla destymulant:

Zaletą tego podejścia jest to, że wyniki wchodzą w zakres od 0 do 1. Porównanie tych metod (i innych) zaprezentowane zostało w pracy A. Celena (por. bibliografia).

*

Tak więc nasze metody, które zresztą omawialiśmy w dziale edukacyjnym, to: TOPSIS, VIKOR i WASPAS. Tu nie będziemy przypominać ich konstrukcji. Powiemy jedynie tyle, że TOPSIS bazuje na koncepcji wektora wzorcowego i anty-wzorcowego, czyli hipotetycznej najlepszej i najgorszej spółki.

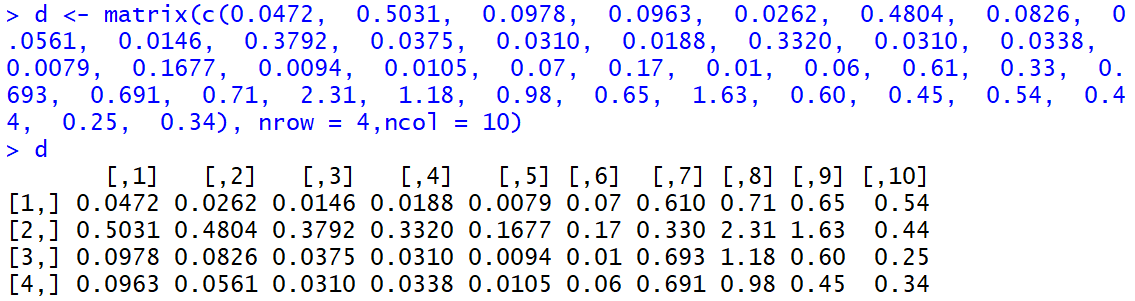

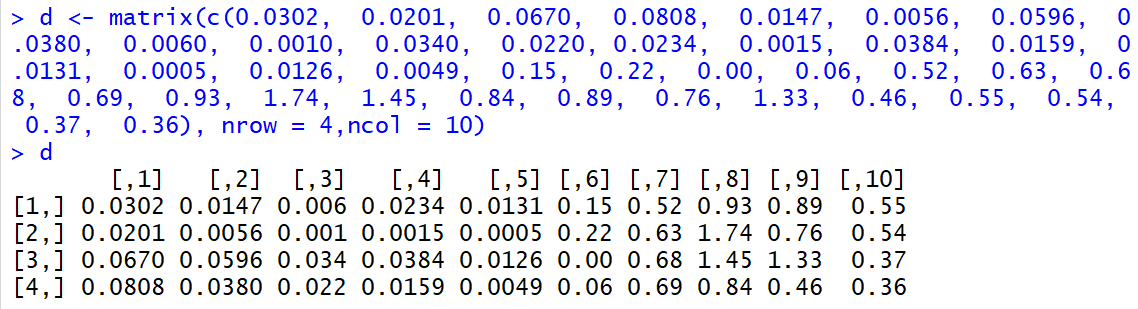

Algorytmy, o których mowa, dostępne są w ramach języka R, a ściślej: w pakiecie MCDM. Wczytajmy zatem naszą tabelkę danych i sprawdźmy, że wczytaliśmy to, co chcieliśmy:

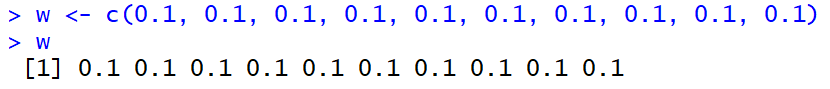

Teraz trzeba wczytać wektor wag. Dla uproszczenia przyjmujemy, że każde kryterium ma taką samą istotność (0.1, tj. 1/10). Razem oczywiście sumują się do 1.

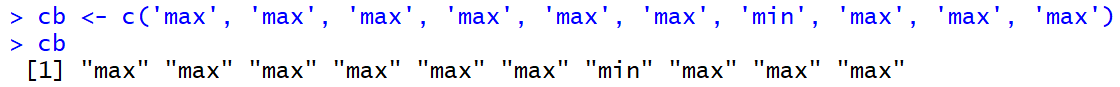

Trzeci wektor, cb, mówi nam (a właściwie nie nam, lecz komputerowi), które kryteria są stymulantami, a które destymulantami. Destymulantę mamy tylko na siódmym miejscu (zadłużenie).

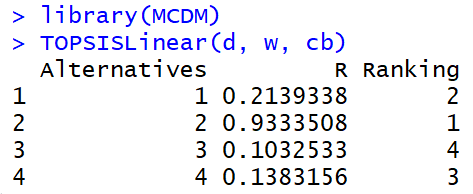

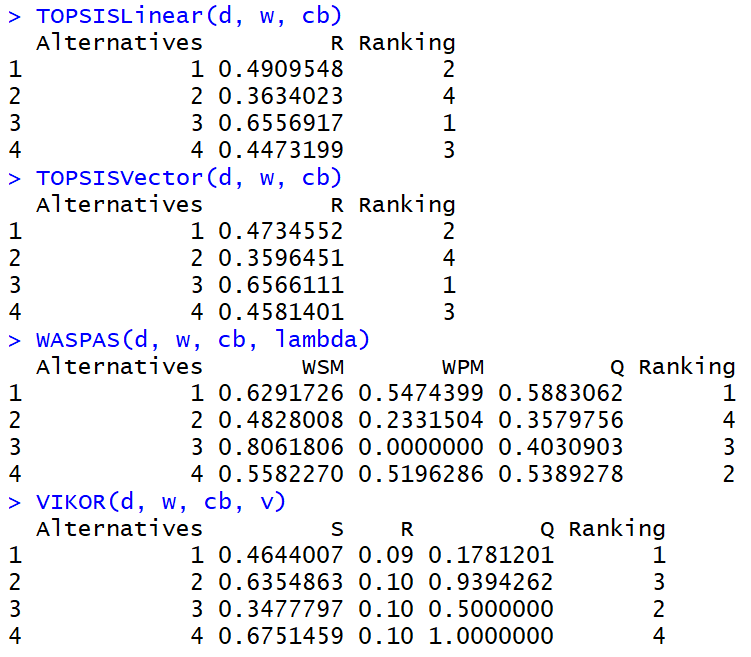

Wczytujemy bibliotekę MCDM i uruchamiamy procedurę TOPSISLinear:

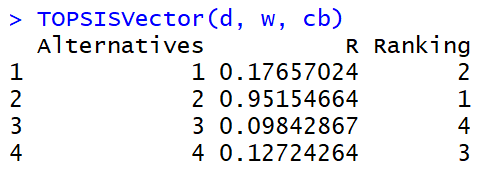

Drugi krok to metoda TOPSISVector:

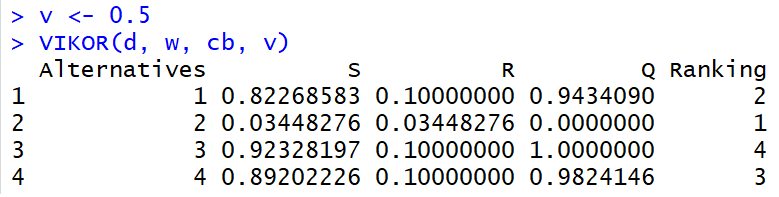

Trzeci ruch to wygenerowanie rankingu metodą VIKOR. Ten algorytm zależy nie tylko od danych, wag i wektora stymulant / destymulant, ale również od parametru v, tzw. progu weta. Ustalamy ten próg na poziomie 0.5, co zresztą często się czyni. Po szczegóły raz jeszcze odsyłamy do artykułu teoretycznego.

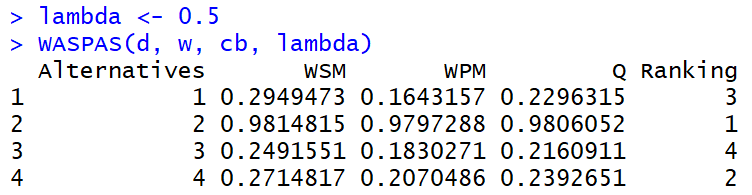

Wreszcie, metoda WASPAS - tu z kolei wybieramy 0.5 jako wartość parametru lambda.

*

Nie omawiamy teraz rankingów, przejdziemy do tego za chwilę, biorąc pod uwagę także wyliczony w poprzednim raporcie ranking Bordy. Na razie zajmiemy się wynikami z I kw. 2017. Wyglądały one tak:

Wczytujemy te dane do R:

Tym razem hierarchie sugerowane przez nasze cztery metody wyglądają tak:

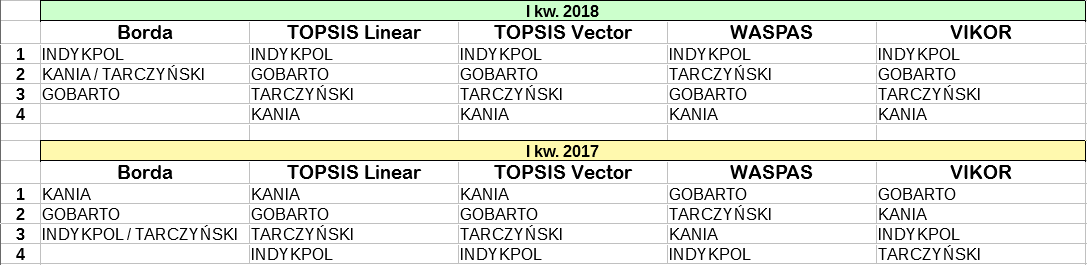

Zapis, jaki uzyskaliśmy, nie jest zbyt wygodny - choćby dlatego, że nie widzimy nazw podmiotów. Z tego powodu dodajemy ostatnią tabelę, w której uzyskane rankingi zostały w wygodny sposób zebrane razem. Hierarchia jest od najlepszych do najsłabszych spółek.

Jeśli chodzi o I kw. 2018, to w świetle każdej metody najlepszy był Indykpol. Wyjątkowo wysokie rentowności oraz zwroty z kapitału i aktywów zrobiły swoje. Czytelnik (inwestor) musi jednak pamiętać o wyjątkowości i zapewne jednorazowości tych wyników.

Według rankingu Bordy, drugie miejsce ex aequo zajmują Kania i Tarczyński. Na trzecim jest Gobarto. Tymczasem według czterech pozostałych metod firma Henryk Kania jest najsłabsza, a Gobarto zajmuje drugie lub trzecie miejsce, częściej drugie. Tarczyński: trzecie lub drugie, częściej trzecie.

Jak widać, nasze metody - przynajmniej przy parametrach i wagach, które dobraliśmy, a dokonaliśmy tego w sposób nieco arbitralny i mocno uproszczony - nie dają, wzięte razem, jednoznacznego rankingu. Widzimy jednak, że Indykpol jest preferowany, a Henryk Kania oceniany słabo.

A teraz I kw. 2017. Tutaj trzy razy wygrywa właśnie Henryk Kania, a dwa razy Gobarto. Indykpol aż cztery razy zajął ostatnie miejsce, w tym raz ex aequo z Tarczyńskim (według schematu Bordy).

J. Sobal

BIBLIOGRAFIA:

A. Çelen, "Comparative Analysis of Normalization Procedures in TOPSIS Method: With an Application to Turkish Deposit Banking Market", INFORMATICA, 2014, Vol. 25, No. 2, 185 - 208.

J. Michnik, "Wielokryterialne metody wspomagania decyzji w procesie innowacji", Wyd. Uniwersytetu Ekonomicznego w Katowicach 2013.

E. Roszkowska, T. Wachowicz, "Metoda TOPSIS i jej rozszerzenia - studium metodologiczne", w: "Analiza wielokryterialna. Wybrane zagadnienia", seria "Informatyka w badaniach operacyjnych", Wydawnictwo Uniwersytetu Ekonomicznego w Katowicach 2013.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4641 gości