Początek roku ze słodyczami

- Utworzono: sobota, 02, czerwiec 2018 08:24

Omówimy dziś rezultaty trzech przedsiębiorstw z głównego parkietu GPW, które zajmują się - przynajmniej w głównej mierze - produkcją i sprzedażą słodyczy.

Colian dzieli swą działalność na pięć segmentów: słodycze, napoje, kulinaria, logistykę i lody. Słodycze to różnego typu czekolady, wafle, herbatniki, cukierki, karmelki itd. - sprzedawane pod markami takimi jak Jeżyki, Grześki, Akuku, Brando, Mella, Śliwka Nałęczowska etc. Segment napojów to marka Hellena - to gazowane i niegazowane oranżady. Kulinaria obejmują przyprawy i dodatki cukiernicze Appetita i Siesta. Logistyka oznacza transport i magazynowanie wyrobów dla spółek z grupy Colian, ale również dla klientów zewnętrznych. Segment lodów to najnowsza linia biznesowa. W marcu 2018 emitent wprowadził na rynek lody pod markami Jeżyki, Grześki i Oranżada.

Zakłady Przemysłu Cukrowniczego Otmuchów znane są m.in. z marki Odra, za którą stoi ponad 70-letnia tradycja. Odra to m.in. chałwa, sezamki, czekoladki, galaretki w cukrze i ptasie mleczko. Oferta Otmuchowa jest jednak szersza. Obejmuje m.in. batony Free Food, żelki, płatki śniadaniowe, a także prażynki i chrupki (pod markami Tip Top i Bingo). Słodycze dają ok. 2/3 wpływów ze sprzedaży.

Wawel wytwarza m.in. różne gatunki czekolady, w tym białą i gorzką. Poza tym firma produkuje wiele innych wyrobów: czekoladki, cukierki, krówki, toffi, pastylki miętowe, kakao, wafle tudzież galaretki i batony.

Głównym akcjonariuszem spółki Wawel jest zagraniczny (szwajcarski) koncern Hosta International AG, który ma 52,13 proc. kapitału naszego emitenta i taki też odsetek głosów na WZ. MetLife OFE ma 9,80 proc., Nationale Nederlanden OFE 5,09 proc.

W Otmuchowie prym jako inwestor wiedzie Xarus Holdings Limited (57,68 proc.). PKO BP Bankowy OFE ma 9,28 proc., zaś PZU OFE 14,94 proc.

Wreszcie Colian: tu największym akcjonariuszem jest porozumienie akcjonariuszy związane z prezesem Janem Kolańskim. Porozumienie to posiada ponad 40 proc. w kapitale i głosach. Ipopema 21 FIZAN kontroluje 32,7 proc.

Pierwotnie mieliśmy podstawowe wskaźniki badanych przedsiębiorstw (za pierwsze kwartały lat 2017 i 2018) zbadać przy pomocy prostej metody wielokryterialnej - rankingu Bordy. Okazało się jednak, że hierarchia wyników jest jednoznaczna. Nie oznacza to oczywiście, że zagadnienie jest całkiem pozbawione interesujących wątków.

Będziemy sprawdzać następujące wskaźniki:

- marża EBITDA: EBITDA / przychody

- rentowność operacyjna: zysk operacyjny / przychody

- rentowność netto: zysk netto / przychody

- ROE (zwrot z kapitału): zysk netto z danego roku / kapitał własny według stanu na koniec roku poprzedniego

- ROA (zwrot z aktywów): zysk netto z danego roku / aktywa według stanu na koniec roku poprzedniego

- wypłacalność natychmiastowa: środki pieniężne / zobowiązania krótkoterminowe

- ogólne zadłużenie: zobowiązania / suma bilansowa

- płynność bieżąca: aktywa obrotowe / zobowiązania krótkoterminowe

- złota reguła bilansowa: kapitał własny / aktywa trwałe (reguła jest wypełniona, gdy wskaźnik przekracza wartość 1 pkt; jest to zjawisko pozytywne).

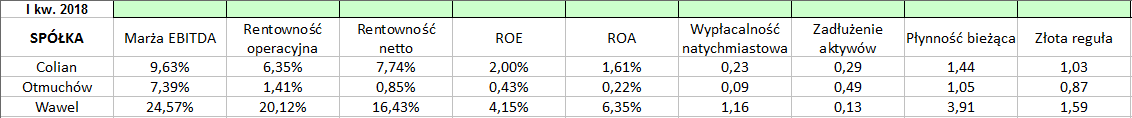

Spójrzmy na I kw. 2018:

Jak łatwo zauważyć, najwyższe rentowności, a także najwyższe zwroty z kapitału i aktywów, osiąga tradycyjnie już Wawel. Praca przy dużych marżach w to w pewnym sensie specyfika tego biznesu. W I kw. 2018 Wawel zanotował np. zysk netto opiewający na 16,4 proc. wypracowanych przychodów.

Dla porównania, Colian miał 7,74 proc., a Otmuchów tylko 0,85 proc. Otmuchów miał najsłabsze także pozostałe wyniki. Niektóre mogą niepokoić same w sobie. O ile ok. 50-procentowe zadłużenie mieści się w teoretycznej normie, o tyle płynność bieżąca, tylko nieznacznie przekraczająca 1 pkt, jawi się jako zbyt niska. Analogicznie wątpliwości może budzić 9-procentowa wypłacalność natychmiastowa.

Złotą regułę bilansową spełniają Colian i Wawel, Otmuchów trochę od niej odbiega: kapitał własny nie przewyższa aktywów trwałych.

Zerknijmy na małe podsumowanie:

W każdej kategorii układ jest taki sam: na pierwszym miejscu Wawel, na drugim Colian, a na trzecim Otmuchów.

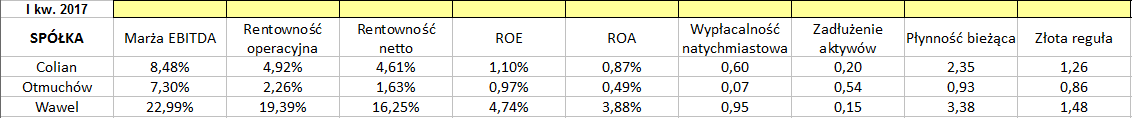

Cofnijmy się o rok. Oto I kw. 2017:

Otmuchów miał podówczas trochę lepsze marże ona poziomach operacyjnym i netto - lepsze niż rok później. Colian przeciwnie: rentowności stały niżej niż w I kw. 2018. Analogicznie rzecz się miała z Wawelem, choć tu różnice nie były duże.

Godne uwagi jest wszelako to, że przez rok Otmuchów mimo wszystko trochę poprawił takie wskaźniki jak wypłacalność natychmiastowa, zadłużenie aktywów czy płynność bieżąca. ROE i ROA wszelako się pogorszyły, tzn. w I kw. 2017 były lepsze niż w I kw. 2018.

Podsumowanie jest takie jak poprzednio:

Inaczej rzecz ujmując, Otmuchów zajmuje trzecie miejsce w puli, Colian drugie, a prym wiedzie Wawel. Oczywiście ujęcie jest bardzo ogólne i mimo wszystko nie uwzględnia żadnych dodatkowych niuansów.

Dodajmy na koniec, że miesiąc temu omawialiśmy wyniki roczne tych trzech przedsiębiorstw - za lata 2016 i 2017. Tamte dane, zwłaszcza za rok 2017, były nieco bardziej złożone - acz ostateczna hierachia, mierzona liczbą Bordy, była taka sama: Wawel zajmował pierwszą lokatę, Colian drugą, trzecią natomiast Otmuchów.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4582 gości