Z szynką raz! - VIKOR na rynku mięsnym

- Utworzono: piątek, 18, maj 2018 21:16

Zajmiemy się dziś czterema przedsiębiorstwami z GPW, które łączy to, że produkują i sprzedają mięso (oraz różnego rodzaju wędliny: kiełbasy, szynki, pasztety, salcesony itd.).

Nasi bohaterowie to oczywiście Gobarto, Indykpol, Henryk Kania i Tarczyński. Każdą z tych spółek wielokrotnie omawialiśmy na naszych łamach w odrębnych artykułach. Niektóre z nich analizowaliśmy już nawet pod kątem rezultatów za I kwartał 2018. Nie wszystkie jednak zaprezentowały już sprawozdania za ów okres, tak więc teraz skupimy się na danych z roku 2017.

Interesować będą nas kwoty skonsolidowane wszędzie tam, gdzie to możliwe (czyli poza Henrykiem Kanią). Zarazem patrzeć będziemy na 8 wskaźników:

1) rentowność netto: zysk netto / przychody

2) rentowność operacyjna: zysk operacyjny / przychody

3) płynność bieżąca: aktywa obrotowe / zobowiązania krótkoterminowe

4) zadłużenie ogólne: zobowiązania / suma bilansowa

5) wypłacalność natychmiastowa: środki pieniężne / zobowiązania krótkoterminowe

6) ROE (zwrot z kapitału): zysk netto / przeciętny stan kapitału własnego; w mianowniku mamy de facto średnią arytmetyczną sumy kwot kapitału z końca 2016 i 2017 roku

7) ROA (zwrot z aktywów): zysk netto / przeciętny stan aktywów; mianownik liczymy analogicznie do przypadku poprzedniego

8) rotacja aktywów: przychody / przeciętny stan aktywów.

W całej tej puli mamy tylko jedną destymulantę, czyli zmienną, co do której życzymy sobie, by była jak najniższa. To zadłużenie. Pozostałe zmienne są stymulantami - im wyższe, tym lepiej dla badanej spółki. Założenia te są oczywiście bardzo mocne i zarazem uproszczone, ale to cena za dalszą relatywną prostotę obliczeń. W bardziej skomplikowanym przykładzie moglibyśmy brać pod uwagę np. optymalne przedziały wskaźników. Ostatecznie nie jest przecież tak, że zadłużenie powinno zawsze być minimalizowane (bo jego umiarkowany wzrost może korzystnie wpływać na dźwignię finansową), a np. płynność maksymalizowana (istnieje bowiem ryzyko nadpłynności, szczególnie niekorzystnej, gdy firma posiada ogromną ilość niewykorzystywanej gotówki).

W niuanse nie będziemy jednak wchodzić. Mamy 4 spółki, 8 kryteriów. Każda ze spółek w czymś jest lepsza od innej (albo od wszystkich pozostałych), a w czymś gorsza. Nie bardzo zatem wiemy, jak usystematyzować, uogólnić i uprościć te relacje. Z pomocą mogą przyjść nam algorytmy analizy wielokryterialnej: takie jak VIKOR, TMAI, TOPSIS, ELECTRE czy metoda Bordy.

Skorzystamy dziś tylko z jednego narzędzia, mianowicie z metody VIKOR. Wskazana jest równoczesna lektura naszego opracowania teoretycznego na temat tej techniki - tu bowiem w zasadzie nie będziemy przywoływać jej wzorów, a tym bardziej ich uzasadnienia. Mamy maszynę - i z niej korzystamy.

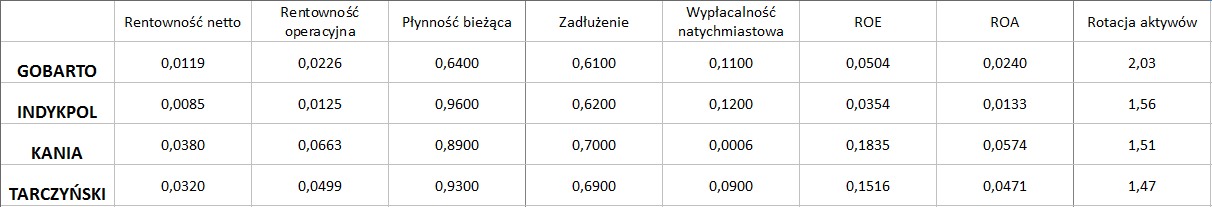

W pierwszym kroku spójrzmy na tabelę wskaźników:

Są to, jak wspomnieliśmy, dane za rok 2017. Dla przykładu, Indykpol wypracował najsłabszą rentowność netto (tylko 0,85 proc.), a Henryk Kania najlepszą marżę operacyjną (6,63 proc.). Z drugiej strony, HK prawie w ogóle nie ma gotówki, podczas gdy w Indykpolu pokrywa ona 12 proc. zobowiązań krótkoterminowych - i jest to w tej kategorii najlepszy wynik.

Henryk Kania wygrywa wartościami ROE i ROA, ale Gobarto zwycięża pod względem rotacji aktywów i w dodatku ma najniższe zadłużenie ogólne (61 proc.), gdy HK najwyższe (70 proc.).

Żadna z firm nie ma płynności bieżącej wyższej niż 1 pkt. W pewnym sensie fakt, iż dotyczy to każdej z nich, łagodzi wymowę spostrzeżenia, ale ogólnie nie jest to dobra sytuacja. Wskazane jest raczej, by aktywa obrotowe przewyższały zobowiązania krótkoterminowe.

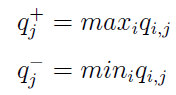

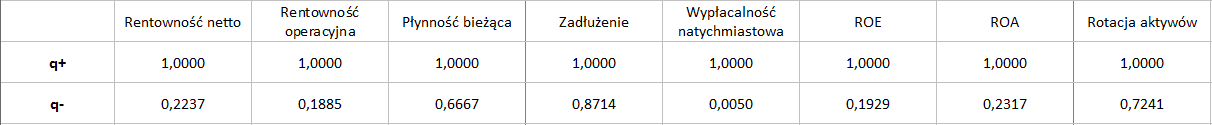

Zaprezentowane wskaźniki nie są znormalizowane. A tego byśmy chcieli: np. tego, by wszystkie mieściły się w zakresie [0, 1]. W związku z tym stosujemy następujące wzory normalizacyjne (pierwszy dla stymulant, drugi dla destymulant):

Dla stymulant bierzemy stosunek badanej wartości do najlepszej w świetle danego kryterium. Na przykład dzielimy rentowność spółki przez najlepszą rentowność w całym portfelu. I tak dla każdego podmiotu. W przypadku destymulant rozumowanie przebiega podobnie.

Oto i wskaźniki po normalizacji:

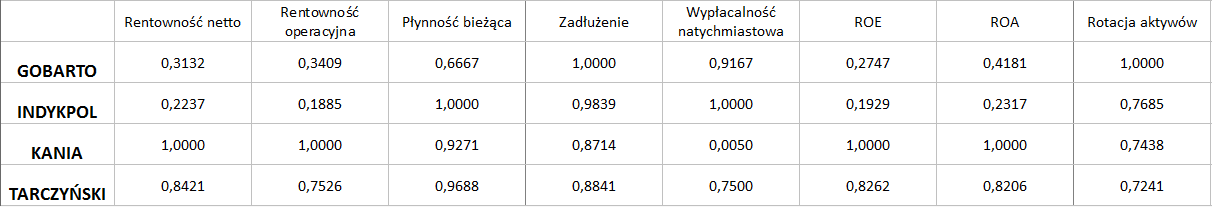

Niewiele możemy teraz o nich powiedzieć. W każdym razie - każdego dotyczy już sformułowanie "im wyżej, tym lepiej". W następnym kroku obliczamy wartości q+ i q-, tj. najlepsze i najgorsze wyniki po wszystkich kryteriach.

Specyfika zastosowanego wzoru normalizacyjnego jest taka, że w każdej kolumnie jedna pozycja przyjmie wartość 1. Na przykład Indykpol miał najwyższą wypłacalność natychmiastową: po normalizacji wyniosła więc 1 pkt i to widzimy w pierwszym wierszu piątej kolumny tabeli (mówimy o wierszach i kolumnach liczbowych, nie tych z etykietami).

Wreszcie przejdziemy do clou zagadnienia, czyli do obliczenia trzech metryk stosowanych w podstawowej wersji VIKOR. We wzorach (przypominamy o tekście edukacyjnym) wykorzystuje się pojęcie wag. Jeśli nie mamy lepszego pomysłu, to możemy przyjąć, że każde kryterium jest tak samo istotne. W naszym przypadku oznaczałoby to, że waga to zawsze 1/8, tj. 0,125 (chodzi o to, by wagi sumowały się do wartości 1).

W trakcie obliczeń pojawił się jednak specyficzny problem, którego nie będziemy omawiać szczegółowo. W skrócie i uproszczeniu: dalsze wzory są tak skonstruowane, iż przy równych wagach i przy równoczesnym założeniu, że każda ze spółek jest najgorsza w świetle przynajmniej jednego kryterium (to nawet nie założenie, to fakt) - w pewnym momencie pojawiłoby się nam dzielenie przez zero. Z tego powodu wprowadziliśmy drobną modyfikację: rentowność netto jest (arbitralnie) wyceniana nieznacznie wyżej, z wagą 0,126. Pozostałe kryteria mają wagi równe (1 - 0,126)/7 = 0,1248 (w przybliżeniu).

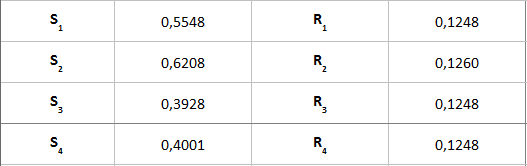

A zatem wyliczamy najpierw wartości metryki S i R dla każdej z czterech firm. Dzieje się to poniżej:

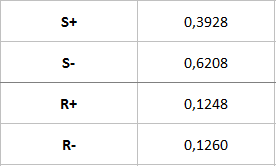

Następny krok to wyliczenie wartości S+, S-, R+ i R- - czyli maksimów i minimów (po wariantach, tj. spółkach). Tu właśnie uwidacznia się nasz problem: przy równych wagach R+ i R- byłyby sobie równe, przez co we wzorze na metrykę T mielibyśmy dzielenie przez R- - R+ = 0.

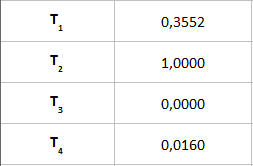

Teraz obliczamy wartości metryki T dla każdej z firm:

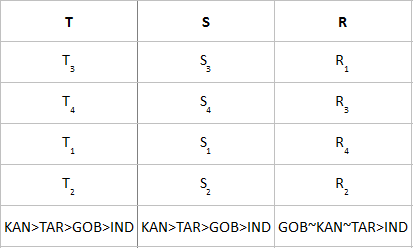

Ogólnie rzecz biorąc, zasada jest taka: im niższe wartości S, R i T, tym lepiej dla spółki (tym bliżej jest ideału). Zatem uszeregowanie S, R i T dla spółek w porządku "od najgorszych do najlepszych" prezentuje się tak:

Dla przykładu, T3 (tj. wartość metryki T dla Henryka Kani), jest najlepszy - w szczególności lepszy niż T2 (wynoszący 1, to wynik Indykpolu).

Dla T i S układ wyszedł taki sam: najlepiej poradził sobie Henryk Kania, następnie mamy Tarczyńskiego, Gobarto i w końcu Indykpol. W metryce R Gobarto, Kania i Tarczyński są równoprawne, a wszystkie lepsze niż Indykpol.

Teraz trzeba zastosować specyficzne rozwiązania metody VIKOR. To znaczy: sprawdzić dwa warunki, C1 i C2.

Zacznijmy od C1, warunku akceptowalnej przewagi. Na liście T znajdujemy pozycję najlepszą (T3, czyli HK, wynik 0 pkt) oraz pozycję drugą, czyli T4 (0,016 pkt). Mamy m = 4 (cztery warianty), skąd 1/(m-1) = 1/3. Obliczamy różnicę T4 - T3 = 0,016 pkt. Jest ona mniejsza niż 1/3. Tak więc C1 nie jest spełniony.

W warunku C2 żąda się z kolei - a nazywa się to "akceptowalną stabilnością" - by wariant najlepszy według metryki T był wiodący także pod względem S lub R. Otóż ten wariant, czyli T3 (Henryk Kania), nie jest najlepszy według R, ale według S - owszem.

Tak więc tylko jeden z dwóch warunków nie jest spełniony, mianowicie C1. W takim układzie (ponownie przypominamy o równoległej lekturze tekstu teoretycznego) za dopuszczalne uznajemy takie scenariusze, które od najlepszego (od W_3) różnią się o mniej niż 1/(m-1) = 1/3 pod względem metryki T. W ten obszar wpada tylko T4 czyli Tarczyński.

Niestety, metoda VIKOR nie dała nam jednoznacznego faworyta, acz wykluczyła kandydatury Gobarto i Indykpolu. W tym kontekście ciekawe może być spojrzenie na kwestię przy pomocy metody Bordy.

Tak naprawdę chodziło nam raczej o prezentację zastosowania metody. W rzeczywistości wiele zależy w niej od tego, jakie wybraliśmy wagi i jaki rodzaj normalizacji. Musimy także pamiętać o rozmaitych istotnych niuansach. Dla przykładu, firma Henryk Kania w tego rodzaju rankingach zdobywa sporo punktów z uwagi na wysokie rentowności tudzież duże wartości ROE i ROA. Z drugiej strony, spółka ta ma niewiele środków pieniężnych i pracuje przy dużym zadłużeniu, można też zwrócić uwagę na jej zobowiązania przeterminowane, o czym pisaliśmy na naszych łamach.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4654 gości