Cersanit i nie tylko

- Utworzono: środa, 01, październik 2014 13:27

Rovese to znane przedsiębiorstwo, zajmujące się produkcją i sprzedażą wyrobów służących do wykańczania i wyposażania łazienek. Chodzi tu np. o kabiny prysznicowe, wanny i brodziki, meble łazienkowe etc. Bardzo ważną częścią asortymentu są też płytki ceramiczne, co poniekąd zbliża Rovese do takich firm z GPW jak Polcolorit i Ceramika Nowa Gala.

W istocie jednak Rovese jest od nich dużo większa – pod względem aktywów, przychodów, a także rozmiarów i zasięgu grupy kapitałowej. Ostatni raport półroczny wymieniał ok. 30 spółek bezpośrednio zależnych od Rovese, do tego 9 pośrednio zależnych, jedną wycenianą metodą praw własności i 3 w ogóle nie objęte konsolidacją.

Całe to przedsiębiorstwo działa nie tylko w Polsce, ale i za granicą, sprzedając produkty m.in. w Rosji i na Ukrainie, a także w krajach UE (np. w państwach bałtyckich, ale też w Czechach i na Słowacji, w Niemczech czy na Węgrzech). Ważną i dobrze rozpoznawalną w Polsce marką wyrobów Rovese jest Cersanit, klienci kojarzą także produkty z Opoczna.

Głównym akcjonariuszem firmy jest znany biznesmen Michał Sołowow, kontrolujący blisko dwie trzecie kapitału i głosów. ING OFE posiada udział na poziomie 14,55 proc., zaś 19,46 proc. to free float.

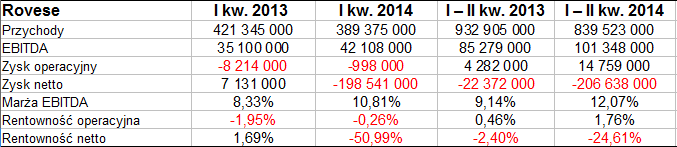

Spójrzmy na skonsolidowane przychody, zyski i straty Rovese z pierwszego kwartału i pierwszego półrocza, a także na skonsolidowane pozycje bilansowe:

W skali rocznej wydatnie zmniejszyły się przychody sześciomiesięczne. Uległy one redukcji z 932,9 mln zł do 839,5 mln zł, a więc o 10 proc. EBITDA i EBIT co prawda się zwiększyły, a nawet wyraźnie wzrosły odpowiadające im rentowności (np. operacyjna z 0,46 proc. do 1,76 proc.), tym niemniej przedsiębiorstwo poniosło poważną stratę netto, sięgającą niemal 207 mln zł (ponad 24,6 proc. wartości obrotów).

Okazuje się, że większa część tej straty przypadła na pierwszy kwartał, a główną przyczyną była sytuacja na Ukrainie. Ściślej rzecz ujmując, chodzi o dewaluację hrywny, które to zjawisko poważnie dotknęło wiele polskich spółek, prowadzących interesy u naszych wschodnich sąsiadów. W przypadku Rovese na różnice kursowe składały się głównie różnice "powstałe w wyniku wyceny bilansowej zobowiązań finansowych Cersanit Invest LLC (jednostki zależnej od Rovese S.A. z siedzibą na Ukrainie)". Różnice te jednak nie miały wpływu na przepływy pieniężne Grupy. Te jednak i tak ostatecznie były ujemne (-63,73 mln zł), choć akurat przepływy operacyjne wyszły na plus.

Na początku tekstu wspomnieliśmy, że Rovese produkuje nie tylko wanny, sedesy czy brodziki, ale też płytki. W istocie segment płytek ceramicznych dał firmie większość (dwie trzecie) skonsolidowanych przychodów w badanym okresie. Zysk tego segmentu wyniósł 63,3 mln zł (rentowność 11,37 proc.), zysk ceramiki sanitarnej to 18,6 mln zł (9,1 proc. obrotów wypracowanych w tym obszarze).

Jeśli chodzi o ujęcie geograficzne, to przychody krajowe stanowiły w badanym półroczu około 26 proc. całej sprzedaży skonsolidowanej. Widać zatem, że dominuje eksport. Co więcej, aż 55 proc. jego wartości przypadło na Rosję, Azerbejdżan, Kazachstan, Ukrainę, Białoruś i Mołdawię.

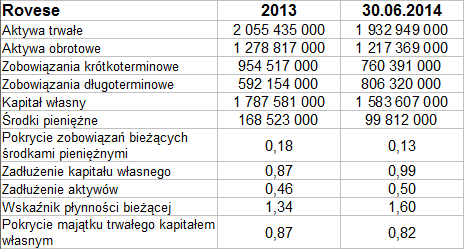

W bilansie dzimy m.in., że firma nie zachowuje złotej reguły bilansowej, jako że aktywa trwałe są większe niż kapitał własny. Ma jednak np. dobry wskaźnik płynności bieżącej – w grudniu 2013 na poziomie 1,34 pkt, a w czerwcu 2014 już 1,60 pkt. W ciągu półrocza spadło niestety trochę pokrycie długów krótkoterminowych środkami pieniężnymi – z 18 proc. do 13 proc. Wzrósł wskaźnik zadłużenie kapitału własnego, tym niemniej kwota zobowiązań nadal była minimalnie niższa od tegoż kapitału. W majątku ogólnie rzecz biorąc dominuje majątek trwały.

Rovese, to jak wspomnieliśmy, duże przedsiębiorstwo. Mamy na myśli np. to, że jego aktywa to ostatnio ok. 3,15 mld zł. Dla porównania, majątek firmy Ceramika Nowa Gala opiewał na niespełna 312 mln zł, w Polcoloricie wynosił ok. 135 mln zł. Te dwie firmy wyszły jednak w półroczu na plus w ujęciu netto, poza tym ich marże operacyjne (ale już nie marże EBITDA) były wyższe niż Rovese. Więcej o tym pisaliśmy w naszym raporcie branżowym.

Kształt wykresu Rovese przypomina kształt wykresu Nowej Gali. Jesienią 2013 roku rozpoczął się trend spadkowy, notowania spadły z z okolic 2,35 – 2,45 zł do 1,15 zł, jeśli brać pod uwagę minima z sierpnia 2014. Później nastąpiło skromne odbicie, ale nie udało się jeszcze wyjść ponad 1,50 zł. Gdyby się to jednak udało, to kolejnym oporem może być 1,61 zł, później obszar 1,74 – 1,76 zł, następnie 1,90 zł.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4297 gości