W dobrym trendzie?

- Utworzono: poniedziałek, 07, lipiec 2014 13:16

W początkach maja sugerowaliśmy, że trwa dobry czas dla Gino Rossi. W dużym stopniu świadczy o tym fakt, że na wykresie kursu akcji mamy wciąż wyraźny trend wzrostowy. Warto przypomnieć, że pod koniec roku 2012 cena papierów sytuowała się poniżej 1 zł, ostatnio natomiast oscyluje w pobliżu 3 zł. Obecne notowania i tak zresztą są niższe od maksimów z lutego (3,50 zł), tym niemniej nie osłabia to zbytnio ogólnej tezy o tendencji zwyżkowej.

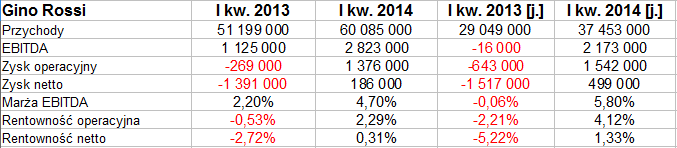

Gino Rossi jest firmą dobrze kojarzoną tak przez klientów, jak i graczy giełdowych. To przedsiębiorstwo obuwnicze, w swojej ofercie ma zarówno obuwie męskie (półbuty), jak i damskie (kozaki, czółenka i rozmaite inne gatunki). Sprzedaje także akcesoria takie jak teczki czy torebki. Spółka jest obecna na rynku od 22 lat, zaś na GPW od roku 2006. Tworzy grupę kapitałową, do której należą podmioty Garda sp. z o.o. oraz Simple Creative Products S.A. Wyniki skonsolidowane i jednostkowe w pierwszym kwartale roku 2014 wyglądały tak, jak to widzimy w poniższej tabeli:

Ponad sześćdziesiąt milionów złotych – oto przychody skonsolidowane Gino Rossi za styczeń, luty i marzec. W skali rocznej to wzrost o 17,35 proc. Doszło także do znacznej zwyżki obrotów jednostkowych – z 29,05 mln zł do 37,45 mln zł.

Dobre wrażenie robi też fakt, że wzrosły rentowności EBITDA, zaś na pozycjach EBIT i wyniku netto w miejsce strat pojawiły się zyski. Rentowność operacyjna spółki dominującej wyniosła 4,12 proc., w przypadku całej grupy była nieco niższa (2,29 proc.).

Niedawno, na samym początku lipca, ukazał się dość istotny komunikat: otóż zarząd Gino Rossi uznał za słuszne podwyższenie prognoz finansowych na rok bieżący, podanych w lutym. Pierwotnie zakładano w tych przewidywaniach, że skonsolidowane obroty roczne wyniosą 260 mln zł, zaś EBITDA 20 mln zł. Obecnie firma liczy na 265 mln zł przychodów i 21 mln zł EBITDA.

Działalność przedsiębiorstwa idzie spokojnym, rozwojowym torem – tak można wnosić z ostatniego raportu, w którym nie podano informacji o jakichkolwiek wydarzeniach nietypowych. Gino Rossi poddana jest pewnej sezonowości, mianowicie sprzedaż hurtowa jest wysoka w pierwszym i trzecim kwartale (i to ona ma wtedy decydujący wpływ na marżę), w pozostałych okresach swoje szczyty notuje sprzedaż detaliczna.

W maju zarząd Gino Rossi postanowił wdrożyć w firmie program emisji obligacji na kwotę maksymalnie 20 mln zł, aby pozyskać w ten sposób środki na spłatę długów wobec banków (np. Alior Banku czy DNB Banku Polska).

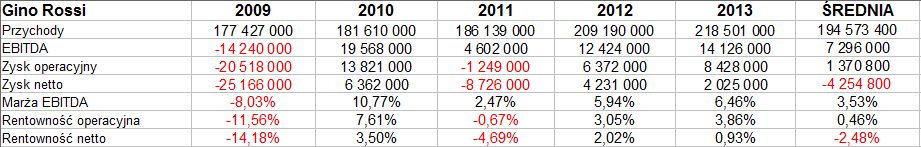

W tym kontekście warto pokazać archiwalne wyniki roczne (skonsolidowane) oraz pozycje bilansowe, w tym na koniec marca 2014:

Przeciętna kwota przychodów to 194,57 mln zł, jeśli mierzyć ją wynikami z ostatniego pięciolecia. Obroty zresztą z roku na rok rosły. Trochę inaczej wyglądało to w przypadku zysków, zdarzały się bowiem lata strat. Najlepszy pod względem marż był niewątpliwie rok 2010.

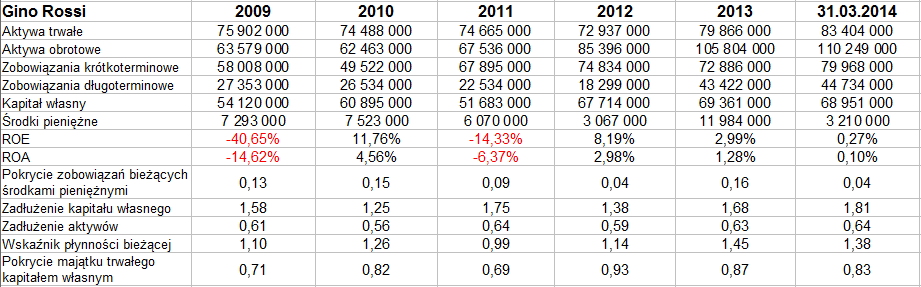

W pozycjach bilansowych widzimy m.in. aktywa trwałe opiewające pod koniec marca na 83,4 mln zł oraz 110 mln zł majątku obrotowego. Majątek ten stanowił 138 proc. wartości zobowiązań krótkoterminowych, co oznacza, że wskaźnik płynności bieżącej prezentował się nienajgorzej (choć nieco słabiej niż kwartał wcześniej). Firma nie zachowuje złotej reguły bilansowej, co teoretycznie może być niebezpieczne, choć w praktyce uznać można, że należy to do jej wieloletniej specyfiki. Przewaga aktywów trwałych nad kapitałem własnym nie jest zresztą dramatyczna.

Dość skromne są zasoby środków pieniężnych, ostatnio opiewały one tylko na 3,2 mln zł, czyli 4 proc. wartości długów bieżących. Co do zadłużenia kapitału własnego, to zobowiązania przekraczają tenże kapitał, ale poziomy wskaźnika rzędu 1,68 pkt (koniec roku 2013) czy 1,81 pkt (marzec 2014) nie są jeszcze dramatyczne. Ostatecznie można więc powiedzieć, że kondycja spółki jest niezła, choć oczywiście poprzeczka w postaci prognoz postawiona jest wysoko: EBITDA ma stanowić niemal 150 proc. kwoty notowanej w roku 2013, przychody mają wzrosnąć o grubo ponad jedną piątą. Dotychczasowy rozwój przedsiębiorstwa sugeruje, że przynajmniej w przypadku obrotów jest to wykonalne.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4676 gości