Alternatywna miara bezwzorcowa

- Utworzono: poniedziałek, 08, lipiec 2019 21:55

Przedstawimy dziś prostą, bezwzorcową metodę analizy wielokryterialnej. Metodę alternatywną wobec miary BZW, którą zaprezentowaliśmy we wcześniejszym artykule. Bezwzorcową, tj. obywającą się bez porównywania obiektu z tzw. obiektem idealnym, jak to ma miejsce np. w przypadku algorytmów TOPSIS czy ARAS.

Początek jest taki, jak zazwyczaj w przypadku algorytmów MCDM (Multi-Criteria Decision Making). Mamy n obiektów (mogą to być np. spółki giełdowe czy nieruchomości), indeksowanych literką i - a zarazem ocenianych z perspektywy m kryteriów, indeksowanych przy pomocy j. Takie kryteria to np. płynność bieżąca czy rentowność netto (w przypadku spółek) albo powierzchnia czy cena ze metr kwadratowy (w przypadku nieruchomości). Kryteria mogą być stymulantami (im wyższy odczyt, tym lepiej), destymulantami (im wyższy, tym gorzej) lub nominantami (czyli najlepiej, gdy odczyt jest w pewnym przedziale). W wielu metodach należy to ujednolicić przy pomocy odpowiednich przekształceń. Na przykład w BZW zakładaliśmy, że pracujemy ze stymulantami. Teraz tego nie precyzujemy. Ściślej: pomijamy przypadek nominant i przyjmujemy, że każde kryterium to albo stymulanta, albo destymulanta.

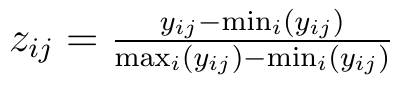

Przez yij rozumiemy odczyt j-tego kryterium dla i-tego obiektu. W pierwszym kroku dokonujemy następującej transformacji danych pierwotnych:

Zatem od wartości badanej (czyli j-tej cechy i-tego obiektu, np. rentowności netto i-tej rozważanej spółki) odejmujemy najmniejszą wartość w puli i rezultat dzielimy przez rozstęp, tj. różnicę między maximum a minimum.

To, co robimy, to tzw. unitaryzacja. Jej efekt jest taki, że wariancje i średnie cech pozostają różne od siebie, ale za to cechy (odczyty kryteriów) przyjmują wartości z przedziału [0, 1]. Zastosowaliśmy formułę dla stymulant, ale to, jakiego typu jest dane kryterium, uwzględnione zostanie dopiero w następnym kroku.

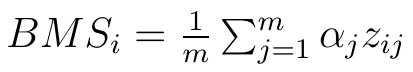

A teraz kluczowy wzór, bardzo prosty:

To znaczy, że dla każdej spółki obliczamy sumę zunitaryzowanych odczytów po kryteriach, przy czym α jest równa 1 dla stymulant lub -1 dla destymulant. Tę sumę dzielimy przez m, tj. przez liczbę kryteriów. Wynik trafi w obszar [0, 1]. Im wyższy, tym lepszy.

Praktyczne wykorzystanie tej metody prezentujemy w odrębnym artykule na temat spółek z branży energetycznej.

Adam Witczak

BIBLIOGRAFIA:

M. Balcerowicz-Szkutnik, E. Sojka, "Metody ilościowe w finansach i rachunkowości", Wydawnictwo Uniwersytetu Ekonomicznego w Katowicach 2011.

A. Mastalerz-Kodzis, E. Pośpiech, "Zastosowanie wybranych elementów analizy fundamentalnej do wyznaczania portfeli optymalnych", w: Studia Ekonomiczne, Zeszyty Naukowe Wydziałowe nr 146, "Innowacje w finansach i ubezpieczeniach - metody matematyczne i informatyczne", Wydawnictwo Uniwersytetu Ekonomicznego w Katowicach 2013.

M. Wójciak, "Konkurencyjność działów produkcyjnych polskiej gospodarki", Wydawnictwo Akademii Ekonomicznej w Katowicach 2002.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3355 gości