Giełda 5 razy bardziej ryzykowna niż inwestycja w mieszkanie

- Utworzono: piątek, 27, wrzesień 2019 05:45

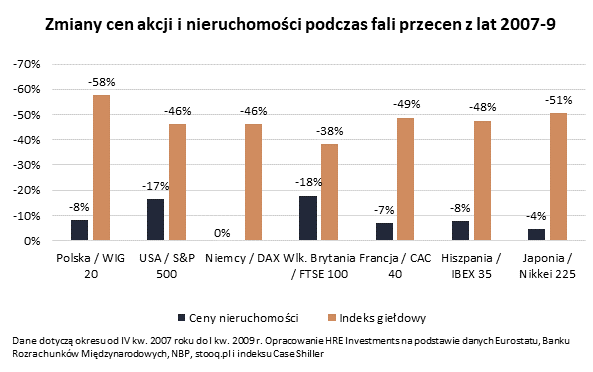

Ostatni kryzys dobitnie pokazał, że inwestorzy giełdowi muszą mieć znacznie mocniejsze nerwy niż osoby lokujące kapitał na rynku nieruchomości. W latach 2007-9 gwałtowne spadki cen akcji oznaczały przeciętnie ponad 5 razy wyższe straty niż te wynikające ze zmian cen domów i mieszkań.

Od 38 do 58% - aż o tyle spadły podczas fali przecen notowania ważnych giełdowych indeksów przy okazji wybuchu ostatniego kryzysu. Pod uwagę wzięliśmy rodzimy WIG 20, ale też amerykański S&P500, niemiecki DAX, brytyjski FTSE 100, francuski CAC 40, hiszpański IBEX 35 i japoński Nikkei 225. Rozważamy okres od końca 2007 roku do początku 2009 roku. Był to czas, w którym wspomniane indeksy bardzo wyraźnie, a ponadto synchronicznie, dołowały.

W tym samym czasie na rynkach nieruchomości badanych krajów sytuacja rozwijała się znacznie spokojniej. Co prawda w mocno dotkniętej kryzysem Ameryce czy na rynku brytyjskim nieruchomości staniały w badanym okresie o 17-18%, ale już w Niemczech ceny niemal się nie zmieniły - wynika z danych zebranych przez HRE Investments.

Rynek nieruchomości okazał się bezpieczniejszy

Ten przykład dobitnie pokazuje, że nawet w sytuacji kryzysu nieruchomości miały zdolność do znacznie skuteczniejszego utrzymywania wartości niż nawet akcje największych spółek. Upraszczając te dane można ponadto uogólnić, że trzymając pieniądze zainwestowane w największe spółki na największych parkietach świata można było stracić ponad 5 razy więcej niż gdyby te same środki zaangażować na analogicznych rynkach nieruchomości.

I tak na przykład w Polsce w badanym okresie indeks WIG 20 zniżkował o 58%. W tym samym czasie używane mieszkania w największych miastach straciły na wartości średnio 8% - wynika z danych NBP. Przypomnijmy, że mówimy o czasach, w których gospodarka gwałtownie hamowała, a przez pewien czas banki nie chciały nawet udzielać kredytów na zakup mieszkań. Mimo to sprzedający nie godzili się na daleko idące ustępstwa.

Dla porównania w USA, gdzie kryzys wybuchł, w pierwszym kwartale 2009 roku za domy trzeba było płacić o 17% mniej niż pod koniec 2007 roku. Dla porównania w tym samym czasie indeks S&P 500 zniżkował o 46%.

Na drugim biegunie znajdziemy Niemcy. Tam giełda – podobnie jak na całym świecie – odnotowała bardzo poważną przecenę. Indeks największych spółek zanotował spadek wartości o prawie połowę (46%). Na zmiany w otoczeniu gospodarczym i finansowym rynek nieruchomości niemal nie zareagował. Według danych Eurostatu doszło nawet do kosmetycznej podwyżki indeksu badającego zmiany cen nieruchomości (z 81,6 do 81,8 pkt.). Czas pokazał, że dla właścicieli nieruchomości sytuacja równie korzystnie rozwijała się też w kolejnych kwartałach i latach. Niemiecki rynek mieszkaniowy jest bowiem jednym z kilku w Europie, które nie zaznały poważniej przeceny już od przynajmniej dekady.

Cena to nie wszystko

Ale uwaga! Przedstawione powyżej dane uwzględniają przeciętne wartości indeksów skupiających od kilkudziesięciu do kilkuset największych spółek, z których można było wybrać zarówno lepsze jak i gorsze firmy. Co więcej w żadnym przykładzie nie uwzględniamy kosztów transakcyjnych i podatków. Niestety nie we wszystkich szacunkach możliwe było uwzględnienie zysków z tytułu posiadania akcji (dywidend, praw poboru). Podobnie w przypadku nieruchomości pomijamy przychody z wynajmu, które mógłby realizować ich właściciel. Brakuje bowiem wiarygodnych danych pozwalających dla badanych rynków określić stopy zwrotu z tego rodzaju inwestycji w latach 2007-9.

Z dziś dostępnych szacunków portalu Global Property Guide wynika, że przeciętne koszty transakcyjne przy zakupie nieruchomości wahają się we wspomnianych krajach w przedziale od 6,7% (Polska) do 18,5% (Francja) wartości kupowanej nieruchomości. Natomiast rentowność brutto wynajmu nieruchomości o podwyższonym standardzie wynosi od niecałych 3% w Berlinie, Londynie, Nowym Jorku, Paryżu czy Tokio do prawie 6% w Warszawie. Pod pojęciem rentowności brutto rozumiemy stosunek rocznego przychodu z wynajmu do wartości nieruchomości, a pod uwagę wzięte są spore nieruchomości z wyższej półki i dobrej lokalizacji.

Fizyczny majątek vs wirtualny zapis

Ponadto należy mieć świadomość, że inwestor kupujący nieruchomość musi się liczyć z bez porównania mniejszą płynnością swojego majątku niż w przypadku zakupu akcji. Te drugie – o ile nie dojdzie do przerwania notowań - można w miarę szybko upłynnić w czasie trwania sesji giełdowych. Natomiast oczekiwanie na nabywcę nieruchomości – szczególnie w czasie gorszej koniunktury – może trwać miesiącami.

Przeciwwagą dla potencjalnie bardzo dużych strat w okresach szaleńczych wyprzedaży na giełdach jest fakt, że co do zasady stopa zwrotu z inwestowania na giełdzie w okresach hossy jest wyższa niż na rynku nieruchomości. Do tego koszty transakcyjne w przypadku akcji są bez porównania niższe niż przy inwestowaniu w nieruchomości.

Na drugim biegunie postawić musimy jednak niekwestionowaną zaletę nieruchomości, że są to aktywa rzeczywiste – mają wewnętrzną wartość i nigdy – w odróżnieniu od akcji – nie staną się nic niewartym zapisem księgowym. Ponadto inwestując w mieszkania mamy duże pole do optymalizacji podatkowej – na tyle duże, że wynajmując mieszkania, a po latach sprzedając je z zyskiem, możemy nawet nie zapłacić ani złotówki podatku dochodowego. W przypadku akcji nie jest to możliwe.

opracował:

Bartosz Turek, główny analityk HRE Investments

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4291 gości