Rynek instrumentów pochodnych w marcu 2013r.

- Utworzono: czwartek, 04, kwiecień 2013 14:13

Kontrakty na WIG20

- W marcu 2013 roku wolumen obrotu kontraktami terminowymi na WIG20 wyniósł 896,8 tys. kontraktów;

- Liczba otwartych pozycji na tym instrumencie na koniec marca 2013 roku wyniosła 116,4 tys. kontraktów.

Opcje

- W marcu 2013 roku wolumen obrotu opcjami na indeks WIG20 wyniósł 74,4 tys. opcji. Stanowiło to wzrost o 15,6% w porównaniu do analogicznego okresu poprzedniego roku;

- Na koniec marca 2013 roku liczba otwartych pozycji na tym instrumencie wyniosła 35,8 tys. opcji – o 42,3% więcej niż na koniec marca 2012 roku;

Kontrakty na akcje

- Wolumen obrotu kontraktami na akcje w marcu 2013 roku wyniósł 75,1 tys. kontraktów co stanowi wzrost o 46,7% w stosunku do marca 2012 roku;

- Liczba otwartych pozycji na tym instrumencie na koniec marca 2013 roku wyniosła 11,4 tys. Stanowiło to spadek o 2,3% w porównaniu do analogicznego okresu poprzedniego roku;

- Kontraktami na akcje o najwyższym miesięcznym wolumenie obrotu były:

LP Instrument bazowy Wolumen obrotu (w szt.) w marcu 2013 r.

- PKO BP SA 19 030

- KGHM SA 17 991

- PKN ORLEN SA 14 555

- GRUPA LOTOS SA 5 971

- TPSA 4 855

Kontrakty na waluty

- Wolumen obrotu kontraktami walutowymi wyniósł w marcu 2013 roku 241,2 tys. kontraktów*;

- Najbardziej popularnym kontraktem walutowym w marcu 2013 roku był kontrakt na kurs USD/PLN. Wolumen obrotu tą klasą kontraktu walutowego wyniósł 217,7 tys. kontraktów, co stanowiło 90,3% wolumenu obrotu wszystkimi kontraktami walutowymi;

- Liczba otwartych pozycji na koniec marca 2013 roku wyniosła 36,7 tys. kontraktów.

Więcej informacji statystycznych znajduje się w tabeli nr 1 oraz na wykresach nr 1 i 2.

*Dane nt. obrotów instrumentami pochodnymi uwzględniają dokonaną w dniu 1 maja 2012 r. zmianę standardu walutowych kontraktów terminowych, zgodnie z którą wielkość tych kontraktów została pomniejszona 10-krotnie.

# # #

Instrumenty pochodne są najskuteczniejszym narzędziem w zarządzaniu określonymi rodzajami ryzyka. Indeksowe oraz akcyjne instrumenty pochodne mogą być wykorzystane do zarządzania ryzykiem rynkowym, na przykład w celu ochrony posiadanego portfela akcji przed spadkiem jego wartości. Korzystając z walutowych kontraktów terminowych, można zabezpieczyć ryzyko niekorzystnych zmian danego kursu walutowego. Instrumenty te mogą być zatem wykorzystywane na przykład przez podmioty posiadające określone pozycje walutowe w odniesieniu do par walutowych: USD/PLN, EUR/PLN, CHF/PLN. Na szczególną uwagę zasługują opcje, charakteryzujące się bardzo dużą elastycznością w zależności od tworzonych strategii zabezpieczających. Na GPW notowane są opcje wygasające w 4 terminach, a w ramach każdego terminu dostępnych jest wiele serii opcji kupna i sprzedaży o różnych kursach wykonania. Przy wykorzystaniu opcji mogą być tworzone strategie zabezpieczające różne rynkowe scenariusze oraz charakteryzujące się różną wysokością kosztu tego zabezpieczenia.

Instrumenty pochodne są również skutecznym narzędziem inwestycyjnym. Umożliwiają osiąganie zysków zarówno przy wzrostach jak i spadkach wartości instrumentu bazowego. Inwestycje w instrumenty pochodne wiążą się z dużą dźwignią finansową. Również w tym przypadku, na szczególną uwagę zasługują opcje ze względu na mnogość zastosowań. Przy wykorzystaniu opcji możliwe jest nie tylko inwestowanie w oczekiwany wzrost lub spadek wartości instrumentu bazowego, ale również we wzrost lub spadek zmienności na rynku. Szczególnym przypadkiem strategii inwestycyjnych są realizowane głównie przez inwestorów instytucjonalnych strategie arbitrażowe.

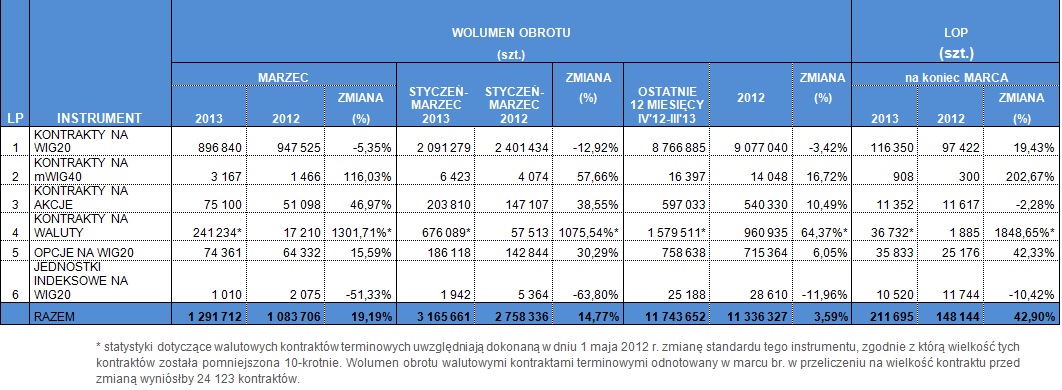

Tabela nr 1

Wolumeny obrotów (z uwzględnieniem transakcji pakietowych):

- W marcu 2013 r.

- W okresie kwiecień 2012 - marzec 2013 r.

- Liczba otwartych pozycji (LOP) na koniec marca 2013 r.

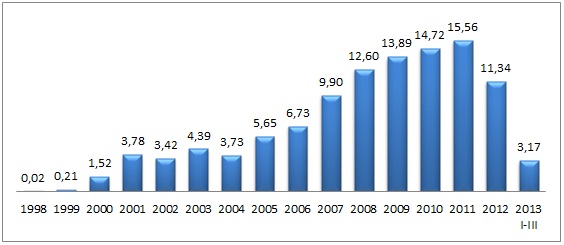

Wykres nr 1

Roczny wolumen obrotów (transakcje sesyjne oraz pakietowe) w okresie 1998 – marzec 2013 wszystkimi instrumentami pochodnymi notowanymi na giełdzie (w mln sztuk).

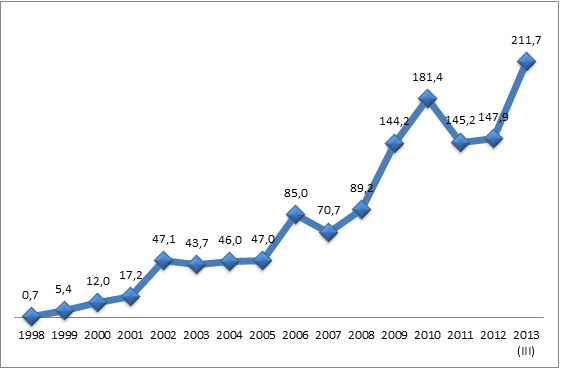

Wykres nr 2

Liczba otwartych pozycji na koniec danego roku oraz na koniec marca 2013 na wszystkich instrumentach pochodnych łącznie (w tys. sztuk).

GPW

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4927 gości