Spółki defensywne czy przereklamowane?

- Utworzono: środa, 13, luty 2013 15:56

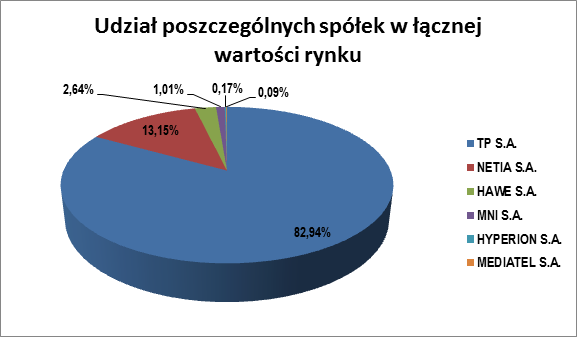

Sektor telekomunikacyjny na rynku regulowanym GPW zdecydowanie nie należy do najliczniejszych. Abstrahując od przyczyn tak niewielkiej liczebności tego segmentu, faktem jest, iż liczy on jedynie 6 podmiotów. Są to: Hawe S.A., Hyperion S.A., Mediatel S.A., MNI S.A., Netia S.A. oraz Telekomunikacja Polska S.A. (Orange Polska S.A.). O ile podmiotów jest mało, o tyle dwa spośród nich wyróżniają się szczególnie. Chodzi oczywiście o gigantów telekomunikacyjnego rynku, czyli TP S.A. oraz Netię S.A. Udział pierwszej z nich w łącznej kapitalizacji sektora (wynoszącej według stanu na dzień 13 lutego 2013 roku około 13 mld zł) jest przy tym zdecydowanie największy. Sięga bowiem niemal 83 proc. całej sumy. Na Netię przypada z kolei nieco ponad jedna dziesiąta.

Wpływ Telekomunikacji Polskiej S.A. (notowanej w WIG20) na cały sektor jest niepodważalny. Dość powiedzieć, że po publikacji znacznie słabszych rocznych wyników finansowych przez ten podmiot, negatywnie zareagował niemal cały indeks skupiający spółki z tej branży.

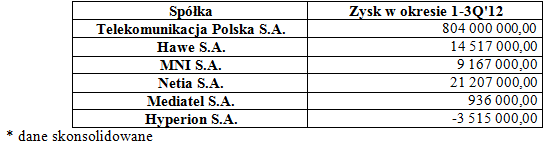

Sektor telekomunikacyjny na Giełdzie Papierów Wartościowych może rok 2012 z pewnością zaliczyć do udanych, przynajmniej jeśli chodzi o wyniki finansowe. Zaledwie jednej z sześciu spółek po 9 miesiącach tego roku nie udało się uzyskać dodatniego wyniku netto (chodzi o Hyperion S.A., który zanotował 3,5 mln zł straty). W pozostałych przypadkach podmioty notowały dobre wyniki. Prym wiodła oczywiście Telekomunikacja Polska S.A., która narastająco uzyskała aż 804 mln zł wyniku netto (warto jednak zauważyć, że już czwarty kwartał był dla niej słabszym okresem, o czym świadczy raptem 51 mln zł zysku). Jeśli jednak brać pod uwagę pierwsze trzy kwartały, to trzeba przyznać, że rezultaty konkurentów TP S.A. bywały nieraz imponujące:

W ostatniej prezentacji Netia S.A. poinformowała jednak, że 2012 rok może zamknąć się dla niej stratą netto. Powodem jest zaplanowany na ostatni kwartał 2012 roku odpis aktualizacyjny z tytułu utraty wartości aktywów trwałych. Dodatkowo Spółka poinformowała, że na 2013 rok spodziewa się spadku EBITDY i przychodów (tych drugich do 1,925 mld zł) w 2013 roku. Głównym powodem jest podanym przez Emitenta była malejąca liczba usług klientów indywidualnych, redukcje stawek za połączenia do sieci komórkowych oraz presja cenowa. Stabilne mają pozostać przychody w segmencie klientów korporacyjnych oraz małych i średnich przedsiębiorstw.

Szczegółowy rachunek zysków i strat za czwarty trymestr 2012 roku Telekomunikacji Polskiej S.A. wskazuje z kolei, że najszybszy spadek dotyka usług telefonii stacjonarnej. O ile w pierwszym kwartale 2011 roku z tego tytułu Grupa notowała 1,19 mld zł przychodów ze sprzedaży, o tyle w czwartym trymestrze 2012 roku było to już nieco ponad 963 mln zł (szczególnie niższe okazały się przychody z usług detalicznych). Jak pisaliśmy na początku raportu, roczne wyniki TP S.A. mocno rozczarowały inwestorów i analityków. Zysk netto w IV kwartale wyniósł bowiem 51 mln zł, wobec konsensusu rynkowego na poziomie 133 mln zł. Zarząd Spółki poinformował również, że będzie rekomendował wypłatę dywidendy w wysokości 0,5 zł na akcję, podczas gdy jeszcze w październiku 2012 roku miała być to kwota dwukrotnie większa. Twierdzi również, że istnieją finansowe możliwości do wypłaty wcześniej założonej dywidendy, ale z uwagi na trudną sytuację na rynku raczej takiej decyzji nie podejmie. Zarząd zapowiedział także spadek przychodów w 2013 roku, którego powodem ma być głównie wojna cenowa w segmencie telefonii komórkowej i obniżka stawek MTR. Emitent zapowiedział również ograniczenia nakładów inwestycyjnych, sprzedaż platformy Wirtualna Polska oraz redukcję zatrudnienia o około 1700 osób w 2013 roku.

W przypadku Hawe S.A. przychody z sektora usług telekomunikacyjnych w trzecim kwartale okazały się 40 proc. lepsze niż rok wcześniej. Tutaj jednak na wygenerowanie zysku netto miał jednak również wpływ zakończenia restrukturyzacji HAWE Budownictwo Sp. z o.o.

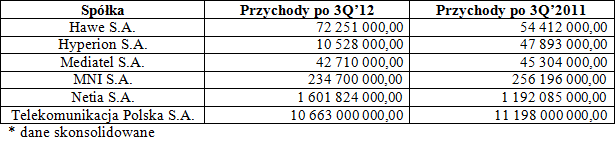

Przychody o wartości przekraczającej 1 miliard złotych wygenerowały dwa podmioty – Telekomunikacja Polska i Netia (odpowiednio 10,66 i 1,6 mld zł) i w tej kategorii znacznie dystansują pozostaje spółki. Kolejne miejsce przypada bowiem MNI S.A., która osiągnęła niecałe 235 mln zł przychodów. Firma ta zapowiedziała, publikując szacunki wyników za rok 2012, że jej całoroczne przychody wyniosą co najmniej 300 mln zł oraz 70 mln zł zysku netto.

Jak widać, w przeciągu roku, jedynie dwóm podmiotom – Hawe oraz Netii udało się uzyskać większe przychody niż poprzednio. Były to jednak zwyżki całkiem pokaźne. W pierwszym przypadku o 32,8 proc., a w drugim o ponad 34 proc. W przypadku drugiej z tych spółek, Andrzej Kondracki, Dyrektor ds. Relacji Inwestroskich, Strategii oraz Fuzji i Przejęć informuje, iż „przychody wzrosły z tytułu konsolidacji nowo nabytych podmiotów, Dialog oraz Crowley. Z tego samego powodu odnotowaliśmy także wzrost amortyzacji w porównywanym okresie”. W kwestii odwrotnych tendencji, w większości przypadków nie były to zmiany duże, ponieważ sięgały raptem około 5 proc. Negatywnym wyjątkiem okazał się Hyperion S.A., którego przychody zmalały ponad czterokrotnie i spadły z niemal 48 do 10,5 mln zł.

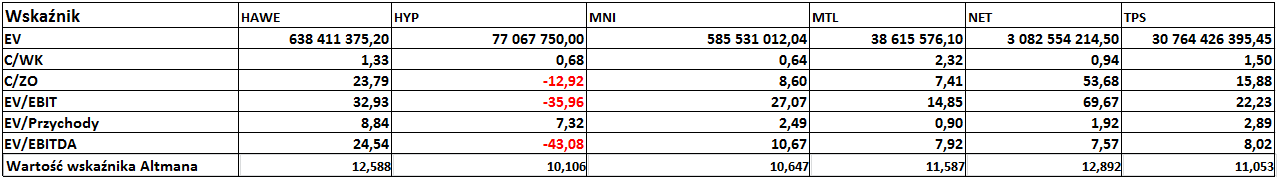

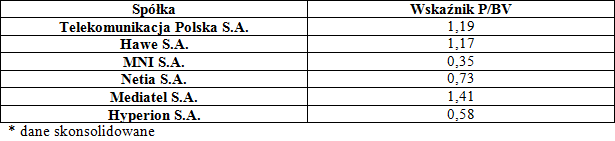

Jeżeli chodzi o wskaźnik ceny do wartości księgowej, to średnia dla sektora wyniosła 0,91, a wartości dla poszczególnych spółek przedstawia poniższa tabela:

Teoretycznie więc, inwestycja w sektor telekomunikacyjny jest opłacalna (przyjmuje się, że optymalny poziom tego wskaźnika powinien wynosić poniżej 1,5).

W naszej analizie zastosowaliśmy wskaźnik Altmana w wersji przygotowanej specjalnie dla rynków wschodzących (wzór dostępny jest tutaj)– takich jak rynek polski. Model ten różni się od klasycznego pominięciem wskaźnika zwrotu z aktywów (został on zastąpiony wyrazem wolnym). Uważa się powszechnie, że ten nowy wskaźnik lepiej pasuje do rynków mniej stabilnych niż amerykański.

Wartość wygenerowaną przez wzór ocenia się w ten sposób, że jeśli zawiera się w obszarze od 0 do 5,5, wówczas wnioskuje się, iż ryzyko zagrożenia przedsiębiorstwa upadłością jest wysokie. W przeciwnym wypadku (a więc, gdy rezultat końcowy jest wyższy niż 5,5) poziom zagrożenia upadłością ocenia się jako niski. Z naszej tabeli wynika, że w przypadku wszystkich badanych firm wyniki są wyższe niż 10 punktów. Pozwala to wyprowadzić krzepiący wniosek, iż spółki te nie są obecnie zagrożone bankructwem.

Sektor telekomunikacyjny charakteryzuje się znacznym rozdrobnieniem po stronie odbiorców. Wyróżnić można kilka istotnych grup docelowych, które zgłaszają popyt na odmienny typ usług. Podstawowy podział wiąże się z rozróżnieniem na klientów indywidualnych i instytucjonalnych. Jeśli chodzi o tych pierwszych, to jak wynika z badania preferencji konsumentów w Polsce przeprowadzonego na zlecenie Prezesa Urzędu Komunikacji Elektronicznej, około 62 proc. klientów indywidualnych posiada dostęp do Internetu. Zdecydowana większość woli telefon komórkowy (88 proc.) zamiast stacjonarnego (31 proc.). Sukcesywnie spada odsetek Polaków korzystających z tego drugiego rozwiązania. Przez ostatnie cztery lata liczba abonentów posiadających numer stacjonarny spadła o 20 pp. Są jednak grupy klientów, takie jak osoby starsze oraz rodziny wielodzietne, które wciąż chętnie korzystają z usług telefonii stacjonarnej. Średnio w 2012 roku za dostęp do domowego Internetu płacono 54 zł – podobnie jak za jego mobilną wersję (55 zł). Za usługi głosowe, zarówno te mobilne jak i stacjonarne, płacono 49 zł. W przeprowadzanych badaniach respondenci dobrze oceniają rynek usług telekomunikacyjnych. Podoba im się ciągły rozwój technologii, coraz większa dostępność i atrakcyjność usług oraz coraz niższe ceny.

Drugą podstawową grupą klientów są firmy i instytucje. Większość z nich posiada numer stacjonarny (55 proc.). Tutaj jednak również zdecydowanie preferowane są mobilne usługi głosowe (93 proc.). Dostęp do sieci Internet ma około 70 proc. klientów instytucjonalnych. Ponad 40 proc. z nich korzysta ze wszystkich trzech wspomnianych usług. Charakterystyczna cechą tej grupy jest fakt, że płacą oni za nie średnio zdecydowanie więcej niż klienci indywidualni. Telefon stacjonarny to koszt na poziomie ponad 164 zł miesięcznie, telefon komórkowy - 238 zł. Za dostęp do Internetu mobilnego firmy płaciły 86 zł.

Wspomniane wcześniej rozdrobnienie po stronie odbiorców obejmuje m.in. młodzież. Jest to grupa najchętniej korzystająca z usług telekomunikacyjnych. Prawie wszyscy młodzi ludzie (99 proc.) posiadają telefon komórkowy i dostęp do Internetu (81 proc.). Większość z nich preferuje telefon na kartę (63 proc.) zamiast umowy abonamentowej. Ta druga wiąże się z wyższymi kosztami, dlatego wybierają je osoby częściowo lub w pełni samodzielne finansowo (powyżej 20. roku życia). Młodzież w większości świetnie orientuje się w aktualnych ofertach na rynku telefonii komórkowej. Ponad 60 proc. z nich samodzielnie i świadomie dokonuje wyboru operatora.

Powodem do zadowolenia dla korzystających z usług telekomunikacyjnych jest stały spadek kosztów, jakie muszą ponosić. W ostatnim roku średnie miesięczne wydatki na telefon stacjonarny, komórkowy i dostęp do Internetu zmniejszyły się kolejno o 21 zł, 11 zł i 6 zł. Tego entuzjazmu nie podzielają dostawcy usług i produktów na rynku telekomunikacyjnym. W ostatnim roku największym ich problemem były tzw. wojny cenowe. Najwięksi operatorzy walczyli o klientów na wszelkie możliwe sposoby, ale głównie poprzez obniżkę cen. Maciej Witucki – Prezes Orange Polska S.A. na prezentacji wyników swojej spółki za 2012 rok stwierdził, że: „Wojny cenowe miały i będą mieć negatywny wpływ na kapitalizację całego sektora bez pozytywnego skutku dla nikogo” i dodał: „Prędzej czy później pojawią się ich pierwsze ofiary. (…) Jednak duży popyt w końcu spowoduje podwyżkę cen usług”. To powinno poprawić wyniki finansowe operatorów.

Rok 2013 na rynku usług telekomunikacyjnych będzie przełomowy zarówno w Polsce, jak i na świecie. Ilość sprzedanych smartfonów ma przekroczyć miliard. Będzie to dobry czas dla standardu LTE. Pod koniec roku ma on na dobre zadomowić się w ofertach około 200 operatorów w 75 krajach. Liczba abonentów korzystających z tego typu usług ma przekroczyć 200 mln. Do ciekawych zdarzeń ma dojść w naszym kraju. W związku z planowanym wprowadzeniem nielimitowanych ofert na rozmowy i SMS, przychody Orange, T-Mobile i Plusa maja spaść o około 750 mln zł. Taką usługę wprowadził w ubiegłym roku Play. Ciekawym wydaje fakt zniesienia asymetrycznych stawek MTR dla tego ostatniego operatora. Chodzi o opłatę uiszczaną przez operatora sieci, z której wykonywane jest połączenie, do operatora, do którego jest ono przekazywane. Do tej pory stawki faworyzowały Play, ale w tym roku mają zostać ujednolicone. Szacuje się, że z tego powodu straci on około 200 mln złotych subsydiów od konkurentów w tym roku. Tak czy inaczej stawki MTR w Polsce należą do najniższych w Europie. Prezes Orange zapytany przez nas o to, co będzie miało bardziej negatywny wpływ na przychody w 2013 roku - nielimitowane oferty, czy właśnie niskie stawki MTR bez wątpliwości odpowiedział, że zdecydowanie te drugie. Stwierdził też, że m.in. z uwagi na to Polska jest najbardziej konkurencyjnym rynkiem dla usług telekomunikacyjnych na Starym Kontynencie.

Najbliższe miesiące wydają się interesujące również z punktu widzenia uregulowań prawnych. Mają zostać wdrożone przepisy, które umożliwią dostęp do szerokopasmowej sieci Internet wszystkim Europejczykom do końca 2013 roku, co jest celem Europejskiej Agendy Cyfrowej. Jeśli zaś chodzi o telewizję, to ten rok dla Polski jest bardzo ważny. Zaczął się bowiem proces wdrażania telewizji cyfrowej (DVB-T) kosztem nadajników analogowych. Ma on potrwać do 31 lipca br.

Pomimo wszystkich dobrych zmian, do których ma dojść na rynku telekomunikacyjnym, wciąż odczuwalne będą skutki kryzysu. Wpłynął on głównie na ograniczenie inwestycji infrastrukturalnych i pogorszył nastroje wśród przedsiębiorców. Jest jednak druga strona medalu – zwiększyło się wykorzystanie funduszy unijnych na budowę sieci szerokopasmowego Internetu, głównie wśród jednostek samorządu terytorialnego.

Indeks telekomunikacyjny na GPW w przeciągu minionego roku prezentował się znacznie słabiej od WIGu20. Pomimo tego, Andrzej Kondraciuk z Netii twierdzi, że sama branża (jako sektor defensywny) jest odporna na kryzys, głównie z racji tego, że większość przychodów ma charakter abonamentowy i długotrwały.

Przyjrzyjmy się profilowi działalności spółek telekomunikacyjnych, których akcje notowane są na GPW. Dwóch największych przedsiębiorstw nie trzeba chyba przedstawiać: wiadomo powszechnie, że zarówno TP S.A., jak i Netia świadczą kompleksowe usługi, obejmujące telefonię stacjonarną i mobilną oraz dostęp do internetu i telewizji. Obie firmy prezentują mnogość ofert, różniących się tym, do kogo są skierowane (z tego zaś wynikają różnice w cenie oraz parametrach technicznych).

Co robią pozostałe firmy? Hawe S.A. to w istocie spółka holdingowa, która działalność operacyjną prowadzi przez dwa przedsiębiorstwa w pełni od niej zależne: Hawe Telekom Sp. z o.o. i Hawe Budownictwo Sp. z o.o. Wbrew temu, co mogłoby się wydawać, obie należą do sektora telekomunikacji, ponieważ Hawe Budownictwo koncentruje się na „realizacji zadań projektowo – budowlanych na rynku telekomunikacyjnym, optotelekomunikacyjnym, teleinformatycznym i elektroenergetycznym”. Z kolei Hawe Telekom jest „pierwszym w Polsce operatorem świadczącym usługi telekomunikacyjne tylko dla innych operatorów („Carrier’s carrier”)”. Usługi te realizowane są przy pomocy własnej, ogólnopolskiej sieci światłowodowej.

Katowicka Grupa Hyperion jeszcze dwa lata temu skupiała się na zapewnianiu klientom dostępu do internetu poprzez szerokopasmową infrastrukturę teleinformatyczną. Sytuacja zmieniła się w kwietniu roku 2011 – wówczas dotychczasowa działalność przeniesiona została do MNI Telecom S.A., zaś Hyperion wkroczył w branżę multimediów. Prowadzi dedykowane, komercyjne kanały telewizyjne, umożliwia także dostęp do e-booków i przekazów multimedialnych. Jednocześnie, korzystając z infrastruktury spółek Grupy MNI, umożliwia łączenie się z internetem. Szybki przegląd witryny internetowej Grupy Hyperion wskazuje też, że firma pośrednio próbuje swoich sił również w takich obszarach jak ubezpieczenia, finanse, podróże czy nieruchomości (tworząc portale umożliwiające użytkownikom dostęp do odpowiednich ofert i ogłoszeń).

Mediatel S.A. przewodzi grupie kilku spółek (powiązanych z określonymi markami), które świadczą usługi hostingu, hurtowej terminacji połączeń telefonicznych, poczty głosowej, połączeń telefonicznych czy dostępu do internetu. Część oferty skierowana jest do operatorów telekomunikacyjnych. Ostatecznie można powiedzieć, że firma świadczy zintegrowane usługi telekomunikacyjne dla różnych grup odbiorców.

Spory pakiet usług świadczy także Grupa MNI. Obejmują one m.in. marketing mobilny, kompleksowe usługi telekomunikacyjne, działalność kanału telewizyjnego iTV, usługi dodane do telefonii komórkowej, programowanie gier i aplikacji mobilnych.

Pierwszych dziewięć miesięcy roku 2012 nie wyglądało najgorzej, jak już wspomnieliśmy wcześniej, ale cały ten okres został mocno zachwiany opublikowanymi 12 lutego wynikami Telekomunikacji Polskiej S.A. Wyniki te rozczarowały i z pewnością mocno zaważą na kondycji telekomunikacyjnego giganta w roku 2013, czego zresztą zarząd przedsiębiorstwa bynajmniej nie ukrywa.

Wszystko to jednak ma znaczenie dla perspektywy rzędu miesięcy, być może roku lub dwóch. W największej ogólności można jednak podejrzewać, że sektor telekomunikacyjny będzie intratnym obszarem gospodarki – po prostu dlatego, że nie sposób sobie wyobrazić funkcjonowania nowoczesnego społeczeństwa bez wszechobecnych urządzeń umożliwiających szybką komunikację na odległość. Pytanie tylko: czy i w jakim stopniu przedsiębiorstwa działające na polskiej giełdzie dostosują się do nieustannie pojawiających się nowinek technicznych i rozwiązań biznesowych?

Jacek Jarosz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4329 gości