Tauron, obligacje i kredyt

- Utworzono: piątek, 21, czerwiec 2019 06:02

Wykres Tauronu nadal pozycjonuje się nisko. W początkach roku, w lutym, kreślono chwilami poziomy wyższe niż 2,40 zł. Cała wiosna upłynęła jednak w rytmie trendu spadkowego. Teraz mamy 1,51 zł, a w ostatnich dniach były obserwowane jeszcze mniejsze wyceny.

Tauron zaprezentował komunikat dotyczący zastąpienia programu emisji obligacji umową kredytu. Chodzi o kredyt na sporą kwotę 6,07 mld zł. Kredytobiorcą jest oczywiście Tauron, po drugiej stronie są rozmaite banki, w tym m.in. Bank Handlowy, Santander, mBank, ING czy też PKO BP, CaixaBank oraz Industrial and Commercial Bank of China.

Umowa, jak czytamy, zastępuje program emisji obligacji do kwoty 6,27 mld zł, zawarty w listopadzie 2015 z powyższymi bankami (oraz z BNP Paribas). Parametry umowy kredytowej są zbliżone do cech tego programu. Z komunikatu wynika, że Tauron ma finansowanie w wysokości 6,07 mld zł do 31 grudnia 2021 oraz 5,82 mld zł do 31 grudnia 2022.

Pieniądze będą przeznaczone na wykup dotychczas wyemitowanych obligacji oraz na realizację celów strategii rozpisanej na lata 2016 - 2025.

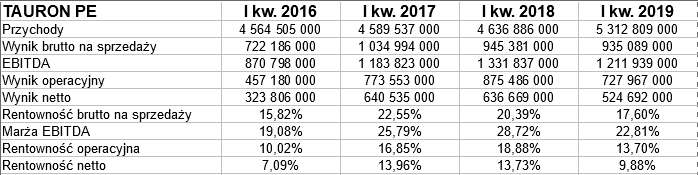

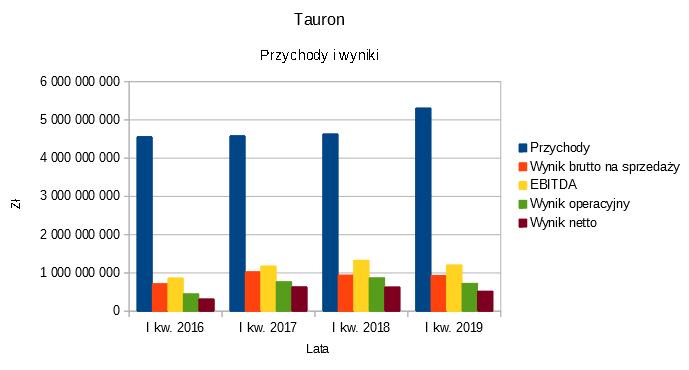

Przypomnijmy wyniki skonsolidowane Tauronu za I kw. 2019:

Przychody w styczniu, lutym i marcu 2019 opiewały na 5,31 mld zł. Zatem r/r wzrosły o 14,6 proc. Dla porównania, obroty Energi za ten sam okres wyniosły 2,97 mld zł i były o 12,5 proc. wyższe niż rok wcześniej.

Energa miała rentowność operacyjną 9,8 proc. i netto 6,3 proc. - były to poziomy znacznie słabsze niż w I kw. 2018. W Tauronie też odnotowano spadek w stosunku rocznym, niemniej uzyskane wartości przebiły poziomy Energi. Otóż Tauron miał operacyjnie 13,7 proc., netto 9,9 proc. Kwota zysku to 524,7 mln zł.

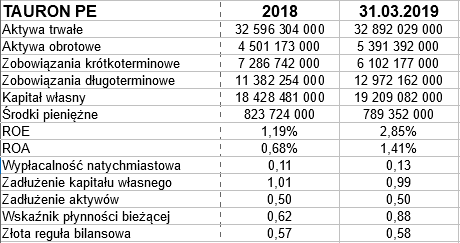

Spójrzmy na bilans:

W finale kwietnia 2019 aktywa trwałe wyceniano na 32,9 mld zł. Aktywa obrotowe warte były 5,4 mld zł. Po stronie pasywów 50 proc. to zobowiązania (w Enerdze 52 proc., różnica jest niewielka).

Wskaźnik płynności bieżącej jest niski, to 0,88 pkt (w Enerdze jest nieco lepiej, tj. 1,06 pkt, ale w przeciwieństwie do Tauronu nastąpił tam spadek wskaźnika w stosunku np. do poziomu z końca 2018). Wypłacalność natychmiastowa Energi to aż 34 proc., co robi dobre wrażenie. W Tauronie mamy tylko 13 proc.

Złota reguła bilansowa nie jest spełniona przez żadną z tych dwóch firm. Kapitał własny pokrywa w obu przypadkach ok. 60 proc. aktywów trwałych.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4410 gości