Masterlease i dynamiczne otoczenie rynkowe

- Utworzono: czwartek, 28, marzec 2019 08:19

Prime Car Management to przedsiębiorstwo, które przewodzi grupie kapitałowej funkcjonującej pod marką Masterlease. Grupa ta prowadzi wynajem i leasing pojazdów - głównie dla klientów biznesowych. Mowa zwłaszcza o usłudze CFM (car fleet management), czyli tzw. zarządzaniu taborem.

Rok 2018, jak czytamy w liście prezesa Jakuba Kizielewicza, cechował się "wyjątkowo dużą dynamiką zmian otoczenia rynkowego i regulacyjnego", a także "nasileniem się trendów rynkowych transformujących rynek leasingu i finansowania samochodów w Polsce".

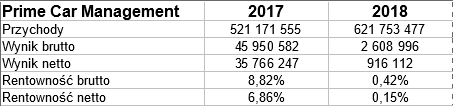

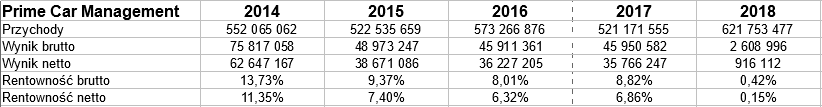

Te sformułowania budzą niepokój - i rzeczywiście, zyski PCM / Masterlease za rok 2018 były znacznie niższe od wyników z roku 2017, i to pomimo wzrostu przychodów. Obroty zwiększyły się o blisko 1/5, do kwoty 621,75 mln zł, ale np. netto wygenerowano tylko 916 tys. zł zysku - wobec 35,8 mln zł w 2017. Widzimy to poniżej:

Otóż w relacji rocznej silnie (kwotowo i procentowo) wzrosły koszty zbycia przedmiotów poleasingowych (o ponad połowę, do 179 mln zł). Inne koszty też się powiększyły, np. te dotyczące napraw i serwisu (o 18 proc.). O ok. 10 mln zł podniosły się r/r pozostałe koszty finansowe.

W liście prezesa czytamy m.in., że regulacje ekologiczne przewidują, iż 1 września 2019 na terenie UE sprzedawane będą mogły być jedynie pojazdy spełniające normę Euro6, przez co producenci zaczęli pozbywać się swoich zapasów aut niepasujących do tej normy. Był to więc w pewnym sensie czynnik konkurencyjny wobec usługi oferowanej przez PCM czy też wobec możliwości sprzedania pojazdów po leasingu. Poza tym w niekorzystny sposób zmieniły się przepisy podatkowe dla klientów korzystających z leasingowanych samochodów. Spadły też ceny samochodów używanych i zwiększyła się liczba aut z drugiej ręki, mających do 5 lat. Pogorszył się sentyment do pojazdów z silnikami Diesla.

Czytamy też, że pogorszyły się możliwości finansowania działalności poprzez dług obligacyjny, co wynikało z "kryzysu zaufania, rozprzestrzeniającego się na rynku finansowym w Polsce w pierwszej połowie roku 2018".

Grupa Masterlease postanowiła w tej sytuacji rozwijać strategię synergii (pomiędzy różnymi obszarami działalności przedsiębiorstwa). Uznano też, że sensowne będzie wprowadzenie do portfela wysokomarżowych produktów dla klientów detalicznych. Ciężar biznesu przesuwany jest w stronę klientów mniejszych: osób fizycznych i mikroprzedsiębiorców. Ofertę poszerzono o wynajem krótkoterminowy.

W raporcie jest trochę słów otuchy. Czytamy np.: "Dynamiczne zarządzanie rentownością nowozawieranych kontraktów pozwoliło na osiągnięcie systematycznego wzrostu rentowności nowego portfela w roku 2018 przy jednoczesnym ustabilizowaniu, a w końcówce roku, nawet zmniejszeniu wskaźników zadłużenia".

We wrześniu 2018 firma ogłosiła również przegląd opcji strategicznych, które mają wspierać dalszy rozwój grupy. Czytamy, że "na dzień sporządzenia sprawozdania za rok 2018 trwa okres subskrypcji w wezwaniu do sprzedaży akcji spółki ogłoszonym jako rezultat realizowanego przeglądu opcji strategicznych".

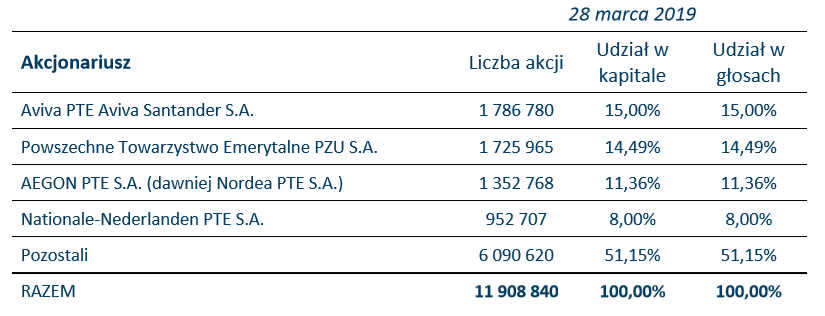

Na razie akcjonariat wygląda jak poniżej:

Jak widać, ponad połowa kapitału i głosów krąży w wolnym obrocie na GPW. Poza tym w spółkę inwestują znane fundusze inwestycyjne. Tymczasem kurs na GPW biegnie tak:

Po rozegraniu niskich poziomów z lata i wczesnej jesieni 2018, w zakresie 6 - 10 zł, doszło do korzystnej zmiany. Papiery zaczęły wyraźnie zarabiać i powstał trend wzrostowy. Na 22,60 zł mamy jednak opór. Cena skonsolidowała się tuż pod tą linią - i ten stan rzeczy trwa już dobrych kilkanaście dni, a nawet dłużej.

Pod koniec roku 2018 aktywa grupy Masterlease opiewały na 2,18 mld zł, z czego 857 mln zł stanowił majątek mieszczący się w leasingu operacyjnym. Po stronie pasywów notowano 1,73 mld zł zobowiązań, tj. zadłużenie na poziomie prawie 80 proc. sumy bilansowej. To raczej spory poziom - i niestety trochę wyższy niż rok wcześniej. Cash-flow operacyjny netto był ujemny (-118 mln zł) - i podobnie było w 2017. Ujemne były też przepływy inwestycyjne, a dodatnie - finansowe. Ostatecznie pula gotówki spadła z 2,15 mln zł do 1,74 mln zł. To skromna kwota w zestawieniu z zobowiązaniami przedsiębiorstwa.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4409 gości