Enea, Energa i blok C

- Utworzono: poniedziałek, 31, grudzień 2018 08:40

Enea i Energa opublikowały komunikaty na temat wspólnej budowy Elektrowni Ostrołęka C. Rzecz prowadzona jest od paru lat, ale teraz rozwiązano poprzednią umowę inwestycyjną (z grudnia 2016) i zawarto porozumienie, które ma doprowadzić do zawarcia nowego kontraktu, określającego zasady współpracy obu przedsiębiorstw.

Otóż obie firmy deklarują znaczne zaangażowanie finansowe: Enea ma wyłożyć na ten interes 1 mld zł, zaś Energa co najmniej tyle. Do tego dojdą inni inwestorzy, przy czym szczegóły ich nakładów zostaną jeszcze przedyskutowane i określone do 28 stycznia.

Elektrownia Ostrołęka C to - jak czytamy na stronie tego projektu - "będący w trakcie realizacji wysokosprawny blok energetyczny o mocy około 1000 MW pozwalający na efektywne zastąpienie wyeksploatowanych mocy w Krajowym Systemie Energetycznym przy pełnym poszanowaniu środowiska naturalnego".

Faktem jest jednak, iż właśnie z przyczyn ekologicznych projekt ten budzi kontrowersje - powołano nawet specjalną witrynę internetową, która gromadzi argumenty przeciw inwestycji. Fundacje zajmujące się ochroną środowiska (przynajmniej niektóre) uważają, że to zły krok w dobie odchodzenia od energetyki węglowej. Rząd natomiast uważa, że będzie to wielkie i opłacalne oraz przyszłościowe przedsięwzięcie, kosztujące 6 mld zł i ostatecznie umożliwiające spalanie 280 wagonów węgla każdego dnia. Moc bloku C, który powstanie, ma być większa niż moc bloków A i B, już istniejących, razem wziętych.

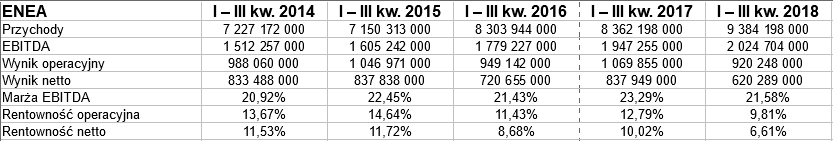

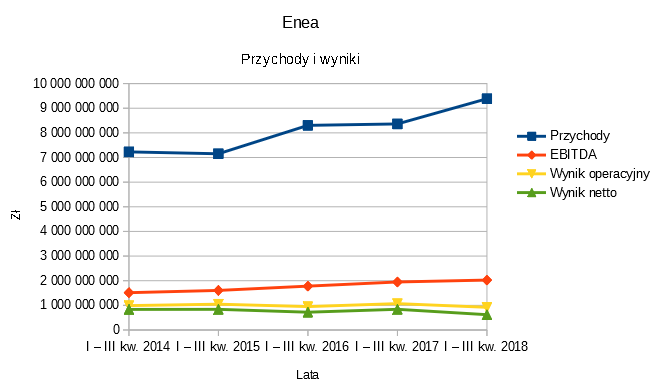

W kontekście całej sytuacji przypomnijmy jeszcze o wynikach skonsolidowanych Enei za pierwszych 9 miesięcy roku 2018:

Przychody za 9 miesięcy 2018 to 9,38 mld zł. W stosunku rocznym powiększyły się znacznie, mianowicie o 12,2 proc. Zyski jednak się skurczyły. I tak np. wynik operacyjny spadł z 1,07 mld zł do 920,2 mln zł, a jego marża obniżyła się z 12,8 proc. do 9,8 proc. Rentowność w ujęciu na czysto zeszła z 10 proc. do 6,6 proc.

Marże, jakie wygenerowano, były dość słabe również na tle tych z latach 2014 - 2016, w każdym razie na poziomach operacyjnym i netto.

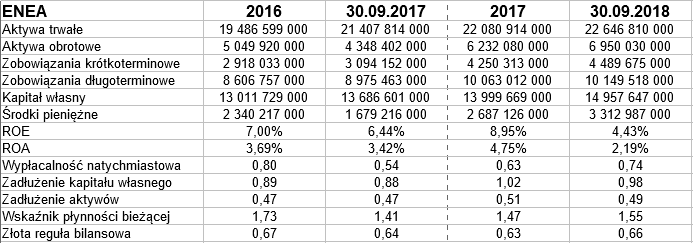

Zerknijmy na bilans:

W finale III kw. 2018 roku aktywa Enei opiewały na blisko 30 mld zł, z czego 23,5 proc. przypadało na majątek obrotowy. To nie dziwi, biorąc pod uwagę wszystkie posiadane przez firmę elektrownie, grunty, linie przesyłowe itd.

Po stronie pasywów ok. połowa to zadłużenie. Zobowiązania są w głównej mierze długoterminowe. Enea ma sporą - bo 74-procentową - wypłacalność natychmiastową. Innymi słowy, ma dużo gotówki, ta zaś pokrywa niemal 3/4 zobowiązań krótkoterminowych. Niezła jest i płynność bieżąca: 1,55 pkt.

Złota reguła bilansowa nie jest wypełniona, bo kapitał własny pokrywa tylko 2/3 aktywów trwałych. Co do ROE i ROA za 9 miesięcy 2018, to okazały się w tym roku niższe niż rok temu.

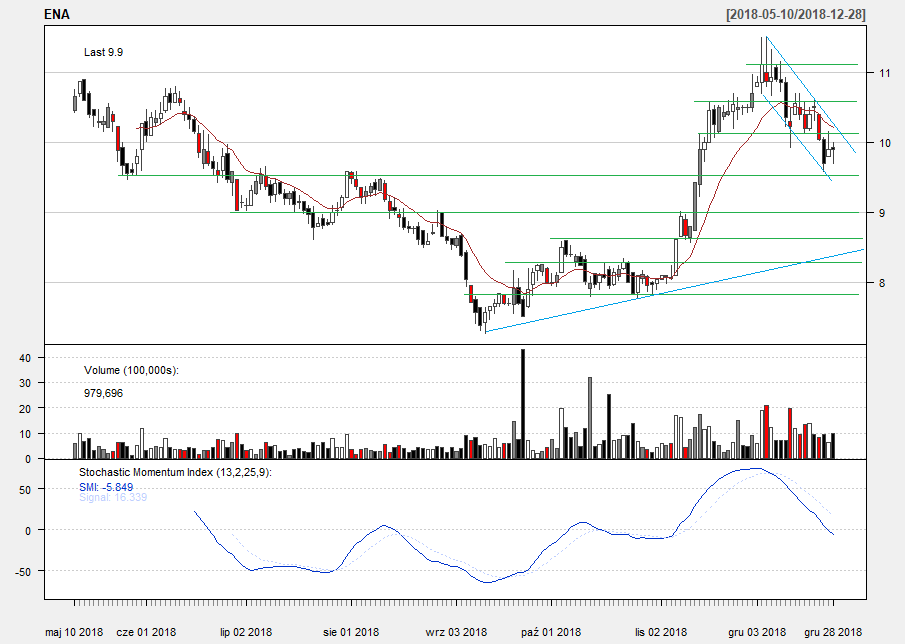

A co z kursem akcji?

Minima z września to 7,27 zł. Było to - jak na razie - apogeum spadków. Po nim przyszło odbicie i można było sporo zarobić, w grudniu notowano bowiem 11,50 zł jako maksimum. Teraz jednak mamy 9,90 zł, realizowany jest bowiem sygnał pro-sprzedażowy oscylatora SMI.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4628 gości