Sanok i przegląd opcji strategicznych

- Utworzono: piątek, 14, grudzień 2018 09:02

Władze Sanok Rubber Company poinformowały, iż rozpoczną przegląd opcji strategicznych. Procedura ma na celu wybór najkorzystniejszej drogi dalszego rozwoju przedsiębiorstwa. Chodzi o umocnienie pozycji rynkowej oraz poszerzenie oferty produktowej i rynków zbytu.

Taką opcją może być np. przejmowanie spółek krajowych i zagranicznych (akwizycja). Na razie nie ma jednak pewności, czy i jakie decyzje zostaną podjęte.

Sanok Rubber Company to powszechnie znane przedsiębiorstwo z branży gumowej. Produkuje artykuły formowe i wytłaczane, a do tego pasy klinowe i rozmaite mieszanki gumowe.

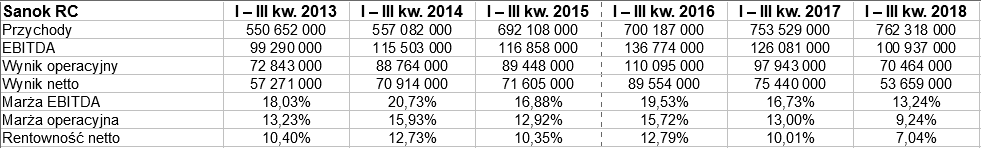

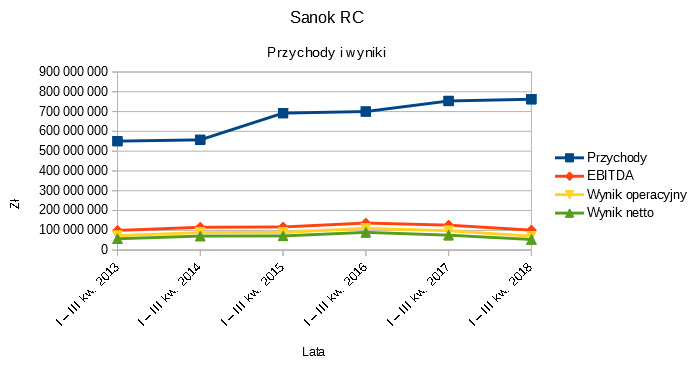

W pierwszych trzech kwartałach 2018 wyniki firmy wyglądały tak:

Przychody za trzy kwartały 2018 to 762,3 mln zł. W stosunku rocznym powiększyły się o 1,17 proc. To słabsza dynamika niż w analogicznym okresie 2017, kiedy to r/r wzrosły o 7,6 proc.

Gorsze wrażenie robi jednak to, iż skurczyły się zyski. Tak np. wynik operacyjny obniżył się z 98 mln zl do 70,5 mln zł w stosunku rocznym. Marża to 9,24 proc. Rok wcześniej notowano wyraźnie wyższy poziom.

Podobnie opisać można rentowność netto: rok temu krążyła przy 10 proc., teraz przy 7 proc. Rentowność w ujęciu EBITDA w roku 2017 opiewała, przynajmniej do końca III kw., na ok. 16 - 17 proc., teraz to raczej 13 proc.

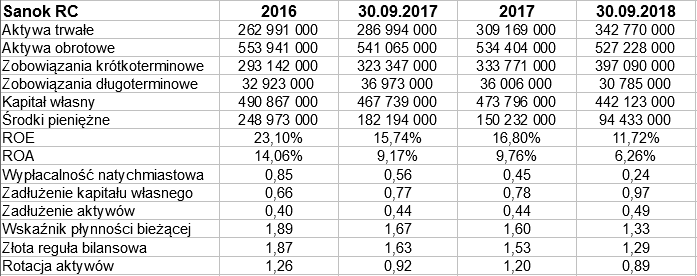

Przypomnijmy dane bilansowe:

Od 30 września 2017, silnie powiększyły się aktywa trwałe, osiągając terasz kwotę blisko 343 mln zł. Po stronie pasywów prawie 50 proc. to zadłużenie, przede wszystkim krótkoterminowe. Jest to raczej standardowy poziom, nawet jeśli r/r się zwiększył.

Grupa Sanok wypełnia złotą regułę bilansową. Wskaźnik płynności bieżącej na poziomie 1,33 pkt zdaje się być dość niski, choć teoretyczna norma jest spełniona. Wypłacalność natychmiastowa obniżyła się r/r, ale nie jest zła: gotówka pokrywa aż 1/4 zobowiązań bieżących.

ROE, ROA i rotację aktywów liczymy jako ilorazy zysku lub przychodów za dany okres (12 lub 9 miesięcy) i pozycji bilansowej z końca roku poprzedniego. Innymi słowy, wskaźniki za trzy kwartały są porównywalne ze sobą, a roczne - ze sobą wzajem. W takim ujęciu rotacja aktywów za 9 miesięcy 2018 jest minimalnie słabsza niż w 2017, zaś ROE i ROA obniżyły się dość wyraźnie, do 11,7 proc. i 6,3 proc.

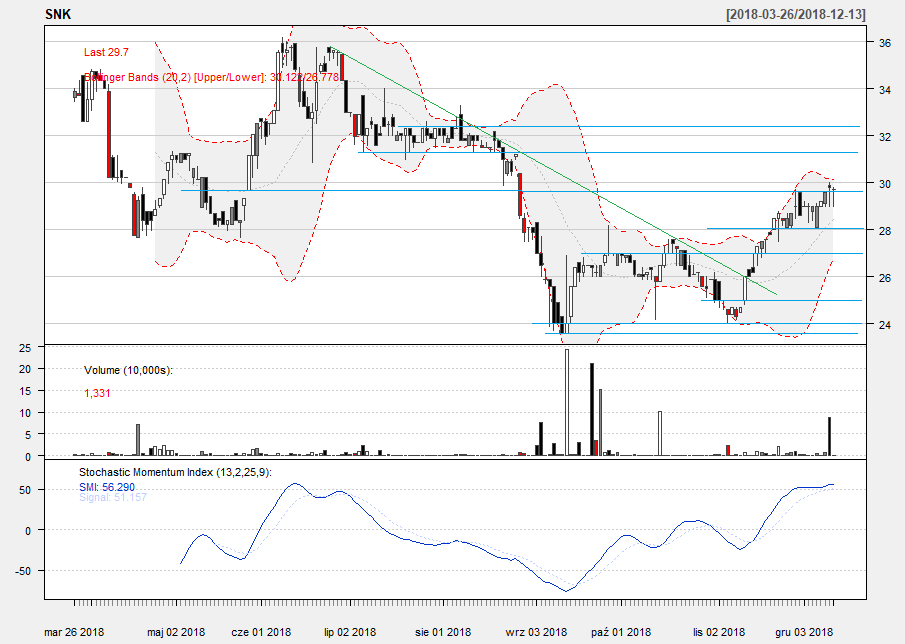

Ostatnia rzecz to wykres kursu:

Ogólny trend był przez dobrych parę miesięcy spadkowy. Latem 2018 testowano opór przy 36 zł. Minima z września to 23,60 zł. W listopadzie, po odbiciu od 24 zł, kurs zaczął biec na północ, zrealizowano np. pro-zakupowy sygnał MACD. Teraz kwestią otwartą pozostaje przebicie oporu na 30 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4714 gości