Sescom - udane półrocze

- Utworzono: poniedziałek, 25, czerwiec 2018 21:42

Sescom to firma, która oferuje swoim klientom usługi z szeroko pojętego obszaru facility management. Co kryje się pod tą nazwą? Są to różnego rodzaju usługi związane z obsługą i utrzymaniem sklepów czy ogólnie budynków handlowych i biurowych. Witryna internetowa emitenta wymienia sześć kategorii oferowanych rozwiązań:

- Store: prace instalacyjno-budowlane, generalne wykonawstwo, zarządzanie projektami, wyposażenie;

- Facility Management: utrzymanie techniczne placówek;

- IT Infrastructure: wsparcie w zakresie doboru i utrzymania infrastruktury informatycznej (dostawy, integracja, serwis, wdrożenia);

- Energy: pomiary i optymalizacja zużycia energii elektrycznej w budynkach;

- Digital: wsparcie we wdrażaniu nowych, cyfrowych technologii prezentacji produktów, obsługi kolejek czy zapłaty za zakupy.

- Intelligence: analiza i integracja danych.

Jest to więc specjalistyczna działalność, skierowana głównie do wielkich sieci handlowych, posiadających sklepy, salony, banki czy stacje benzynowe. Aktualnie Sescom obsługuje ok. 150 klientów, a rozwiązania spółki stosowane były w 35 tys. konkretnych placówek. Dotychczasowi klienci to m.in. CCC, RTV Euro AGD, CCC, Rossmann czy LPP, a także Panasonic oraz Piotr i Paweł. Projekty realizowano niemal w całej Europie, najnowsze rynki to Hiszpania i Holandia. W Hiszpanii realizowano w I półroczu sezonu 2017 / 2018 pierwsze prace, w Holandii - pierwszy stały kontrakt.

Zaznaczmy tu, że Sescom liczy rok obrotowy od początku października do końca września, zatem półrocze to 6 miesięcy sfinalizowanych 31 marca. Okres ten był, zdaniem zarządu, "bardzo dobry". Dokonano, jak czytamy, "istotnej poprawy wyników w stosunku do analogicznego okresu roku poprzedniego".

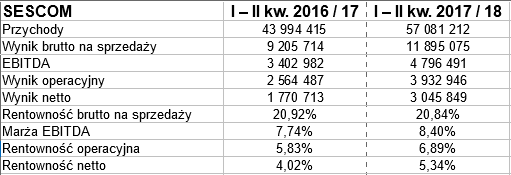

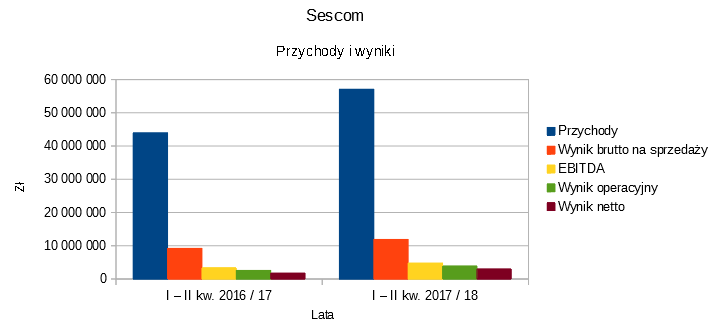

Skonsolidowane rezultaty finansowe Sescomu wyglądały jak poniżej:

Przychody to 57,08 mln zł. W relacji rocznej zwiększyły się o prawie 30 proc., zatem cokolwiek imponująco. Wynik operacyjny wzrósł z jeszcze większą intensywnością, bo o 53,4 proc. Tak więc poprawiła się z natury rzeczy rentowność, która mu odpowiada: w miejsce 5,8 proc. mamy 6,9 proc.

Wzrosły także marże EBITDA i netto, natomiast rentowność brutto na sprzedaży zmniejszyła się tak nieznacznie, że w zasadzie pozostała taka sama - prawie 21 proc.

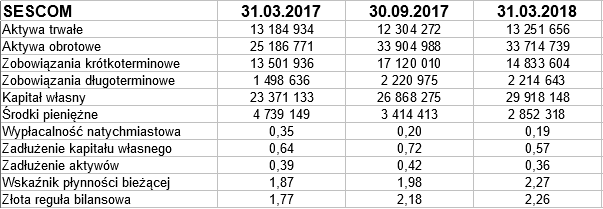

Naturalnie nie samymi zyskami człowiek, a właściwie biznes, żyje - dlatego wypada spojrzeć także na przepływy pieniężne. Operacyjne były co prawda znacznie niższe niż rok wcześniej, niemniej dodatnie: wyniosły 518,2 tys. zł. Ostatecznie jednak cash-flow w relacji rocznej (i półrocznej) był ujemny. Tym samym obniżyła się wypłacalność natychmiastowa - r/r z 35 proc. do 19 proc. Oczywiście nadal jest całkiem niezła, szczególnie że ogólny wskaźnik płynności bieżącej to aż 2,27 pkt.

Spójrzmy zresztą na bilans grupy:

Aktywa trwałe w kwocie 13,2 mln zł to przede wszystkim wartość firmy, opiewająca na 8,5 mln zł. Majątek obrotowy składa się w 73 proc. z należności. W skali rocznej znacznie wzrosły - ale przychody też, tak więc jest to w sumie zrozumiałe.

Ogólne zadłużenie nie jest wysokie, to 36 proc. sumy bilansowej, głównie krótkoterminowo. W półroczu zobowiązania krótkoterminowe zresztą się zmniejszyły, a ogólny udział długów w pasywach - też.

Grupa Sescom zachowuje złotą regułę bilansową, tzn. kapitał własny pokrywa (a nawet przewyższa więcej niż dwukrotnie) aktywa trwałe. Jest to co do zasady pożądana sytuacja.

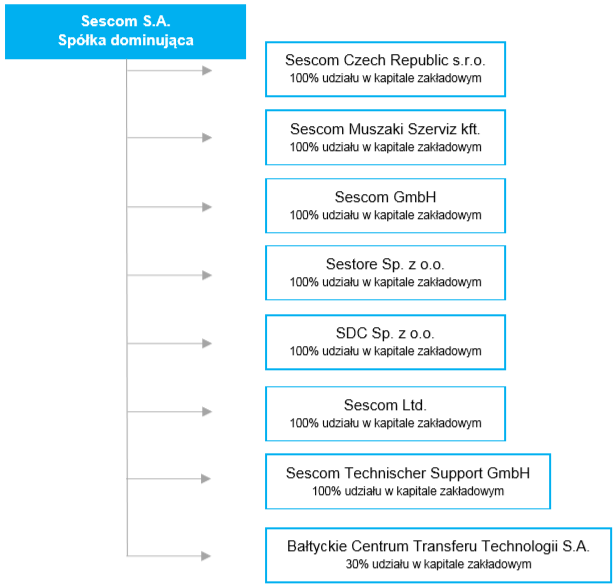

Tak prezentuje się struktura grupy kapitałowej:

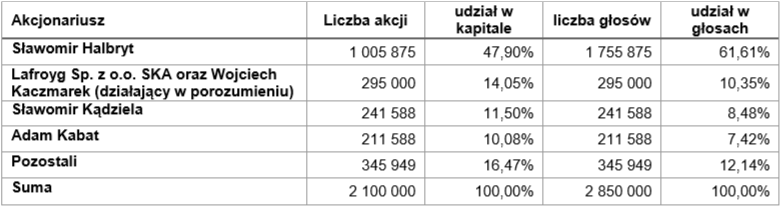

Poniżej widzimy akcjonariat spółki-matki (w ślad za raportem okresowym, podobnie jak w przypadku poprzedniego schematu):

Akcjami tymi handluje się na GPW od niedawna, to znaczy: od niedawna na rynku głównym. Debiut na tym parkiecie nastąpił 20 marca. Wcześniej, od maja 2013, firma była na NewConnect. Wykres kursu, po części wraz z okresem newconnectowym, mamy poniżej:

Późnym latem 2016 notowano kursy w okolicach 20 zł, ale potem cena intensywnie wzrosła. W końcówce stycznia 2018 otarła się o 45 zł. Obecnie trwająca faza to jednak przecena. Tendencja jest spadkowa, najnowsze notowania to 26,80 zł. Jakimś pocieszeniem jest fakt, że RSI spadł nisko, co sugeruje przynajmniej korekcyjny odwrót. Wymownym znakiem poprawy byłby jednak powrót powyżej 30 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4522 gości