EMC IM - problem ze stratami

- Utworzono: piątek, 16, luty 2018 03:42

EMC Instytut Medyczny to grupa kapitałowa świadcząca usługi z zakresu ochrony zdrowia i szeroko pojętej opieki medycznej. Zbliża ją to do takich przedsiębiorstw jak Polmed, Enel-Med i Swissmed, również obecnych na GPW. Zbliża, jeśli chodzi o profil działalności, bo oczywiście firmy te są dla siebie konkurencyjne.

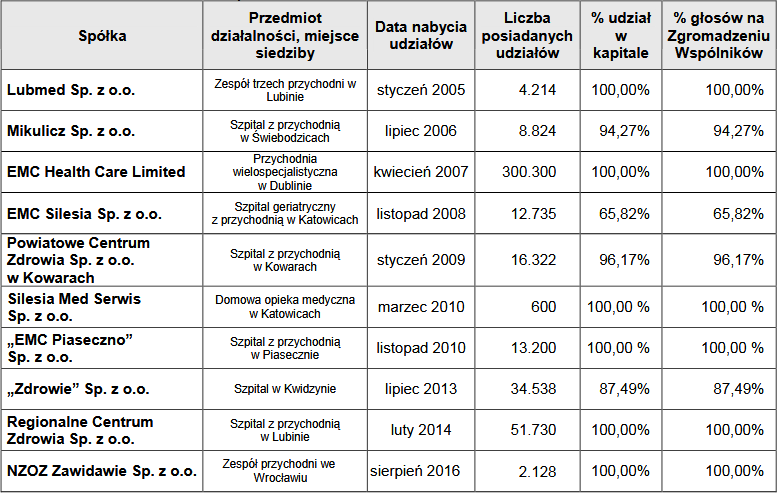

Skład grupy EMC IM pod koniec września 2017 prezentował się jak poniżej:

Przedsiębiorstwo prowadzi na terenie całego kraju szpitale, przychodnie i apteki. Spółka-matka posiada następujące placówki:

- Szpital Specjalistyczny z Przychodnią EuroMediCare we Wrocławiu,

- Szpital Św. Rocha w Ozimku k. Opola,

- Szpital Św. Antoniego w Ząbkowicach Śląskich,

- Szpital Św. Jerzego w Kamieniu Pomorskim,

- Przychodnia przy Łowieckiej we Wrocławiu,

- Zespół Przychodni Formica we Wrocławiu.

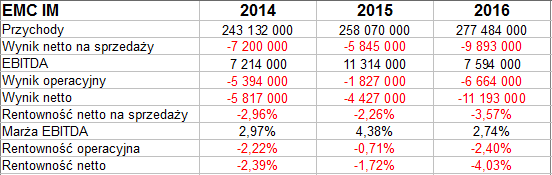

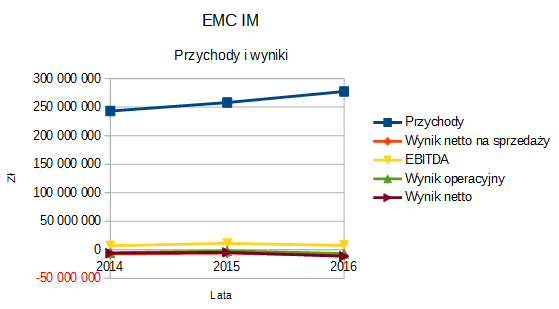

Zerknijmy na wyniki finansowe (skonsolidowane) z lat 2014 - 2016:

Wrażenie nie jest zbyt dobre. Owszem, przychody rosły (np. dynamika za rok 2016 to 7,5 proc.) i udawało się wypracować dodatnie rezultaty na pozycji EBITDA, ale netto na sprzedaży, operacyjnie i na czysto generowano straty. Dla przykładu, strata netto za rok 2016 to prawie 11,2 mln zł. Kwota ta stanowiła równowartość 4 proc. ówczesnych przychodów.

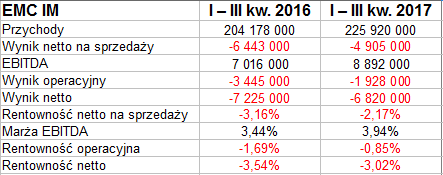

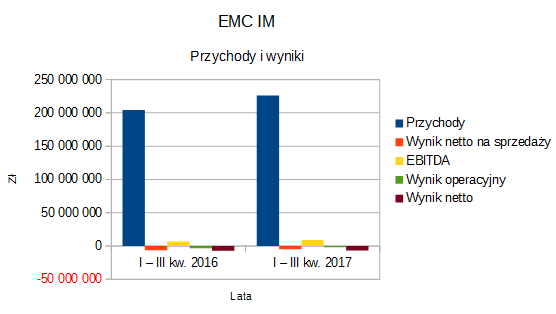

Naturalnie mamy już drugą połowę lutego 2018, wypada więc powiedzieć coś o nowszych wynikach. Nie mamy jeszcze do dyspozycji raportu za rok 2017, trzeba więc zadowolić się rezultatami trzech pierwszych kwartałów.

Oto i one:

Obroty za 9 miesięcy 2017 to 226 mln zł. Wzrosły w stosunku rocznym o 10,6 proc. Znów odnotowano dodatni EBITDA (z marżą 3,9 proc., rok wcześniej 3,4 proc.) - i znów na pozostałych pozycjach widniały straty. Ujemne rentowności im odpowiadające były, mimo wszystko, lepsze niż w I - III kw. 2016.

Zarząd przedsiębiorstwa pisze w raporcie za III kw. 2017, że w ciągu trzech kwartałów nie odnotowano czynników i zdarzeń o charakterze nietypowym.

Sama spółka dominująca zanotowała przychody wynoszące 71,5 mln zł, a także 2,05 mln zł straty operacyjnej. Rok wcześniej strata ta opiewała na 8,2 mln zł, więc z tej perspektywy sytuacja się poprawiła.

Ogólnie rzecz biorąc, wyniki EMC IM prezentują się słabo w porównaniu z rezultatami Enel-Medu i Polmedu. Dla przykładu, Polmed jako grupa miał w I - III kw. 2017 marże 6,7 proc. i 5,1 proc. Enel-Med zanotował 1,9 proc. i 1 proc. - dużo mniej, ale i tak dodatnio.

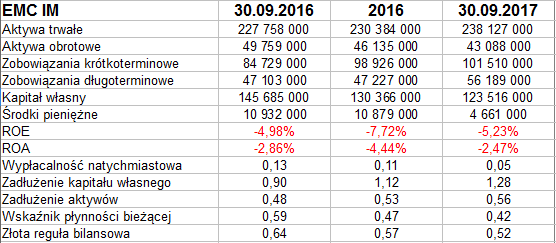

Spójrzmy na dane bilansowe:

Suma bilansowa na koniec III kw. 2017 to 281,2 mln zł. Z tego 85 proc. to majątek trwały, co nie dziwi, skoro grupa ma liczne przychodnie, szpitale etc., a także sprzęt.

W majątku obrotowym 4,7 mln zł to gotówka (środki pieniężne). Daje to wypłacalność natychmiastową 5 proc., czyli bardzo niską, bo w Enel-Medzie notowano 11 proc., a w Polmedzie aż 37 proc.

Niepokoi bardzo kiepska płynność bieżąca EMC IM: tylko 0,42 pkt. Owszem, w takich obszarach utrzymuje się ona od dawna, więc w jakiejś mierze można ten fakt uznać za część specyfiki działania tego biznesu, ale są pewne granice. Zauważmy zresztą, że wskaźnik obniżył lot przez 9 i przez 12 miesięcy. Co więcej, w Enel-Medzie zanotowano 0,77 pkt (słabo, ale jednak lepiej - i lepiej niż pod koniec 2016), zaś w Polmedzie 1,66 pkt (zupełnie dobrze).

Polmed zachowuje złotą regułę bilansową, pozostałe spółki nie - tam kapitał własny nie przewyższa aktywów trwałych. W Enel-Medzie odpowiedni wskaźnik to 0,7 pkt, w EMC widzimy tylko 0,52 pkt.

Ogólne zadłużenie EMC nie jest bardzo wysokie: 56 proc. sumy bilansowej. Jest jednak większe niż w Polmedzie (30 proc.) czy Enel-Medzie (44 proc.).

ROE i ROA EMC za 9 miesięcy 2017 były oczywiście ujemne, a to z uwagi na stratę netto.

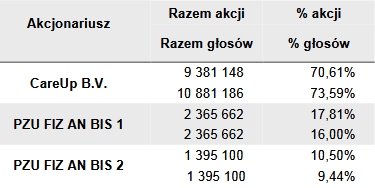

Oto struktura akcjonariatu EMC według raportu okresowego:

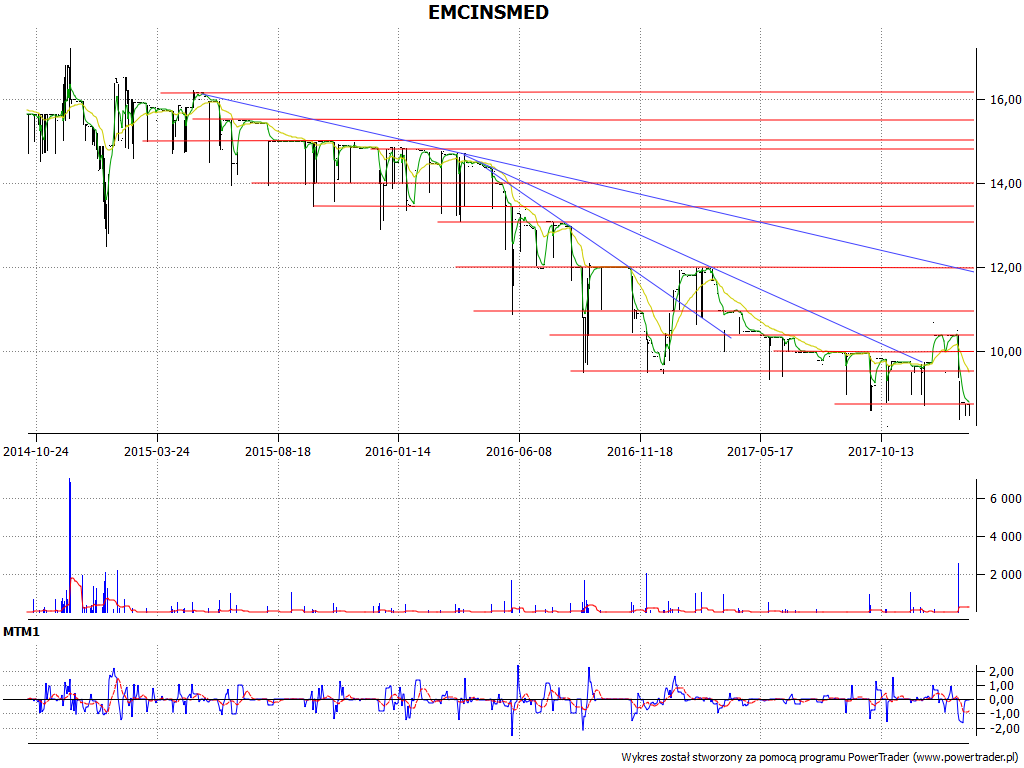

A to wykres kursu tych papierów na GPW:

U progu grudnia 2014 wykres sięgał 16,75 zł. Później przyszły zaburzenia, potem wzięto chwilowy oddech, aż w czerwcu 2015 zaczął się trend spadkowy. Później się on zaostrzał, w największej ogólności nadal trwa. Ostatnio wycena schodziła nawet do 8,40 zł. Pocieszeniem jest to, że MTM1 daje sygnał pro-zakupowy, ale przecież do pokonania są liczne opory: 9,50 zł, 10 zł, 10,40 zł, 11 zł i 12 zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4402 gości