PGE, EDF i wielkie pieniądze

- Utworzono: środa, 08, listopad 2017 06:01

Powiedzieć, że PGE to gigant polskiego rynku produkcji i dystrybucji energii, to truizm. W każdym razie przedsiębiorstwo to na pewno jest większe (mierząc np. przychodami czy pulą aktywów) niż Tauron, nie mówiąc o grupach Energa czy Enea.

Obecnie PGE ma 50 jednostek zależnych objętych konsolidacją, 3 stowarzyszone i jedną współkontrolowaną. Teraz PGE przymierza się do nabycia polskich aktywów francuskiej firmy EDF, co w szczególności oznacza kupno ośmiu elektrociepłowni w największych aglomeracjach. Umowa opiewa na 4,5 mld zł, podpisano ją w maju i niedawno spełnił się ostatni warunek zawieszający. Agencja ratingowa Moody's twierdzi jednak, że profil finansowy PGE pogorszy się po transakcji. Na przykład może się obniżyć wskaźnik FFO (stosunek środków z działalności operacyjnej do długu netto).

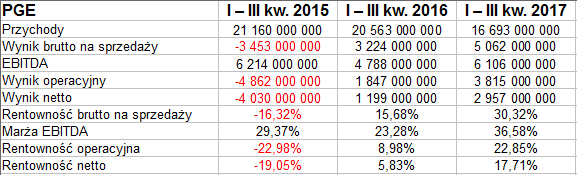

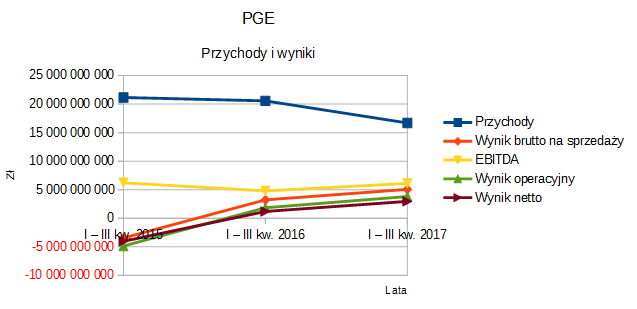

W każdym razie PGE przedstawiła właśnie swoje wyniki za trzy pierwsze kwartały 2017. Oto i one - skonsolidowane:

Przychody wydatnie się obniżyły, to niewątpliwe: 16,7 mld zł to jedynie 81 proc. tego, co notowano rok wcześniej. Ale czy to na pewno wielki dramat? Zauważmy, że zyski solidnie wzrosły kwotowo, a w konsekwencji także i w proporcji do wpływów ze sprzedaży.

I tak np. wynik operacyjny podniósł się z 1,85 mld zł do 3,81 mld zł, a rezultat na czysto z 1,2 mld zł wzrósł do 2,96 mld zł. Tym samym rentowność netto podskoczyła z 5,8 proc. do 17,7 proc. Operacyjna wyniosła 22,8 proc., gdy w I - III kw. 2016 było tylko 9 proc.

W samym III kw. 2017 zysk netto dla akcjonariuszy spółki dominującej opiewał na 1,46 mld zł, gdy rok wcześniej było tylko 656 mln zł. EBITDA podniósł sę o 62 proc. r/r.

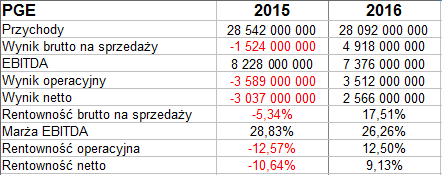

Przypomnijmy lata 2015 i 2016:

Rok 2015 zakończył się generalnie na minusie, tzn. EBITDA był dodatni, ale np. brutto na sprzedaży czy operacyjnie grupa znalazła się wybitnie pod kreską. W 2016 przyszła poprawa sytuacji, udało się wypracować ponad 12-procentową marżę operacyjną.

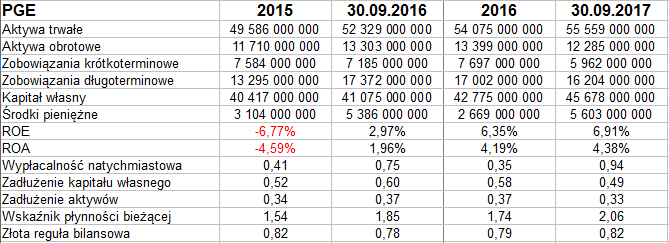

Oto i dane bilansowe:

Aktywa trwałe pod koniec września to 55,5 mld zł, obrotowe wyceniano na 12,3 mld zł. Złota reguła bilansowa nie jest zachowana, niemniej kapitał własny pokrywa ok. 4/5 majątku długoterminowego.

Wskaźnik płynności bieżącej wygląda nieźle i poprawił się r/r, mamy 2,06 pkt. Wysokie są zasoby gotówkowe, które pokrywają niemal całość zobowiązań bieżących. Przez rok udało się ograniczyć te ostatnie (długoterminowe zresztą też). Ogólne zadłużenie sumy bilansowej spadło z 37 proc. do 33 proc. ROE i ROA za 9 miesięcy 2017 były wyraźnie lepsze niż za 9 miesięcy 2016.

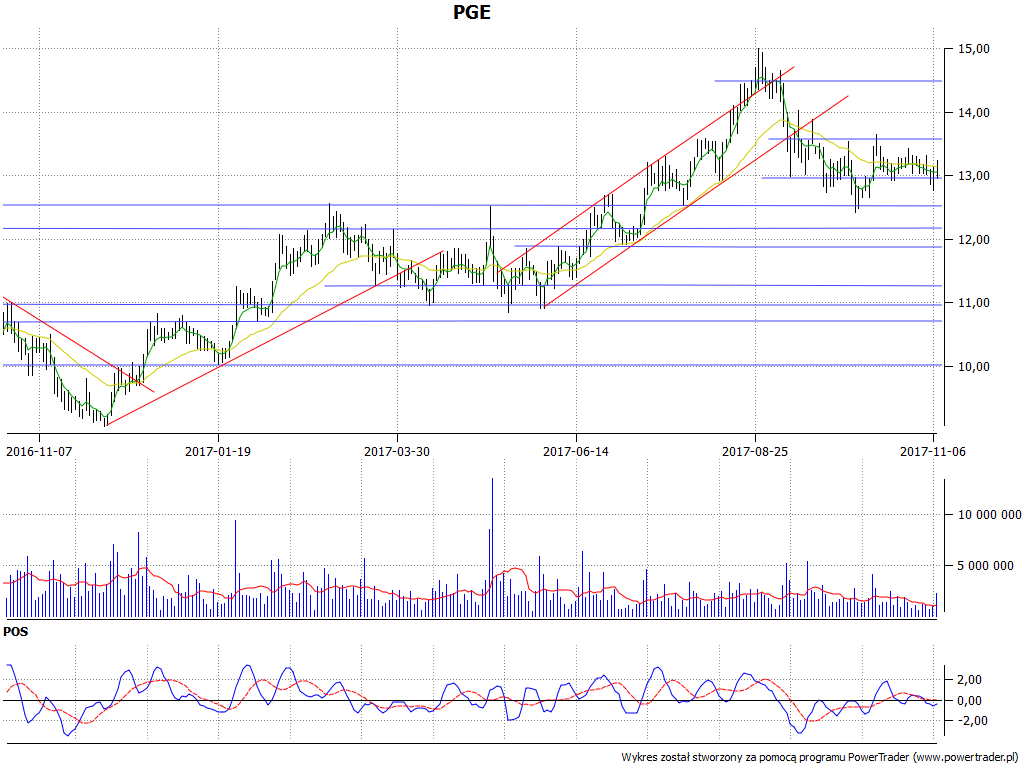

Wykres krąży ostatnimi czasy w pobliżu 13 zł, mówiąc najbardziej ogólnie. Za wsparcie można uznać rejon 12,50 zł, za opór ok. 13,60 zł. Zakończyła się już faza wzrostowa trwająca od początku czerwca, a w szerszym kontekście - od grudnia 2016. W finale sierpnia 2017 zakreślono 15 zł jako maksimum, potem wycena poszła w dół i wykres się skonsolidował.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5394 gości