Spojrzenie na Griffin

- Utworzono: piątek, 22, wrzesień 2017 07:32

Griffin Premium posiada 9 nieruchomości biurowych i biurowo-handlowych o łącznej powierzchni najmu wynoszącej 171 tys. metrów kwadratowych. Portfel ten wyceniany jest przez firmę na ponad pół miliarda euro.

Griffin Premium RE.. B.V. prezentuje się jako "właściciel wysokiej klasy nieruchomości (...) położonych w centrach lub przy głównych ulicach największych miast Polski". Obiekty te "przynoszą stabilne przychody", a to dzięki "wysokiemu poziomowi najmu" i "długoterminowym umowom ze znamienitymi najemcami". Planem spółki jest wypłacanie niemal 2/3 wyniku operacyjnego (pomniejszonego o koszty finansowania bankowego) w formie dywidendy.

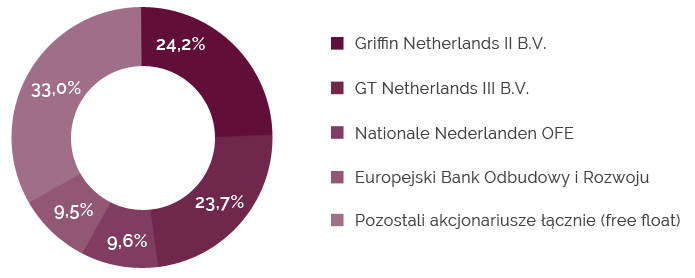

Spółka działa w formie zbliżonej do REIT, tj. Real Estate Investment Trust. Jej akcjonariat wygląda tak:

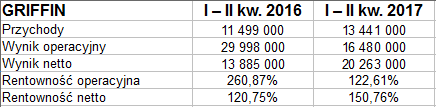

Firma funkcjonuje jako grupa i publikuje dane po konsolidacji. Spójrzmy:

To jeden z tych przypadków, w których zyski są większe od przychodów. Otóż przychody osiągane są na bazie wynajmu oraz z dodatkowych źródeł (opłaty marketingowe i service charge), natomiast w obszar zysków wchodzi także wycena nieruchomości inwestycyjnych. Jak widać, wyszła ona grupie na dobre. Tak np. w pierwszym półroczu 2017 przychody opiewały łącznie na 13,44 mln zł, ale wynik operacyjny na 16,5 mln zł. Był on jednak wyraźnie niższy niż rok wcześniej.

Dodajmy jeszcze, że przychody podane są w ujęciu netto, a więc po odliczeniu kosztów operacyjnych związanych z obiektami. Na przykład w I - II kw. 2017 opiewały one na 7,25 mln zł.

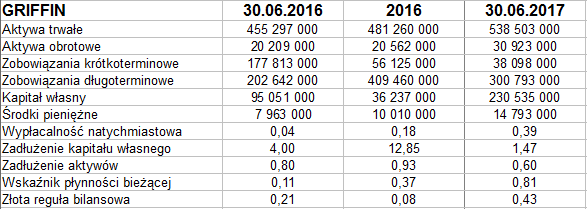

Pod koniec czerwca 2017 aktywa trwałe opiewały na 538,5 mln zł. Były to przede wszystkim nieruchomości, podczas gdy w niewielkim majątku obrotowym główna pozycja to środki pieniężne - niemal 15 mln zł. Pomijamy tu środki o ograniczonej możliwości dysponowania, które opiewały na 7,9 mln zł.

Złota reguła bilansowa nie jest zachowana, kapitał własny pokrywa tylko 43 proc. aktywów trwałych. Nawiasem mówiąc, kapitał ten silnie wzrósł w tym roku, a to z powodu pojawienia się potężnego kapitału zakładowego (156 mln zł), co wiązało się z debiutem na GPW. Ten zaś nastąpił w kwietniu 2017.

Płynność bieżąca wydatnie poprawiła się r/r i w półroczu, ale nadal jest niska: 0,81 pkt. Ogólne zadłużenie spadło z 80 proc. do 60 proc. sumy bilansowej, to cieszy. Wysoko stoi wypłacalność natychmiastowa (39 proc.). Zobowiązania mają na szczęście charakter w zasadniczej mierze długoterminowy.

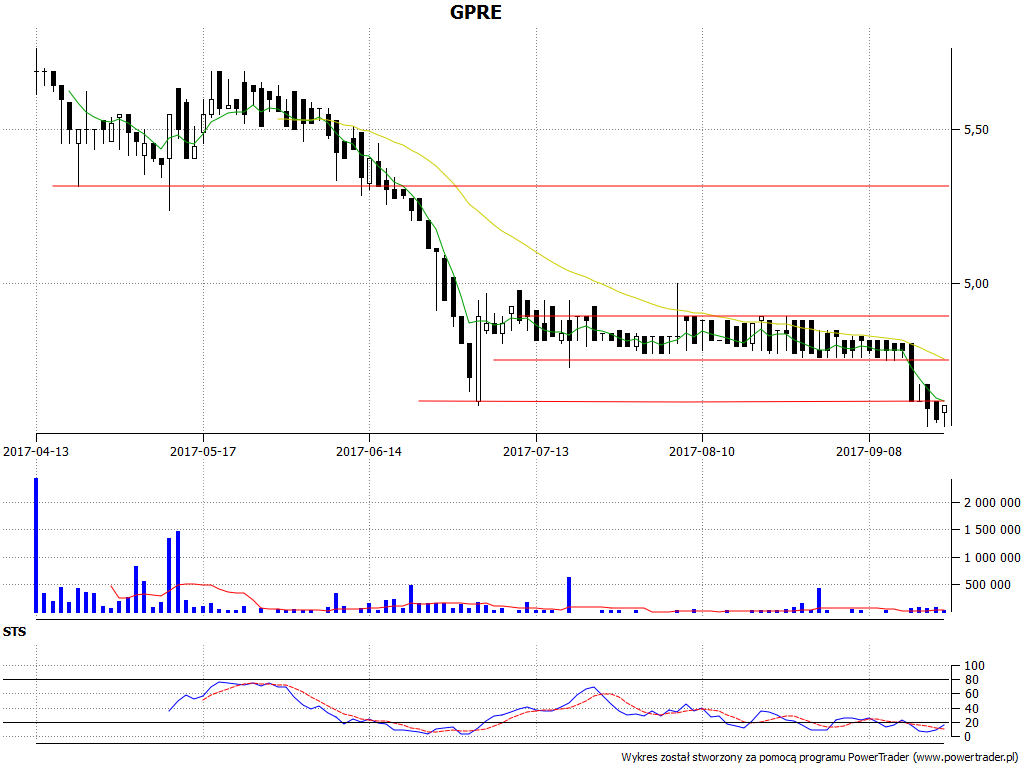

Wspominaliśmy o debiucie. Pora zatem zerknąć na wykres:

Dzień debiutu był zarazem dniem szczytu, gdy zakreślono 5,78 zł w roli maksimum. W czerwcu rozbito wsparcie w rejonie 5,30 zł i kurs zszedł na wybitnie niższe poziomy. Następna faza to kilka miesięcy konsolidacji, która właśnie jest pokonywana poprzez wyjście dołem. Faktem jest, że STS daje sygnał pro-zakupowy, nie ma jednak pewności, że uda się wrócić na dawne poziomy. W istocie prawdziwą poprawą byłoby przebicie 4,78 zł (co najmniej).

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4271 gości