Tell i Eurotel - podobni, ale różni

- Utworzono: piątek, 11, grudzień 2015 06:16

Przed nami porównanie dwóch przedsiębiorstw, które pod pewnymi istotnymi względami są do siebie podobne, w każdym razie jeśli chodzi o profil działalności. Mowa o przecięciu branż telekomunikacyjnej i handlowej. Oto bowiem zarówno Tell, jak i Eurotel prowadzą salony sprzedaży, w których oferowane są usługi operatorów komórkowych.

Mianowicie Eurotel prowadzi salony sprzedaży dla T-Mobile i Play, dystrybuuje też usługi telewizji satelitarnej nc+ oraz współpracuje z Apple poprzez sieć sklepów iDream. Firma posiada spółkę zależną Viamind sp. z o.o. - ta właśnie skupiona jest na dystrybucji usług sieci Play.

W przypadku Tell sprawa jest bardziej złożona, przynajmniej od niedawna. Otóż prowadzenie sieci punktów sprzedaży detalicznej (oferujących usługi Orange, T-Mobile i Plus) to nie jedyny aspekt działalności tego przedsiębiorstwa. W ciągu ostatniego roku włączono bowiem doń spółki Cursor S.A. i Divante sp. z o.o. Działają one w obszarze wsparcia sprzedaży (merchandising, outsourcing przedstawicieli handlowych etc.) i e-biznesu.

Obaj emitenci działają rzecz jasna jako grupy kapitałowe. Obaj notowali w tym roku (tzn. np. w półroczu czy w okresie trzech kwartałów) przychody dużo wyższe niż rok wcześniej. W przypadku Tell było to w dużej mierze skutkiem dołączenia do grupy nowych spółek, w Eurotelu w znaczący sposób rozwinęła się sieć iDream i ogólnie sprzedaż produktów Apple (oraz innych).

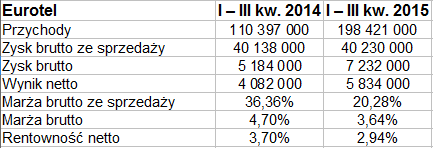

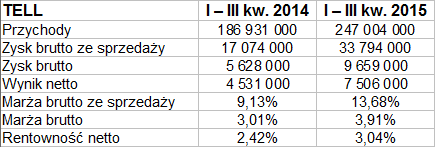

Rezultaty widzimy poniżej:

Przychody Eurotelu za 9 miesięcy tego roku to 198,42 mln zł, co oznacza, że w relacji rocznej wzrosły o 80 proc. W Tell obroty wzrosły o 32 proc., do poziomu 247 mln zł, a więc wyższego niż u konkurenta.

Oba przedsiębiorstwa notowały oczywiście w badanym okresie zyski. Tell miał 11,17 mln zł EBIT i 7,5 mln zł zysku netto, co oznaczało wzrost odpowiednich marż w relacji rocznej z 3,6 proc. do 4,5 proc. oraz z 2,4 proc. do ponad 3 proc.

W Eurotelu wyglądało to trochę inaczej. Kwoty zysków udało się powiększyć, ale dynamika ich wzrostu nie dorównała dynamice wzrostu obrotów. Tym samym rentowności trochę się skurczyły, np. operacyjna z 4,7 proc. do 3,6 proc. Marża netto zeszła do 2,94 proc. - rok temu było 3,7 proc., dwa lata temu nawet 4,43 proc.

Naturalnie porównywanie Tell i Eurotel jest tylko częściowo uprawnione, bo jednak w Tell obecnie bardzo dużą rolę grają przychody spółek z obszaru e-commerce. Oto bowiem z raportu dowiadujemy się, że 48 proc. zysku oepracyjnego za trzy kwartały powstało dzięki Cursor i Divante - a 52 proc. dał segment zarządzania sieciami sprzedaży detalicznej.

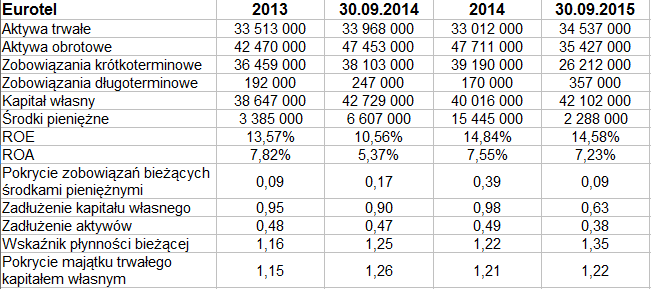

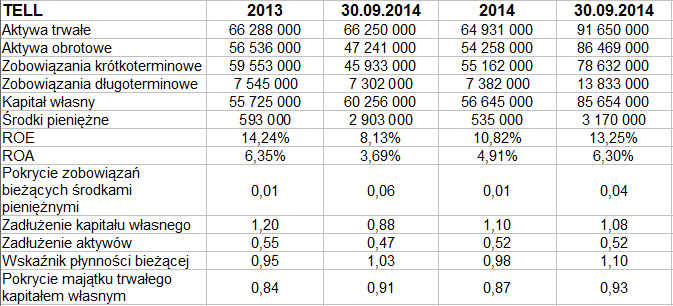

Spójrzmy teraz na pozycje bilansowe:

Większym przedsiębiorstwem jest - nie od dziś zresztą - Tell, jeśli mierzyć to sumą bilansową. Wynosiła ona ostatnio ponad 178 mln zł, przy czym aktywa trwałe i obrotowe były rozłożone z grubsza równomiernie (podobnie jak w Eurotelu, jakkolwiek tam ogólna suma oscylowała wokół 70 mln zł).

Tylko Eurotel przestrzega złotej reguły bilansowej, tzn. kapitał własny jest większy niż aktywa trwałe. W obu przedsiębiorstwach aktywa obrotowe przewyższają z kolei zobowiązania krótkoterminowe, czyli wskaźnik płynności bieżacej rezyduje powyżej 1 pkt. Ściślej: tak było pod koniec września, bo w przypadku Tell bywają niekiedy odchylenia w dół od tej granicznej wartości, co nie jest pozytywne, przynajmniej teoretycznie rzecz biorąc.

Co do zobowiązań, to pojęcie to każdorazowo jest rozumiane w zgodzie z nomenklaturą zastosowaną przez spółkę w raporcie. Tym samym zobowiązania Eurotelu wypadałoby może powiększyć o kwotę 1,3 mln zł rezerw, głównie z tytułu odroczonego podatku dochodowego.

W każdym razie zarówno wskaźnik płynności bieżącej, jak i wypłacalność natychmiastowa prezentują się lepiej w Eurotelu. Z drugiej strony, grupa ta zmniejszyła w tym roku swoje środki pieniężne - i to znacząco, bo z 15,4 mln zł do 2,3 mln zł. Także w relacji r/r kwota była niższa. W Tell okresy 12 i 9 miesięcy można postrzegać jako czas dodatniego cash-flow.

Wskaźniki ROE i ROA obu przedsiębiorstw oscylowały w okresie 9-miesięcznym na zbliżonych poziomach (ok. 13 - 15 proc. ROE i ok. 6 - 7,2 proc. ROE). Wskaźniki te liczymy jako iloraz zysku za dany czas i pozycji bilansowej na koniec poprzedniego roku kalendarzowego.

Sieć sprzedaży Tell składała się na koniec badanego okresu z 301 sklepów. Co ciekawe, rok wcześniej było ich dużo więcej, bo 324. Zeedukowano liczbę sklepów każdej z trzech sieci: Orange, T-Mobile, Plus. Główne przychody w tym segmencie dają telefony abonamentowe i usługi telekomunikacyjne, mniejsze znaczenie (11,3 mln zł w 9 miesięcy) mają zestawy i doładowania pre-paid. W segmencie sprzedaży detalicznej przychody spadły w relacji rocznej o 17 mln zł, tak więc ogólny wzrost skonsolidowanych obrotów grupa zawdzięcza nowym spółkom z e-commerce.

Z raportu Eurotel dowiadujemy się, że powodem niższych zysków jednostki-matki w III kw. była "słaba sprzedaż w miesiącach sierpień i wrzesień w segmencie T-Mobile". Rok wcześniej III kw. był najlepszym w 9-miesięcznym terminie. We wrześniu Eurotel otworzył w Łodzi dziewiąty już sklep w sieci iDream, oferujący produkty Apple. Firma Viamind wykazała z kolei "stabilny wzrost wyniku".

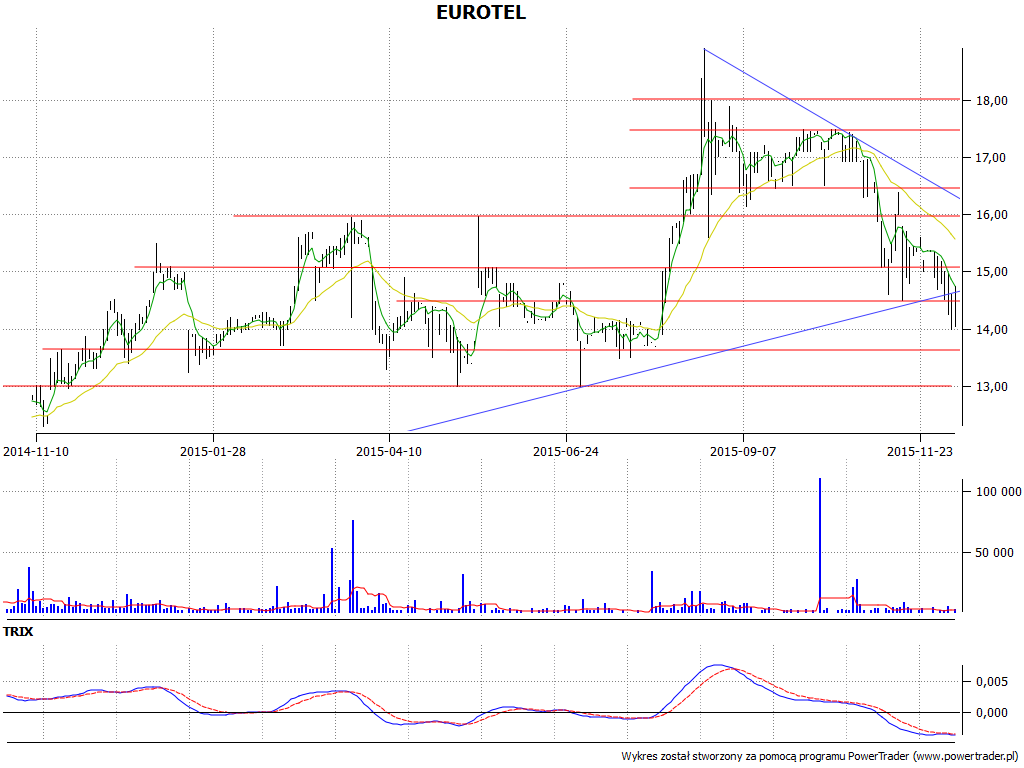

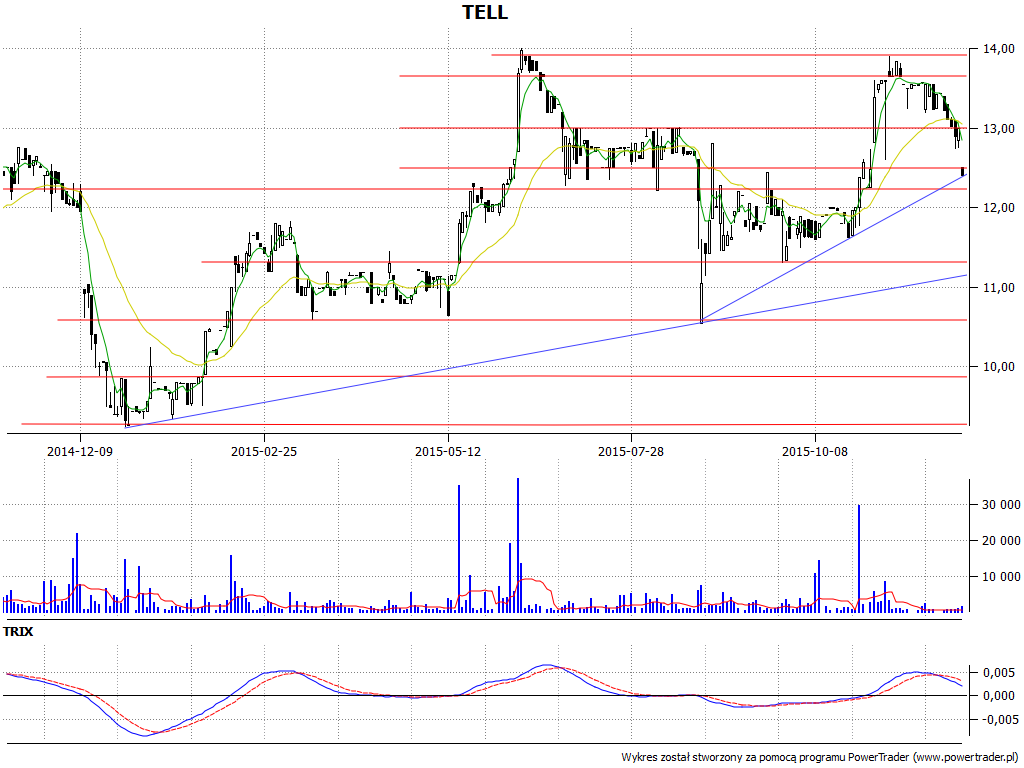

Spójrzmy na wykresy kursu:

W przypadku Tell mamy trend wzrostowy. Pod sam koniec ubiegłego roku notowano minima na 9,25 zł, zaś w roku 2015 dwa razy testowano podejście do 14 zł. Na razie jednak testy te nie powiodły się. W istocie ceny zostały skorygowane. Teraz można mówić o badaniu zaostrzonej linii trendu, mierzonej od dołka z 25 sierpnia. Innymi słowy, jesteśmy w pobliżu 12,40 zł. Niewykluczone, że linia wytrzyma, ale w razie czego niżej mamy wsparcie przy 11,30 zł.

Poważną korektę ogólnej tendencji zwyżkowej widać też na wykresie Eurotelu. Tam 21 sierpnia osiągnięto maksimum na 18,90 zł, potem ceny poszybowały w dół. To, że jesteśmy już przy 14 zł, jest dość niepokojące, bo może oznaczać, że trend zwyżkowy został przegrany. Wsparcia na 13,50 - 13,70 zł i 13 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5793 gości