Apator - niższe rentowności

- Utworzono: poniedziałek, 30, listopad 2015 04:07

W latach 2008 - 2014 przeciętne roczne przychody grupy kapitałowej Apator wynosiły 535,4 mln zł - przy czym z roku na rok były coraz wyższe. W roku 2008 było to 356 mln zł, w 2014 już 725,5 mln zł. Przez ten czas ani razu nie notowano strat - zarówno netto, jak i na poziomie EBIT czy EBITDA. Średnia z rentowności na czysto to 10,4 proc.

Są to oczywiście dobre wyniki, a okres trzech pierwszych kwartałów roku 2015 nie odbiega od tej ścieżki w znaczący sposób - jakkolwiek kilka niuansów (o lekko niepokojącym charakterze) trzeba będzie zaznaczyć.

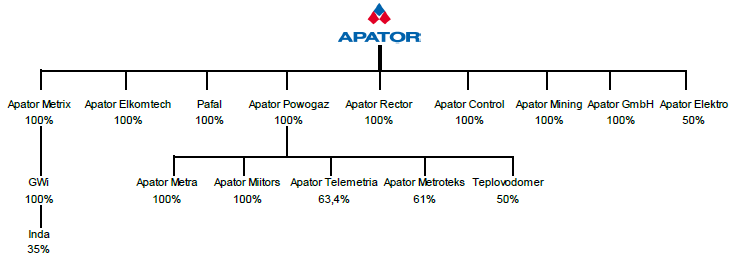

Przypomnijmy w tym kontekście, że Apator to przedsiębiorstwo, funkcjonujące w trzech zasadniczych segmentach, dzielających się na kolejne linie. Pierwszy segment to urządzenia pomiarowe: służące do badania parametrów wody i ciepła, energii elektrycznej i gazu. Segment drugi obejmuje automatyzację sieci (różnego rodzaju systemy sterowania). W segmencie trzecim mamy m.in. produkcję urządzeń górniczych.

Grupa kapitałowa wygląda tak:

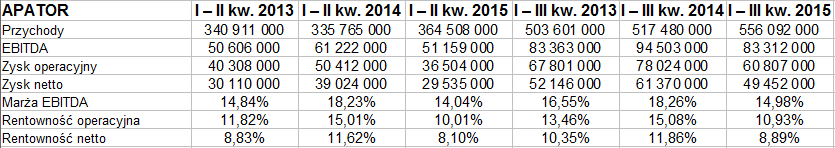

Spójrzmy na tabelki prezentujące najnowsze wyniki finansowe o charakterze skonsolidowanym:

Okres 9 miesięcy tego roku przyniósł grupie wzrost sprzedaży o blisko 7,5 proc., do 556 mln zł. To pozytywne zjawisko, choć spadły przychody z rynku rosyjskiego (niemniej wzrósł eksport do krajów UE). A teraz zapowiadane niuanse, którą mogą trochę psuć ogólny obraz.

Otóż widzimy, że zyski w tym roku są niższe niż poprzednio. Na przykład wynik operacyjny osunął się z 78 mln zł do 60,8 mln zł. Uzyskana kwota była niższa także od tej sprzed dwóch lat. W rezultacie odpowiednia rentowność spadła poniżej 11 proc. Marża na czysto wyniosła już tylko 8,9 proc. - rok temu było 11,9 proc., dwa lata temu 10,3 proc.

Zmiany w tym kierunku (tj. w kierunku niższych zysków) sygnalizowało już pierwsze półrocze. Wtedy zresztą rentowność netto wyniosła tylko 8,1 proc.

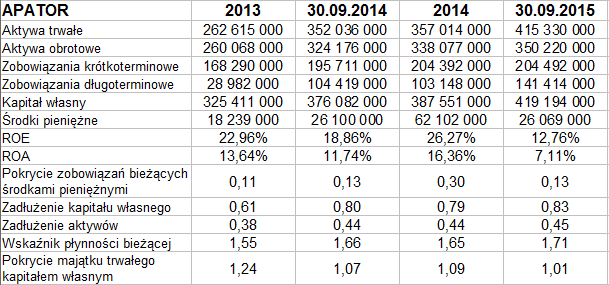

Trudno mówić o tragedii, ale napięcie lekko rośnie. W każdym razie pocieszające jest to, że wskaźniki bilansowe nadal prezentują się dość elegancko. Zadłużenie ogólne na poziomie 45 proc., choć dużo wyższe niż np. w Aplisens czy Sonel, mieści się w normach teoretycznych. Zarazem można to postrzegać w ten sposób, że ogół długów nie przekracza puli kapitału własnego.

Wskaźnik płynności bieżącej jest przyzwoity (1,71 pkt), a kilkunastoprocentowa wypłacalność natychmiastowa jest dużo niższa niż w Sonel i Aplisens, ale można ją akceptować. Wskaźniki ROE i ROA okazały się dużo niższe niż rok wcześnie, niemniej bez problemu dodatnie - a ROE w dalszym ciągu kilkunastoprocentowy.

W ciągu roku (i 9 miesięcy) znacznie wzrosła pula majątku trwałego - o 18 proc., do 415,3 mln zł. Był to skutek znacznych zwyżek na pozycjach wartości niematerialnych i wartości firmy jednostek podporządkowanych. Dodajmy, że grupa Apator zrealizowała w badanym okresie 3 akwizycje: po jednej w Polsce (Fellows), Danii (Miitors ApS) i Wielkiej Brytanii (GWi Ltd).

Przepływy operacyjne netto były dodatnie - a kwota 38,5 mln zł była nawet wyższa niż analogiczna suma notowana rok wcześniej w ciągu 9 miesięcy.

Zarząd przyznaje, że były pewne niepowodzenia: np. 6,9 mln zł straty spółki Apator Rector z powodu opóźnień we wdrożeniu kontraktów, a poza tym wzrost kosztów z powodu zwyżki kursu dolara. Spadły też ceny w segmencie liczników energii elektrycznej i gazomierzy, co było m.in. skutkiem presji konkurencyjnej.

Segment pomiarowy jest najistotniejszy dla grupy pod względem wielkości. Dał 414 mln zł wpływów w trzech kwartałach, a segment automatyzacji sieci ponad 100 mln zł. W obu przychody wzrosły, spadły zaś w działalności pozostałej.

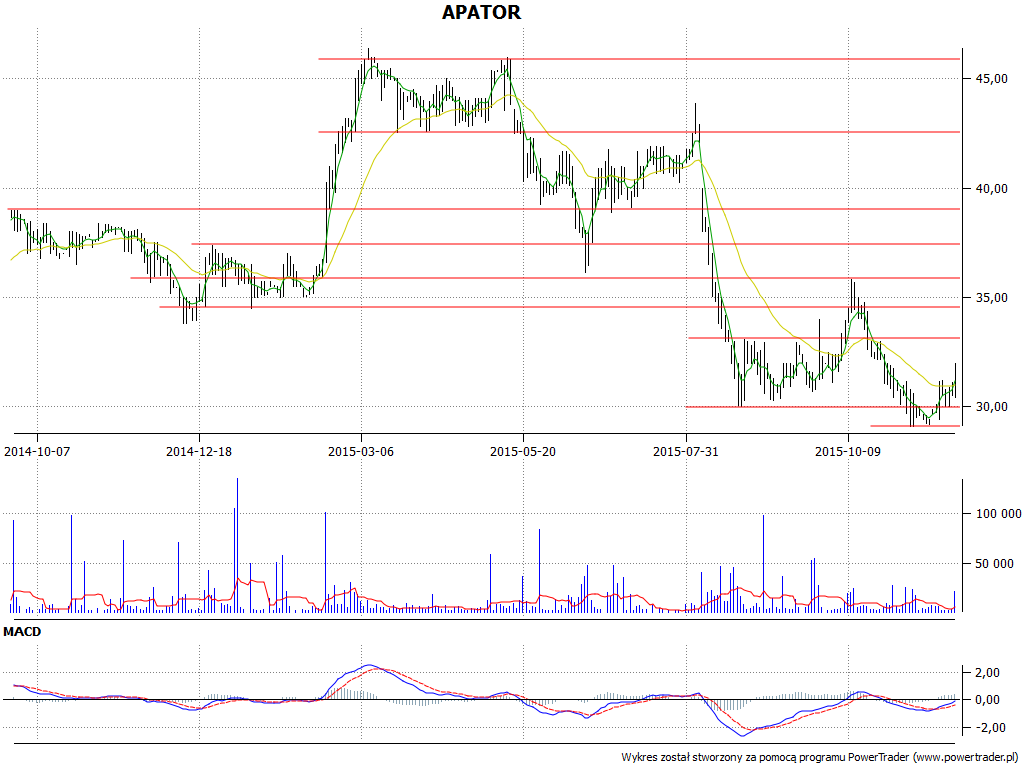

Spójrzmy na wykres kursu:

Cena akcji firmy jest niestety dość niska. Owszem, ostatnio wykres obronił się przed dalszymi spadkami w rejonie 29,10 zł, ale nie jest powiedziane, że sukces ten będzie trwały. Poza tym widzimy, że nawet w tym roku kurs wykraczał ponad 46 zł, tak więc redukcja była później drastyczna. Wyzwania dla byków to teraz linie takie jak 34,50 zł, 35,80 zł, 37,40 zł czy okolica 40 zł. Na razie zresztą sukcesem byłby powrót ponad 33 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4440 gości