Asseco CE w akcji

- Utworzono: wtorek, 03, listopad 2015 04:02

Niedawno omawialiśmy wyniki Asseco South Eastern Europe, a dziś podsumujemy rezultaty innego przedsiębiorstwa z tej samej grupy. Chodzi o firmę Asseco Central Europe, która swoją siedzibę ma w Bratysławie, stolicy Słowacji.

Firma powstała w roku 1998 (jako Asset Soft a.s.). Pod obecną nazwą funkcjonuje od kwietnia 2010 roku, po drodze nazywała się też Asseco Slovakia a.s. W roku 2006 zadebiutowała na parkiecie akcyjnym warszawskiej GPW. Głównym akcjonariuszem rozpatrywanego przez nas podmiotu jest Asseco Poland S.A. (93,51 proc. w kapitale i głosach).

Asseco CE to producent oprogramowania, jakkolwiek część przychodów generowana jest też dzięki dystrybucji software'u innych twórców. Region, w którym firma działa, obejmuje takie kraje jak Słowacja, Czechy, Węgry, Niemcy, Szwajcaria, Austria. Odbiorcami rozwiązań Asseco jest wiele spółek z branży finansowej i ubezpieczeniowej czy korporacji działających w przemyśle. Klientami są też instytucje publiczne, zakłady opieki zdrowotnej etc. Asseco CE świadczy też usługi konsultingu IT oraz sprzedaje sprzęt komputerowy.

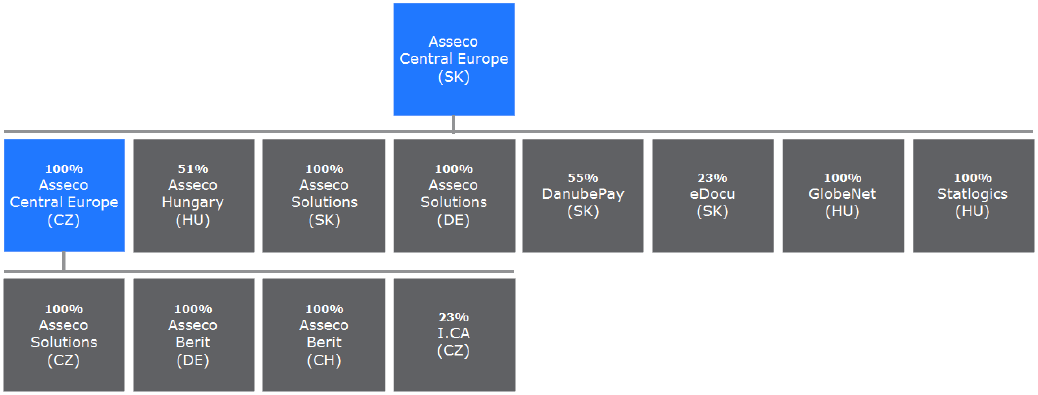

Oto i struktura grupy kapitałowej:

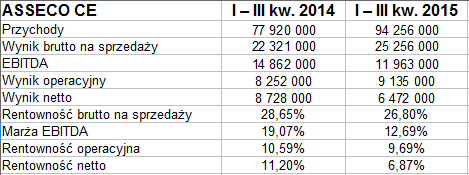

Spójrzmy na skonsolidowane wyniki finansowe za trzy kwartały roku 2015 - wyrażone w EUR:

Przychody wzrosły w relacji rocznej nader wydatnie, bo o prawie 21 proc., osiągając poziom 94,26 mln EUR. Wzrósł wynik brutto na sprzedaży, aczkolwiek odpowiadająca mu rentowność nieco spadła, do 26,8 proc. Kwota EBITDA (i marża tak samo) uległy redukcji, niemniej zysk operacyjny wzrósł o 10,7 proc., do 9,13 mln EUR. Wynik netto obniżył się z 8,73 mln zł do 6,47 mln EUR.

A zatem - z rozpatrywanych przez nas kwot na pozycjach wynikowych wzrosły tylko dwie - brutto na sprzedaży i EBIT, natomiast jeśli chodzi o marże, to wszystkie uległy mniejszej lub większej redukcji. Finalnie rentowność na czysto wyniosła niespełna 6,9 proc. To, że EBITDA spadł, choć EBIT wzrósł, wynikało z tego, że rok temu w analogicznym okresie notowano dużo wyższą amortyzację.

Jaki był sam III kwartał? Przychody wyniosły 37,15 mln EUR - i to był przejaw imponującej dynamiki, w relacji rocznej aż 51,2 proc. Wynik na czysto wyniósł 2,03 mln EUR (poprzednio 1,55 mln EUR).

Wracając do danych narastających, to 83 proc. obrotów generowano dzięki własnemu oprogramowaniu i usługom. Sprzedaż oprogramowania innych firm - wraz z odsprzedażą hardware'u i infrastruktury - generowała 15 proc. wpływów. Reszta to były już kwestie minimalne - chodziło głównie o outsourcing:

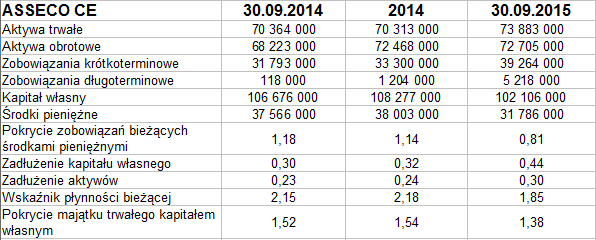

Co widzimy w bilansie? Aktywa trwałe i obrotowe są rozłożone mniej więcej równomiernie, w pasywach dominuje natomiast kapitał własny, dzięki czemu wskaźnik ogólnego zadłużenia jest niski (30 proc. pod koniec września 2015, rok wcześniej było to nawet 23 proc.).

Przedsiębiorstwo zachowuje złotą regułę bilansową, co jest pozytywne, ma też wysoki wskaźnik płynności bieżącej (1,85 pkt). Inna rzecz, że wartości na obu tych pozycjach (dwa ostatnie wiersze tabelki) spadły trochę w relacji rocznej - nie na tyle, by się tym martwić, ale oczywiście na dłuższą metę zjawisko to nie powinno się pogłębiać zbyt mocno.

Wysoka w dalszym ciągu jest wypłacalność natychmiastowa - posiadane środki pieniężne, choć wyraźnie niższe niż rok wcześniej, umożliwiały pod koniec III kw. spłatę ponad 4/5 kwoty długów bieżących. W zobowiązaniach dominują zresztą bieżące. Warto zauważyć jednak, że oba rodzaje długów znacznie wzrosły w ciągu roku - bieżące o 23,5 proc., długoterminowe zaś właściwie się dopiero pojawiły, bo notowana rok temu pula 118 tys. EUR była marginalna. W międzyczasie jednak pojawiło się kilka milionów - i okazuje się, że są to "zobowiązania wynikające z akwizycji akcji w spółkach zależnych - opcje put".

A co widzimy na wykresie?

Sytuacja jest dość specyficzna. Z jednej strony można powiedzieć, że od 18 grudnia 2014 trwa trend wzrostowy. Wtedy dołek wynosił 14,91 zł, teraz zupełnie realny opór to 18 zł (jakkolwiek ostatnio sprawy idą raczej w kierunku testowania linii trendu). Z drugiej strony, widać wyraźnie, że w marcu i na progu kwietnia kursy wybiły się znacznie wyżej - nawet do 20,40 zł. Było to jednak efemeryczne i szybko nastąpił powrót na niższe poziomy. Na razie ogólny trend jest jeszcze do uratowania, choć sprawy właśnie się rozstrzygają. Nie można wykluczyć, że dojdzie do testu linii 17 zł. Jeszcze niżej mamy 16,50 zł i 16 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3649 gości