Indyk(pol) po polsku

- Utworzono: piątek, 04, wrzesień 2015 06:45

Przed nami Indykpol. To firma, która z GPW jest związana już od roku 1993. Przedsiębiorstwo zajmuje się, jak powszechnie wiadomo, mięsem drobiowym – tj. wyrobem rozmaitych wędlin na jego podstawie. W szczególności chodzi tu o mięso indycze (ale nie tylko).

Spółka istnieje od roku 1993 jako podmiot akcyjny, ale tak naprawdę wywodzi się z powstałej w roku 1951 olsztyńskiej ekspozytury Centrali Jajczarsko-Drobiarskiej. Obecnie głównym akcjonariuszem Indykpolu jest firma Rolmex S.A., kontrolująca 57,74 proc. kapitału oraz 73,12 proc. głosów na WZ. Do WMHM sp. z o.o. należy 4,94 proc. i 9,47 proc., aczkolwiek jest to podmiot zależny od Rolmexu. Do tego mamy jeszcze Legg Mason TFI z udziałem 12,48 proc. w akcjach i 5,82 proc. w głosach.

Indykpol tworzy grupę kapitałową. Spółki krajowe to (prócz dominującej):

- LZD Eldrob S.A.

- Nutripol sp. z o.o.

- Indykpol Brand Management sp z o.o.

- Indykpol Brand Management sp. z o.o. sp. k.

- OZKOM sp. z o.o.

- Indykpol Brand Management sp. z o.o. Green sp. kom.-akc.

Poza tym funkcjonuje jeszcze podmiot zagraniczny Wołżańskie Delikatesy sp. z o.o. z siedzibą w Tatarstanie.

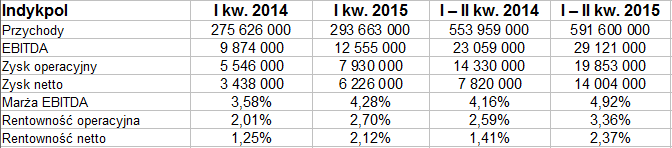

Jednostka dominująca Indykpolu wypracowała:

- w I półroczu 2015 roku 608,5 mln zł przychodów, 16 mln zł EBIT i 13,4 mln zł na czysto

- w I półroczu 2014 roku 564,3 mln zł przychodów, 7,6 mln zł EBIT i 5,42 mln zł na czysto

Widzimy więc, że w relacji rocznej nastąpił ewidentny postęp. Zyski wzrosły na tyle mocno, że udało się podwyższyć rentowności (mimo wzrostu obrotów).

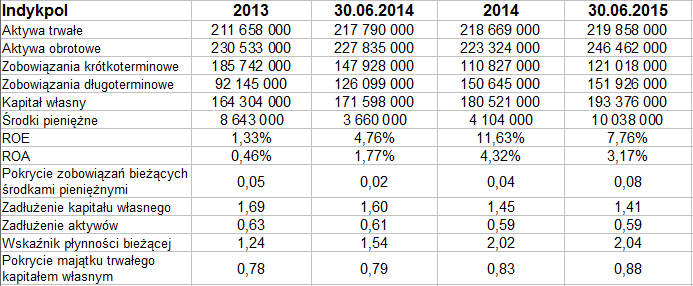

A teraz spójrzmy na dane skonsolidowane, czyli tyczące się całej grupy:

Pod koniec czerwca tego roku majątek trwały opiewał na blisko 220 mln zł, co niewiele różniło się od kwot z grudnia 2014 czy czerwca 2014. Majątek obrotowy wzrósł jednak r/r o 8,2 proc. Największą jego część stanowią należności handlowe (35 proc.), co jest oczywiście lepsze niż gdyby gromadzono przede wszystkim zapasy. Te ostatnie zajmowały drugie miejsce i opiewały w finale czerwca na 72 mln zł. Do tego było ponad 10 mln zł środków pieniężnych. Skonsolidowany przepływ w półroczu był dodatni, w szczególności zaś dodatnie były przepływy operacyjne (18 mln zł, o 5 mln zł mniej niż rok wcześniej). Na minusie znalazły się przepływy finansowe i inwestycyjne.

Wypłacalność natychmiastowa r/r wzrosła do 8 proc., to pozytywne zjawisko, nawet jeśli firma ma rzetelnych kontrahentów czy inne formy dostępu do krótkoterminowego finansowania. Wskaźnik płynności bieżącej na poziomie 2,04 pkt (rok temu 1,5 pkt) również zdaje się być optymalny. Zauważmy, nawiasem mówiąc, że od 30 czerwca roku 2014 długi krótkoterminowe obniżyły się o ok. 27 mln zł, zaś długoterminowe wzrosły o mniej więcej tyle samo. Taką zamianę wypada ocenić pozytywnie z punktu widzenia bezpieczeństwa spółki.

W relacji rocznej wzrósł wydatnie kapitał własny. Jego zadłużenie natomiast spadło z 1,6 pkt do 1,41 pkt – to też pozytywny objaw, nawet jeśli wartość 1,0 pkt to tylko teoretyczny ideał, którego naruszanie wcale nie przeszkadza wielu spółkom. Nie jest natomiast zachowana złota reguła bilansowa, choć odpowiedni wskaźnik krąży przynajmniej w zakresie 0,8 – 0,9 pkt (w przybliżeniu).

Wartości ROE i ROA były wyższe niż w analogicznym półroczu roku 2014. Wartości te liczymy jako iloraz zysku netto za dany okres i pozycji bilansowej z końca roku wcześniejszego (kalendarzowego).

Zarząd podał w raporcie, że rok 2014 był bardzo udany dla branży drobiarskiej w Polsce, np. produkcja mięsa drobiowego wzrosła r/r o 12 – 13 proc. Także i na rok obecny prognozy są korzystne. Zakłada się wzrost produkcji o 10 proc. i spadek importu o 5 proc., a zarazem wzrost eksportu o 15 proc. r/r (mowa tu o perspektywach dla całej branży, nie dla Indykpolu jako takiego). Rola drobiu rośnie, ponieważ jest on traktowany jako mięso dietetyczne, lekkie i łatwe w przygotowaniu, a poza tym tanie w porównaniu do mięs czerwonych.

Indykpol (jako grupa) w ciągu roku przetwarza ok. 140 tys. ton drobiu. Produkcja realizowana jest w trzech zakładach: olsztyńskim, lubelskim i świebodzińskim. Ok. 30 proc. produkcji trafia na rynki Europy Zachodniej.

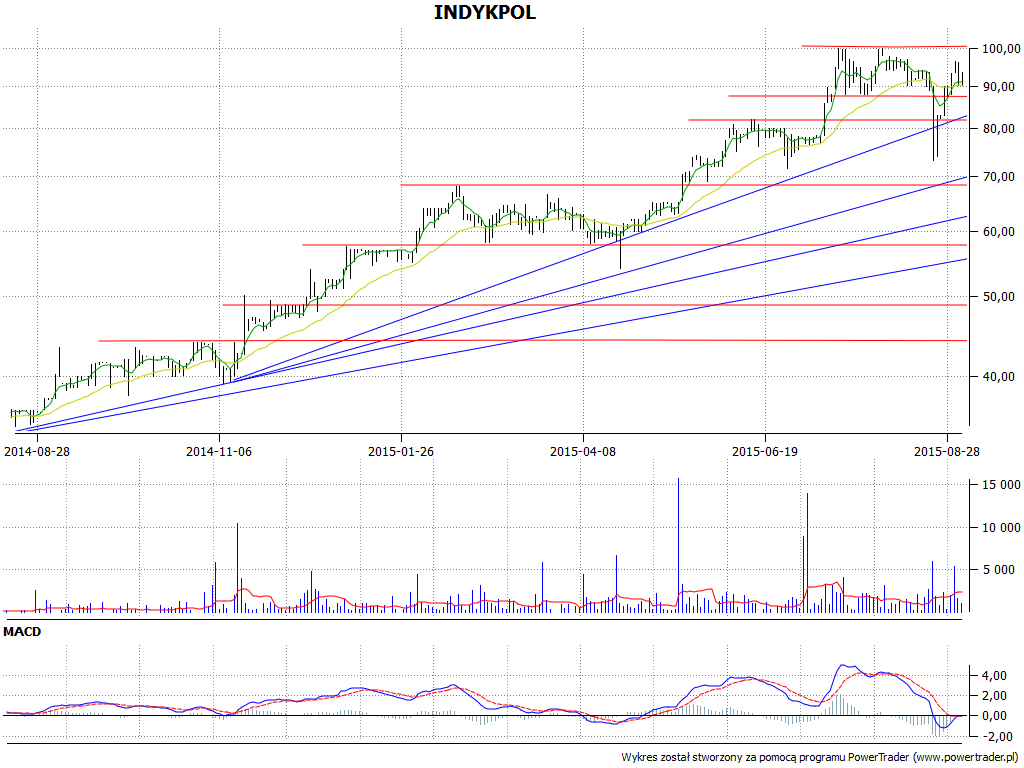

Firma wypłaciła w tym roku (28 sierpnia) dywidendę w kwocie 1 zł na akcję, tj. ogółem 3,12 mln zł. Co do akcji, to spójrzmy na wykres kursu:

Niewątpliwie udanym biznesem byłoby kupno akcji Indykpolu w marcu roku 2014, zwłaszcza 24 marca – po 28,40 zł od sztuki. Później bowiem zaczął się rozwijać trend wzrostowy, widzimy coraz ostrzej poprowadzone linie. Bariera, którą wypada teraz pokonać, to 100 zł. Niedawne obniżki na GPW, wywołane reperkusjami wydarzeń chińskich i światowych, na moment sprowadziły notowania niżej, do okolic 73 zł, ale wydaje się, że niebezpieczeństwo zostało zażegnane. W każdym razie w zanadrzu jest choćby najniższa linia trendu, biegnąca teraz w pobliżu wsparć na 55 zł i 58 zł. Wydaje się jednak, że na razie nie będzie potrzeby stosowania jej jako koła ratunkowego, jakkolwiek trzeba przyznać, że przebicie symbolicznych 100 zł też nie będzie zadaniem banalnym.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4495 gości