Czas na Unimę

- Utworzono: środa, 22, lipiec 2015 07:17

Unima 2000 to grupa kapitałowa, która działa w trzech obszarach związanych z informatyką, elektroniką i automatyzacją. Pierwszy to systemy teleinformatyczne (np. do obsługi call-centers, wideokonferencji etc.), drugi to automatyka budynkowa (systemy inteligentnego budynku), trzeci obejmuje oprogramowanie do zarządzania obiektami (nieruchomościami).

Do grupy kapitałowej należą firmy IQnet sp. z o.o., Teleinvention sp. z o.o. oraz Lockus sp. z o.o. Każda z nich kontrolowana jest przez Unimę niemal w 100 proc.

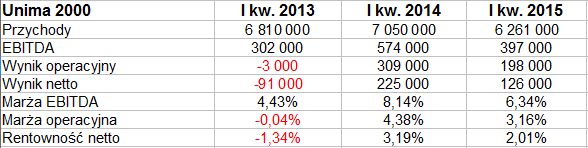

Tak wyglądały wyniki skonsolidowane przedsiębiorstwa za pierwszy kwartał roku 2015:

Notowano, jak widać, 6,26 mln zł przychodów, czyli niespełna 89 proc. kwoty sprzed roku. Dynamika zysków też była ujemna i zresztą redukcji uległy odpowiadające im marże – np. operacyjna spadła z 4,38 proc. do 3,16 proc., marża netto – z 3,2 proc. do 2 proc.

Faktem jest jednak, że wyniki te były lepsze niż dwa lata temu, tj. w I kwartale roku 2013, gdy przedsiębiorstwo mimo dodatniego EBITDA straciło na czysto oraz w kwestii EBIT.

Pod koniec marca roku obecnego majątek skonsolidowany Unimy opiewał łącznie na 23,5 mln zł. Po stronie aktywów trwałych notowano przy tym ok. 12 mln zł, a więc obrotowe były kwotowo dość zbliżone. Majątek trwały składał się w 46 proc. z aktywów rzeczowych, podobny był udział pozycji "wartość firmy". Kapitał własny był większy niż aktywa trwałe, czyli zachowana była złota reguła bilansowa. Aktywa obrotowe były zaś na tyle duże, że wskaźnik płynności bieżącej wynosił 1,75 pkt, co jest dobrym wynikiem. Pokrycie zobowiązań bieżących samymi tylko środkami pieniężnymi (wypłacalność natychmiastowa) było rzędu 13,7 proc. Ogół zobowiązań nie przewyższał kapitału własnego, co należy ocenić pozytywnie.

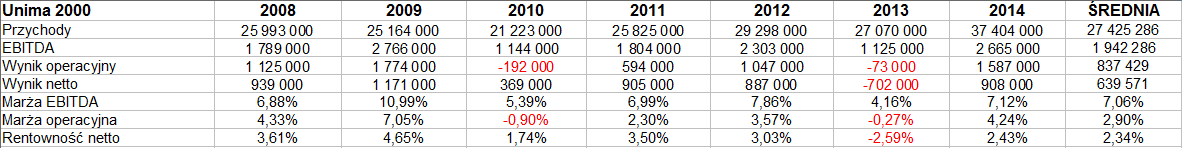

Oto wyniki z lat 2008 – 2014 (roczne, skonsolidowane):

Rozrzut przychodów był taki, że w roku 2010 notowano niewiele ponad 21,2 mln zł – a w 2014 aż 37,4 mln zł. Ten drugi wynik w relacji r/r oznaczał dynamikę rzędu 38,2 proc. Rok ubiegły pozwolił wygenerować 2,66 mln zł EBITDA i 1,6 mln zł zarobku na czysto. Rentowność operacyjna była solidna, na poziomie 4,24 proc., wyższym niż średnia z rentowności za badane siedmiolecie (wynosząca 2,90 proc.). Średnią, choć w mniejszym stopniu, przekraczała też marża netto (2,43 proc.).

Wróćmy do kwartału rozpoczynającego rok 2015. Przepływy operacyjne były na plusie (niemal 580 tys. zł), co było lepszą oczywiście sytuacją niż dość podobna, ale ujemna kwota notowana rok wcześniej. Wszystkie spółki grupy zakończyły trymestr z dodatnim wynikiem netto.

Poza tym w badanym okresie, jak czytamy, "rozpoczęto realizację założeń opracowanej strategii działania". Strategia ta, jak informował jeden z raportów bieżących, obejmuje lata 2015 – 2017 i opiera się na takich punktach:

1. Stabilny wzrostu sprzedaży przy zachowaniu dotychczas wypracowanej pozycji

2. Zintensyfikowanie sprzedaży o nowe technologie mobilne i facility management

3. Uzyskanie marży na poziomie średniej rynkowej w branżach

4. Rekomendacja WZA wypłat dywidendy na poziomie nie mniej niż 25% wypracowanego zysku netto za lata obrachunkowe 2015-2017

5. Rekomendowanie WZA powrotu do skupu akcji własnych, który będzie realizowany w miarę posiadania wolnych środków

6. Rekomendowanie WZA tworzenie z kapitału zapasowego celowych funduszy inwestycyjnych

7. Utrzymanie bezpieczeństwa finansowego oraz zabezpieczenie realizacji strategii w niezbędne środki finansowe w oparciu o środki własne, krótko i długoterminowe produkty bankowe ,emisję obligacji, środki z UE

8. Doskonalenie zorientowanej na klienta organizacji w oparciu o wysoko wykwalifikowaną kadrę

9. Budowa efektywnej struktury grupy kapitałowej dopasowanej do potrzeb biznesowych

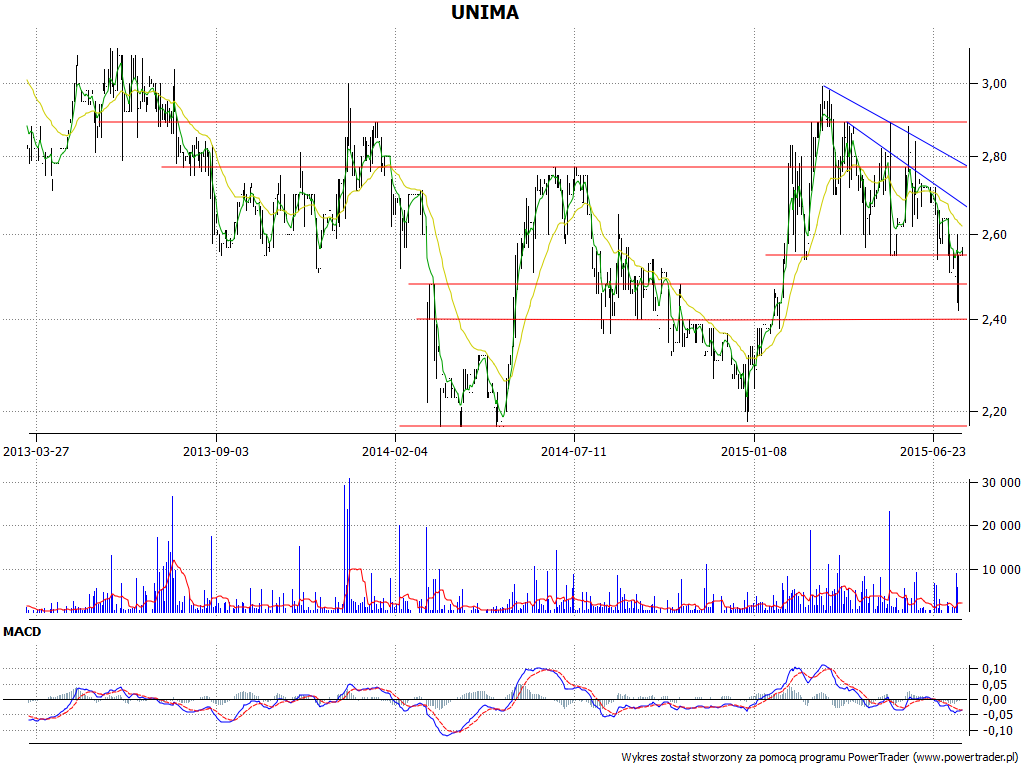

Minima z grudnia 2014, mniej więcej takie jak dołki z wiosny 2014 – to 2,18 zł. Później wykres poszedł ostro do góry i mało brakowało, a otarłby się o 3 zł. Poszedł jednak na niższe poziomy, 17 lipca notowano nawet 2,42 zł. W zasadzie trwa trend spadkowy (pokazaliśmy dwie linie, które można brać pod uwagę), wyjście powyżej 2,67 zł pozwalałoby sądzić, że tendencja ta została pokonana, ale zapewne przebicie 2,77 zł byłoby tu istotniejsze. MACD zdaje się powoli składać w sygnał kupna.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4198 gości