Dobre wieści z Otmuchowa

- Utworzono: czwartek, 19, marzec 2015 04:32

Zakłady Przemysłu Cukierniczego "Otmuchów" S.A. przedstawiane były na naszych łamach już wiele razy. Jest to znane przedsiębiorstwo, które zarabia głównie na sprzedaży słodyczy, płatków śniadaniowych czy słonych przekąsek. Co do słodyczy, to chodzi m.in. o sezamki, chałwę, cukierki czy różnego rodzaju czekoladki. Znaną marką Otmuchowa są poza tym słone chrupki Bingo.

Głównym akcjonariuszem spółki dominującej jest obecnie podmiot Nemico Limited, zarejestrowany na Cyprze i kontrolujący 50,92 proc. akcji i głosów na WZ. Do PKB BP Bankowy PTE należy 7,06 proc., do PZU PTE 14,95 proc., natomiast do Aviva PTE 9,17 proc.

Do grupy kapitałowej należą:

- ZPC Otmuchów S.A. (dominująca)

- PWC Odra S.A.

-Jedność sp. z o.o.

- Aero Snack sp. z o.o.

- Otmuchów Inwestycje sp. z o.o.

- Otmuchów Marketing sp. z o.o.

- Otmuchów Logistyka sp. z o.o.

Zarząd Otmuchowa przekazał akcjonariuszom raport "z dumą", jak to czytamy w liście prezesa zarządu. Był to bowiem, jak czytamy, rok "bardzo pracowity" dla całej grupy kapitałowej, co wiązało się z kontynuacją procesów restrukturyzacyjnych. Doskonalono procesy produkcyjne (np. zamknięto zakład w Gorzyczkach, a linię przeniesiono do Otmuchowa). Całe przedsiębiorstwo posiada teraz cztery zakłady, przy czym dwa (jeden we Wschowie, jeden w Brzegu) – należą do podmiotów zależnych.

Sytuacja na rynku surowców była dla przedsiębiorstwa względnie sprzyjająca – choć rosły ceny ziarna kakaowego i miazgi sezamowej, to jednak spadały ceny cukru, pszenicy i produktów mlecznych. Udało się zresztą dzięki temu poprawić rentowność brutto na sprzedaży – mianowicie z 20,3 proc. do 22,5 proc.

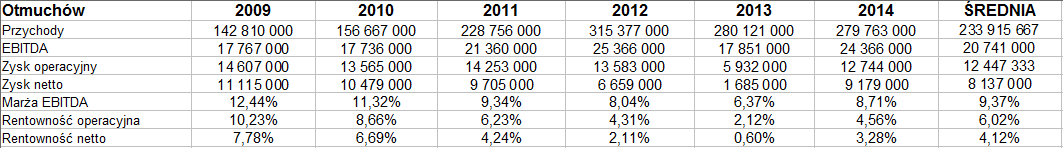

A oto i skonsolidowane przychody oraz zyski z lat 2009 – 2014:

Firma, jak widzimy, ani razu nie zeszła na minus, cały czas notowała zyski – nawet, jeśli np. w roku 2013 zarobek był bardzo skromny i wyniósł raptem 1,68 mln zł (marża 0,60 proc.). Tym bardziej zresztą cieszy fakt, że w roku 2014 zysk wzrósł do 9,18 mln zł przy mniej więcej takich samych przychodach (ok. 280 mln zł). W tej sytuacji rentowność netto zwiększyła się do 3,28 proc. Marża operacyjna także uległa poprawie – zwyżkowała z 2,12 proc. do 4,56 proc. Trzeba jednak przyznać, że najlepsze pod względem rentowności były lat 2009, 2010 i 2011, szczególnie pierwszy z tych okresów. Z drugiej strony, Otmuchów był wtedy dużo mniejszym przedsiębiorstwem pod względem np. obrotów.

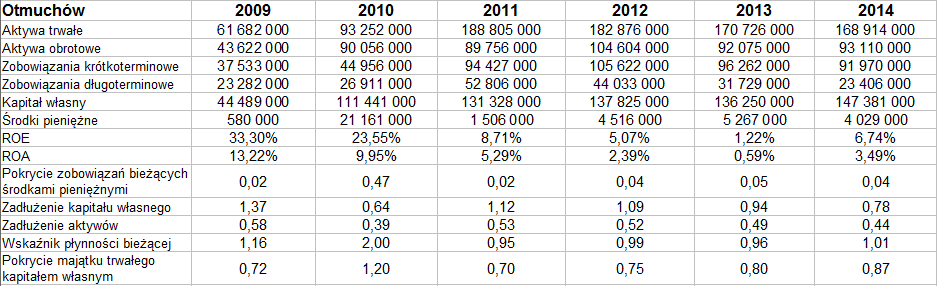

Czas na pozycje bilansowe:

W majątku dominują aktywa trwałe, przy czym firma nie zachowuje złotej reguły bilansowej (tzn. kapitał własny jest wyższy od tegoż majątku długoterminowego). Suma bilansowa nie zmieniła się zbyt mocno pod względem kwoty w ciągu roku. Udało się jednak zredukować zobowiązania długoterminowe z 31,73 mln zł do 23,4 mln zł.

W aktywach trwałych mamy głównie majątek rzeczowy, w obrotowych natomiast należności z dostaw i usług (ostatnio 65,4 mln zł). Same te należności, nawet po dodaniu do nich środków pieniężnych, nie pokrywały jeszcze długów krótkoterminowych, niemniej wskaźnik płynności bieżącej, uwzględniający też np. zapasy, przebił poziom 1 pkt (wyniósł 1,01 pkt). To poniekąd niewiele, ale zauważmy, że w kilku minionych latach nawet z taką wartością były problemy.

Finansowanie odbywa się głównie kapitałem własnym, zobowiązania stanowiły ostatnio tylko 78 proc. jego wartości (rok wcześniej wskaźnik był na poziomie 0,94 pkt).

W ciągu roku spadła nieco kwota środków pieniężnych, choć i tak była ostatecznie wyższa niż w latach 2011 i 2012. W każdym razie w relacji rocznej wydatnie wzrosły przepływy operacyjne (do 25,2 mln zł, poprzednio 16,63 mln zł).

Widzieliśmy, że przychody w zasadzie nie wzrosły, ale wzrosła rentowność. Istotnie, Otmuchów postawił w dużej mierze na optymalizację portfela produktowego oraz weryfikację umów. Zamykano lub renegocjowano mało rentowne kontrakty, poza tym jednak nawiązano też współprace z nowym partnerem, czyli siecią REWE. W przychodach prym wiodły słodycze (50,1 proc. ogólnej sumy), drugie miejsce zajmowały wyroby śniadaniowe (17,9 proc.), trzecie żelki i galaretki (14,5 proc.). 85,9 proc. ogółu przychodów notowano w Polsce, ale to oznacza, że reszta przypadała na eksport (głównie do Czeech i Węgier), ten zresztą wzrósł o 18 proc. r/r.

Na wykresie nie ma jednoznacznego trendu, można raczej mówić o szerokiej konsolidacji. Ważniejsze wsparcia to teraz 8,60 zł, 8,35 zł i oczywiście 8 zł, po drugiej stronie mamy natomiast opory 9,50 zł i 10 zł. Ostatnio kurs oscyluje w okolicy 9 zł. Sytuacja jest stabilna, nie wydaje się, by istniało poważne ryzyko zbijania notowań mocniej na południe, poniżej konsolidacji, a w gruncie rzeczy prawdopodobniejszy jest scenariusz odwrotny – z uwagi na niezłe fundamenty firmy.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4577 gości