Aplisens i duża sprzedaż

- Utworzono: piątek, 06, marzec 2015 04:25

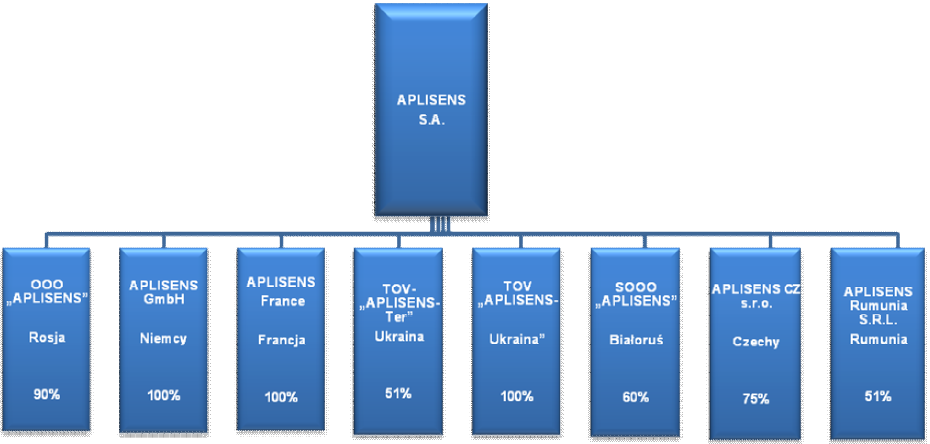

Przed nami prezentowana już wiele razy na naszych łamach spółka Aplisens, a właściwie – grupa kapitałowa, w takiej bowiem formie funkcjonuje to przedsiębiorstwo. Grupa ta skupia podmioty z branży elektromaszynowej, produkujące przede wszystkim czujniki, mierniki, zasilacze, przetworniki ciśnienia – a więc szeroko pojętą aparaturę kontrolno-pomiarową.

Aplisens prowadzi produkcję przede wszystkim w Polsce, w trzech zakładach (mianowicie w Warszawie, Krakowie i Ostrowie Wielkopolskim). Dodatkowo funkcjonuje też zakład na Białorusi, prowadzony przez jedną ze spółek zależnych. Do grupy należą poza tym podmioty z kilku innych państw (jak np. Czechy czy Francja i Niemcy), zajmujące się jednak dystrybucją wyrobów.

Ogólnie rzecz biorąc, schemat grupy prezentuje się następująco:

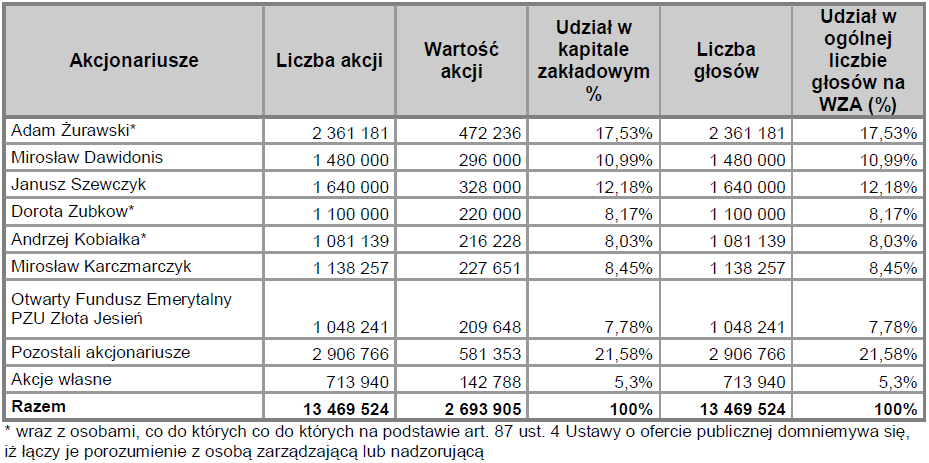

Nim przejdziemy do wyników finansowych za rok 2014, spójrzmy jeszcze na bieżącą strukturę akcjonariatu, według tego, co przedstawiono w najnowszym sprawozdaniu:

Znaczny udział, jak widzimy, posiada prezes zarządu Adam Żurawski, aczkolwiek w firmę inwestuje też np. OFE PZU "Złota Jesień".

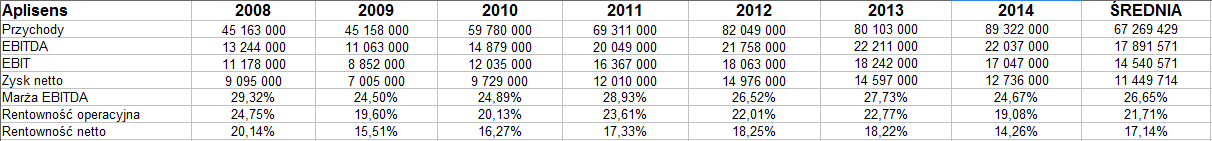

Poniżej skonsolidowane pozycje rachunku zysków i strat oraz bilansu za lata 2008 – 2014. Są to w obu przypadkach dane o charakterze skonsolidowanym:

Przychody w roku 2014 znacznie wzrosły – z 80,1 mln zł do 89,3 mln zł, czyli o 11,5 proc. Proces ten niekoniecznie jednak dotyczył zysków. Oto bowiem w najlepszym razie utrzymały się one na tym samym poziomie, a faktycznie trochę spadły. Naturalnie nie oznacza to żadnej katastrofy – rentowności mimo wszystko były dość przyzwoite (vide kilkunastoprocentowa marża netto), a firma przez cały siedmioletni okres, na którzy spoglądamy, wychodziła regularnie na plus.

W każdym razie rok 2014 przyniósł grupie 17 mln zł zysku operacyjnego i 12,74 mln zł zarobku na czysto. Marża EBIT osunęła się z 22,8 proc. do 19,08 proc., netto z 18,22 proc. do 14,26 proc. Średnie z obu tych rentowności, liczone za siedem lat, są nieco wyższe (21,7 proc. i 17,1 proc.).

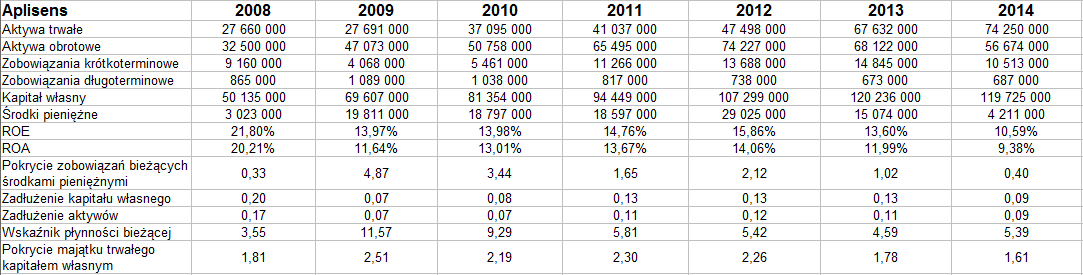

ROE i ROA też były nieco niższe niż w roku 2013, spadły do 10,6 proc. i 9,4 proc. (liczymy te wskaźniki jako ilorazy zysku za dany okres i pozycji bilansowej za rok poprzedni). Grupa notuje zobowiązania niemal wyłącznie o charakterze krótkoterminowym, ale nie powinno nas to martwić, albowiem wskaźnik płynności bieżącej sytuuje się wysoko, ostatnio na 5,4 pkt. Samymi środkami pieniężnymi pokryte było aż 40 proc. długów bieżących, co jest wynikiem niższym niż np. w latach 2012 i 2013, ale ogólnie bardzo przyzwoitym. W istocie na ogół nie ma potrzeby, by płynnie, sprawnie działająca firma gromadziła przesadnie duże zasoby pieniędzy, o ile nie będą one inwestowane czy np. wypłacane inwestorom.

Aktywa trwałe wzrosły o 10 proc. r/r, obrotowe uległy pewnej redukcji, mianowicie o blisko 17 proc. Wskaźnik płynności bieżącej mimo tego wzrósł, bo w jeszcze większym stopniu zmniejszyły się zobowiązania krótkoterminowe. Co do finansowania, to firma, jak łatwo zauważyć, finansuje się głównie kapitałem własnym (długi odpowiadały tylko 9 proc. jego wartości).

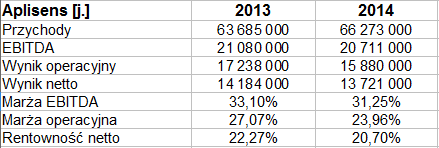

Poniżej podstawowe jednostkowe dane z rachunku zysków i strat:

Jednostka dominująca była odpowiedzialna za 3/4 skonsolidowanych obrotów. Jej przychody też wzrosły w relacji rocznej – i jej zyski też nieco spadły. Finalnie marża EBIT wyniosła 24 proc., netto 20,70 proc.

Na wykresie mamy w zasadzie konsolidację, wsparcia to okolica 12,75 – 12,80 zł, niżej 12,30 zł, 12 zł, 11,66 zł, a także 11,50 zł. Poziomy oporu to 13,50 zł (nie został on ostatnio przebity, sesja wczorajsza była spadkowa), 13,79 zł oraz 14,40 zł. Wskaźnik %R zaleca sprzedaż waloru, co może oznaczać zejście nawet do dolnego ograniczenia konsolidacji, a przynajmniej do okolic 12,30 zł.

Z raportu okresowego dowiadujemy się m.in., że dobrze rosła sprzedaż na takich rynkach jak Białoruś czy Rosja, choć oczywiście doszło do poważnej redukcji obrotów na Ukrainie. Ogólnie eksport stanowił źródło blisko 60 proc. sprzedaży Aplisensu. Dynamicznie rozwijała się, jak czytamy, spółka zależna w Czechach, zarejestrowano też podmiot na rynku rumuńskim w Jassach. W kraju sprzedaż wzrosła o prawie 8 proc.

Spadek marży operacyjnej, odnotowany wyżej, był w pewnej mierze skutkiem "poniesienia kosztów związanych z uruchomieniem zakładu produkcyjnego w Specjalnej Strefie Ekonomicznej EURO-PARK Wisłosan w Radomiu".

Na rok 2015 zarząd Aplisens spodziewa się dalszej zwyżki sprzedaży i uważa grupę za dobrze przygotowaną do tego okresu.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3712 gości