Elektroniczna rozrywka

- Utworzono: wtorek, 10, luty 2015 07:41

Wykresy kursu akcji CI Games i CD Projektu – czyli dwóch znanych producentów gier komputerowych, rezydujących na głównym parkiecie warszawskiej giełdy – biegną od dłuższego czasu bardzo odmiennymi torami. Owszem, w przypadku obu spółek można mówić o pewnego rodzaju konsolidacji, trwającej ponad rok – tyle że dla CD Projektu jest to trend boczny na wysokich poziomach, uformowany po wcześniejszych wzrostach, podczas gdy dla CI Games – wręcz przeciwnie.

Na wykresie CD Projektu za wsparcia wypada uznać poziomy 15,80 zł, 15,31 zł, 14 – 14,15 zł, 13,45 zł. Poziomy oporu to 17 – 17,20 zł, 18 zł i okolice 18,40 – 18,50 zł. Ostatnio notowania oscylowały w pobliżu 16 zł. Przypomnijmy, że w kwietniu 2013 roku papiery te można było nabywać po mniej niż 7 zł, z tej perspektywy mamy imponujący wzrost.

Gdyby jednak ktoś kupił wiosną 2013 akcje CI Games (za 20 – 25 zł), to w ostatnich dniach mógłby je sprzedaż raptem za ok. 8 zł. Co więcej, oznaką wyjścia z konsolidacji (wyjścia górą) byłoby w tym wypadku przebicie co najmniej 12 zł, na co się na razie nie zanosi. Owszem, wskaźnik STS wygenerował ostatnio sygnał kupna walorów, ale wątpliwe, by poskutkował on czymkolwiek innym niż fluktuacje w obrębie konsolidacji.

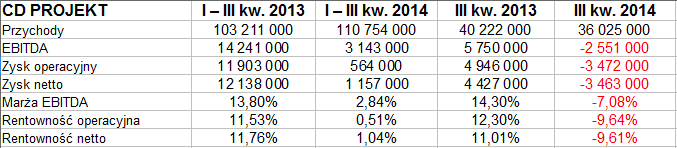

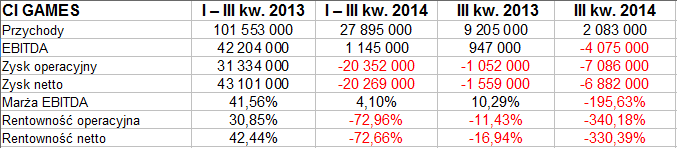

Wydaje się po prostu, że sytuacja CI Games jest gorsza niż sytuacja CD Projektu, choć teoretycznie można by rzec, że obie firmy w trzecim kwartale roku 2014 przyniosły straty EBITDA, EBIT i netto. Ale po pierwsze: CD Projekt w ujęciu narastającym jak najbardziej wyszedł na plus, zaś ujemne rentowności z trzeciego trymestru to np. -9,6 proc. (takie były marże EBIT i netto). W CI Games także w ujęciu narastającym mieliśmy straty, do tego dużo poważniejsze, jeśli chodzi o ich relację do przychodów. Co więcej, w lipcu, sierpniu i wrześniu obroty wyniosły tylko 2,08 mln zł, zaś marże były kilkusetprocentowe – tyle że ujemne.

Widać to w poniższych zestawieniach wyników skonsolidowanych:

Trzeba też powiedzieć, że w CD Projekcie obroty narastające w relacji rocznej wzrosły o 7,3 proc., do kwoty 110,75 mln zł, podczas gdy w CI Games spadły do 27,5 proc. wartości z analogicznego okresu roku 2013 – i finalnie wyniosły tylko 27,9 mln zł. Dziewięć pierwszych miesięcy minionego roku zakończyło się dla tego przedsiębiorstwa stratą operacyjną w kwocie 20,35 mln zł i stratą netto na poziomie 20,27 mln zł (marża -72,66 proc.).

Co prawda, przepływy pieniężne netto z działalności operacyjnej były w CI Games dodatnie (do stycznia do września), ale niższe niż rok wcześniej (14,88 mln zł wobec 28,66 mln zł), a poza tym finalnie przepływy netto wypadły ujemnie (-2,74 mln zł). W CD Projekcie przepływy (razem) wyszły na plus (5,37 mln zł).

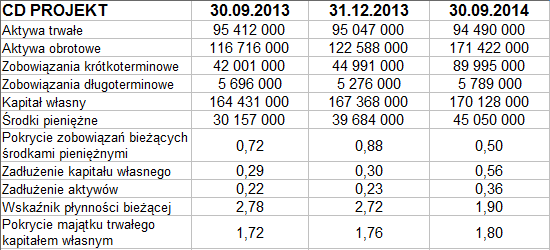

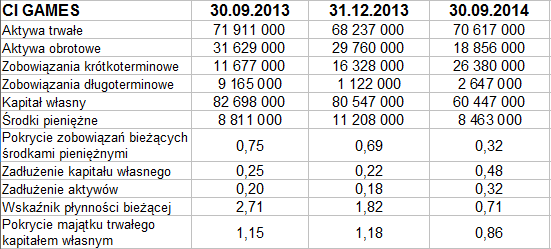

Spójrzmy na skonsolidowane pozycje bilansowe:

CI Games w ciągu roku znacznie ograniczyła aktywa obrotowe (z 31,6 mln zł do 18,86 mln zł, czyli o 40 proc.), jednocześnie powiększając wartość długów krótkoterminowych (z 11,7 mln zł do 26,4 mln zł). To zła tendencja, którą zresztą obrazuje klarownie obniżający się wskaźnik płynności bieżącej. We wrześniu 2013 wynosił 2,71 pkt, rok później 0,71 pkt – a więc aktywa obrotowe nie przewyższały już zobowiązań krótkoterminowych. Co prawda pokrycie tychże zobowiązań samymi środkami pieniężnymi stało na względnie wysokim poziomie (32 proc.), ale na niższym niż rok wcześniej. Poza tym w CD Projekt wskaźnik ten lokował się wyżej, nie mówiąc o wskaźniku płynności bieżącej, który – owszem – też spadł, ale do 1,90 pkt, czyli bardzo przyzwoitej wartości.

CD Projekt zachowuje złotą regułę bilansową, która została w trzecim kwartale naruszona przez CI Games (aktywa trwałe okazały się większe niż kapitał własny, który zresztą skurczył się w ciągu roku). Oba przedsiębiorstwa, jako grupy, finansują się głównie kapitałem własnym, ogół zobowiązań nie przekraczał jego wartości.

W jaki sposób władze firm komentują wyniki swych przedsiębiorstw? Jeśli chodzi o CI Games, to za jedyne istotne dokonanie badanego okresu uznano (w sensie formalnym) premierę gry Enemy Front w wersji na PlayStation3, Xbox360 i PC (w czerwcu 2014). Firma sprzedała w pierwszym nakładzie, jak czytamy, 300 tys. egzemplarzy dystrybutorom z USA i Europy.

Znaczy spadek przychodów za trzy kwartały w skali rocznej przypisany został wysokiej bazie ubiegłorocznej, tj. "znakomitemu wynikowi sprzedażowemu w pierwszej połowie 2013 roku gry Sniper: Ghost Warrior 2". Zarząd uważa też za pewnego rodzaju sukces wygenerowanie dodatniego EBITDA na poziomie 1,1 mln zł. Poza tym zapewniono inwestorów, że firma "ustala terminy premierowej sprzedaży swoich gier tak, aby wybrać najkorzystniejsze otoczenie konkurencyjne i aby premiera przyniosła najbardziej wymierne korzyści finansowe". Przedsiębiorstwo nie wypłacało dywidendy za rok 2013 (kiedy to wypracowało 29,7 mln zł zysku netto, jakkolwiek przepływy netto były ujemne, a środki pieniężne na koniec roku wynosiły 11,2 mln zł).

W CD Projekcie w trzecim kwartale odbyło się wiele premier, jakkolwiek chodzi tu nie o własne produkcje firmy, a o dystrybucję (m.in. Diablo III Ultimate Evil Edition czy trzy gry kryminalne – wszystko w wersjach pudełkowych). Wprowadzono też inne gry na płytach, a poza tym prowadzono promocję w obszarze dystrybucji cyfrowej. W lipcu doszło też do symbolicznego wydarzenia, czyli uzupełnienia serwisu internetowego o tysięczną grę. Jesienią odbyły się też premiery nowych tytułów, w tym znanych już z pudełek. Firma rozwijała też obszar "gier bez prądu" (czyli np. figurkowych i karcianych).

W obszarze produkcji gier trwały prace na Wiedźminem 3 i grą Cyberpunk 77. Ostatnio firma ogłosiła, że premiera Gry "Wiedźmin 3: Dziki Gon" nastąpił 19 maja 2015 roku, z uwagi na konieczność "dopracowania technologicznego i artystycznego". Firma zresztą intensywnie promowała ten produkt na rozmaitych targach branżowych w różnych krajach.

Na 110,7 mln zł przychodów ze sprzedaży (narastająco) 45,38 mln zł dał segment dystrybucji i działalności wydawniczej w Polsce, 22,88 mln zł produkcja gier, zaś 49,7 mln zł – globalna cyfrowa dystrybucja. Z drugiej strony, netto na plusie był tylko ten ostatni segment. Nie dziwi zatem fakt, że marże EBIT i netto za trzy trymestry były niskie (0,51 proc., 1,04 proc., rok wcześniej blisko 12 proc. w obu przypadkach), aczkolwiek cały czas trzeba pamiętać, że firma przygotowuje się do wielkiej premiery nowego Wiedźmina, który zapewne okaże się hitem.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5343 gości