Ursus zmierza w dobrą stronę?

- Utworzono: poniedziałek, 26, styczeń 2015 05:40

Ursus nie zaprezentował jeszcze swoich rezultatów za kwartał wieńczący rok 2014, ale oczywiście ma na to jeszcze sporo czasu. My jednak możemy w międzyczasie prześledzić to, co działo się w firmie w ciągu pierwszych trzech trymestrów minionego niedawno roku.

O Ursusie wspominaliśmy ostatnio w związku z faktem, że akcje tego przedsiębiorstwa (serii O, w liczbie 15 milionów sztuk) zostały przyjęte do depozytu przez KDPW. To oczywiście ważny krok w drodze tych papierów na parkiet. Inną istotną informacją było to, że spółka otrzymała kolejną transzę płatności z Etiopii, gdzie sprzedała 3 tysiące ciągników na potrzeby państwowego przedsiębiorstwa METEC (Metals And Engineering Corporation). Cały kontrakt opiewa na 90 mln USD.

Nim przejdziemy do zapowiadanych rezultatów finansowych za trzy kwartały, przypomnimy pokrótce strukturę Ursusa. Otóż jest to dawna firma POL-MOT Warfama, która w roku 2012 zakupiła starą, znaną i renomowaną markę Ursus, deklarując, że będzie godnie kontynuować jej tradycję. Rzeczywiście wydaje się, że nowy właściciel radzi sobie z tym wyzwaniem, nawet jeśli np. rok 2013 nie był zbyt dobry, co wynikało z "zakończenia perspektywy dopłat unijnych w latach 2007 – 2013 na terenie całej UE". O ile w roku 2012 notowano jeszcze dodatnie wyniki, o tyle rok później przy 168,04 mln zł przychodów grupa kapitałowa wygenerowała straty rzędu 20,8 mln zł (EBIT) i 22,44 mln zł (na czysto).

Wspomnieliśmy o grupie, bo rzeczywiście Ursus przewodzi takiej strukturze. Posiada trzy spółki zależne: Bioenergia Invest S.A. (sprzedaje ona brykiet ze słomy), Ursus sp. z o.o. oraz OBR Moto Lublin sp. z o.o. (nie jest konsolidowana).

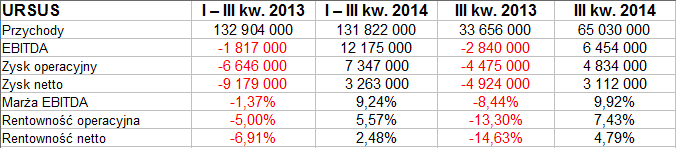

Wyniki skonsolidowane za trzy pierwsze trymestry roku 2014 widzimy poniżej:

Rok ubiegły, co widać było już w pierwszym jego półroczu, był znacznie lepszy niż 2013 (przynajmniej do 30 września, ale zakładamy, że później nie było załamania). W ujęciu narastającym przychody za badany okres zostały kosmetycznie obniżone (do 131,8 mln zł), choć w samym trzecim trymestrze dynamika była niezwykle silna (doszło do niemal dwukrotnej zwyżki obrotów).

Trzeci kwartał 2014 był też czasem bardzo dobrych marż, co stało w jawnej opozycji do lipca, sierpnia i września 2013. Przy 65 mln zł obrotów wypracowano marżę EBIT na poziomie 7,43 proc., netto zaś 4,8 proc. W ujęciu narastającym wartości te były niższe, choć w sumie też niezłe: 5,57 proc. i 2,48 proc.

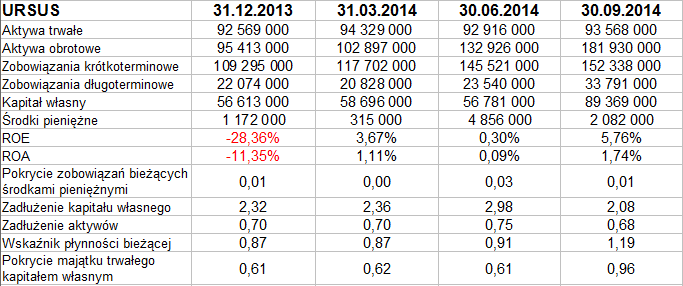

W skonsolidowanym bilansie widzimy wskaźnik płynności bieżącej na poziomie 1,2 pkt pod koniec września, czyli wyższym niż we wcześniejszych kwartałach, choć nie można powiedzieć, że bardzo wysokim. Co więcej, okazuje się, że pokrycie długów bieżących środkami pieniężnymi było bardzo niskie, raptem jednoprocentowe. Również suma należności krótkoterminowych i pieniędzy dałaby jedynie nieco ponad połowę wartości odpowiednich zobowiązań.

Otóż okazuje się, że pod koniec września aż 101,4 mln zł w majątku obrotowym przypadało na zapasy, co może być powodem do niepokoju (w ciągu trzech trymestrów kwota ta wydatnie wzrosła, o 37 mln zł). W takich przypadkach jest oczywiście istotne to, czy zapasy te będzie można w razie czego upłynnić.

Majątek trwały to w głównej mierze aktywa rzeczowe (ostatnio 93,6 mln zł), mniejsze kwoty przypadają na wartości niematerialne i nieruchomości inwestycyjne. Firma (grupa) nie zachowuje złotej reguły bilansowej, ale trzeba przyznać, że w ostatnim czasie się do niej zbliżyła.

Pod koniec września zadłużenie kapitału własnego wciąż przekraczało 2 pkt, ale mimo wszystko było niższe niż we wcześniejszych okresach, z 30 grudnia 2013 włącznie. Pozytywnie oceniamy fakt, że rosną wartości ROE i ROA (czy też, że w finale III kw. były na poziomach 5,76 proc. i 1,74 proc., lepszych niż po I kw. czy tym bardziej - po II kw.).

Jak zarząd podsumował badany okres? Otóż z raportu mogliśmy się m.in. dowiedzieć, że sprzedaż krajowa Ursusa spadła o 8,2 proc., ale eksportowa wzrosła o 17,4 proc. Mowa o ujęciu narastającym, co do którego wiemy już, że ogólna dynamika przychodów była ujemna, ale nieznacznie (-0,8 proc.). A zatem eksport poniekąd uratował sytuację, w szczególności mowa tu o sprzedaży ciągników dla METEC (z tego tytułu w raporcie uwzględniono już blisko 15 mln zł przychodów).

Przedsiębiorstwo nadal czeka na kolejne dopłaty unijne dla swoich klientów, czyli perspektywę na lata 2014 – 2020. Wypłaty środków niemal na pewno przełożą się na lepsze wyniki takich firm jak właśnie Ursus. Poza tym spółka ta kontynuuje restrukturyzację, obniża koszty stałe, skonsolidowała dwa oddziały lokalne i dołączyła do grupy zakupowej energii elektrycznej.

Głównym akcjonariuszem Ursusa pozostaje POL-MOT Holding S.A., w praktyce kontrolowany przez przewodniczącego rady nadzorczej emitenta Andrzeja Zarajczyka. Posiada on 50,09 proc. papierów Ursusa (i głosów na WZ).

Wykres kursu natomiast prezentuje się tak:

Wygląda na to, że gracze nie mają ochoty zbijać ceny walorów Ursusa wyraźnie poniżej 2 zł, ale brak im też chęci do przebijania poziomów takich jak 2,15 zł czy 2,25 zł, nie mówiąc o okolicach 2,73 – 2,75 zł. Na razie mamy konsolidację, być może jakimś przełomem będą rezultaty za IV kwartał roku 2014.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4869 gości