Czterech wielkich pod napięciem

- Utworzono: piątek, 14, listopad 2014 08:46

Swoje sprawozdania za trzeci kwartał bieżącego roku opublikowały już wszystkie cztery wielkie grupy energetyczne, obecne na głównym parkiecie akcyjnym warszawskiej GPW. Mowa tu o firmach Enea, Energa, PGE oraz Tauron.

Przedsiębiorstwa są dobrze znane nie tylko graczom giełdowym, ale po prostu Polakom, których wielomilionowa rzesza siłą rzeczy korzysta z ich usług. Wszyscy czterej emitenci są bowiem wiodącymi producentami i dystrybutorami energii w naszym kraju. Posiadają rozbudowane sieci dystrybucyjne, elektrownie (nie tylko węglowe, ale też wiatrowe i wodne), a zdarza się, że także własne kopalnie węgla (por. Południowy Koncern Węglowy, znajdujący się w rękach Tauronu).

O każdej z czterech firm będziemy jeszcze pisać szczegółowo w odrębnych tekstach, dziś skupimy się na porównawczym spojrzeniu z lotu ptaka. W pierwszej kolejności będą interesować nas przychody i zyski z trzech kwartałów oraz trymestru wieńczącego ów okres.

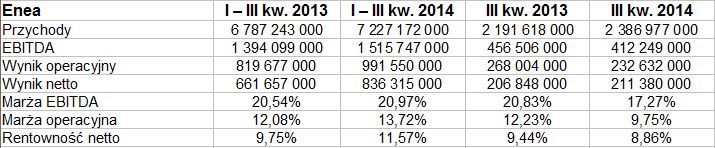

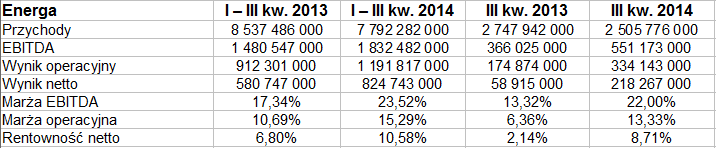

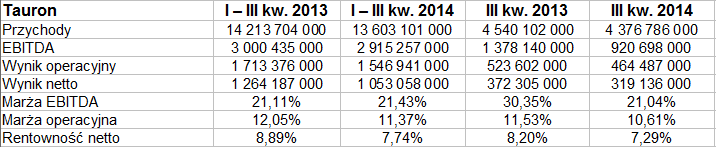

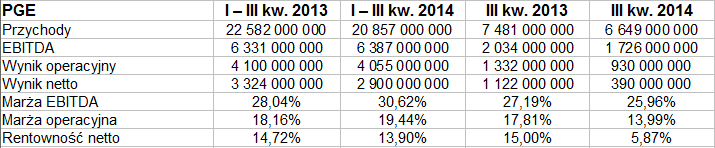

Oto i odpowiednie tabele:

Tradycyjnie już największa pod względem przychodów (skonsolidowanych, takie bowiem wartości podajemy) okazuje się Polska Grupa Energetyczna. W jej przypadku sprzedaż za trzy kwartały to 20,86 mld zł. Okazuje się jednak, że rok wcześniej była wyższa (22,58 mld zł). Obniżkę widać też w samym trzecim trymestrze – mianowicie obroty PGE za ten okres to jedynie 89 proc. sumy sprzed roku.

Z redukcją obrotów mieliśmy do czynienia także w przypadku Tauronu (w ujęciu narastającym nastąpiła obniżka o 4,3 proc.) i Energi. Inaczej natomiast w przypadku przedsiębiorstwa, którego przychody były najmniejsze – tj. Enei. W tym przypadku obroty ewidentnie wzrosły – dziewięciomiesięczne o 6,5 proc., do 7,23 mld zł. Enea zaprezentowała też niezłe marże – w ujęciu narastającym rentowność operacyjna wyniosła 13,72 proc. (poprzednio 12,08 proc.), netto zaś 11,57 proc. (poprzednio 9,75 proc.). W samym trzecim trymestrze jej rentowności były jednak niższe niż rok wcześniej.

W ujęciu narastającym najwyższą rentowność netto zaprezentowała PGE (13,90 proc.), najniższą natomiast Tauron (7,74 proc.). W trzecim kwartale prym w tej kategorii (8,71 proc.) wiodła Energa.

We wszystkich czterech przedsiębiorstwa w strukturze majątku wyraźnie dominują aktywa trwałe, co nie zaskakuje – są to bowiem w głównej mierze aktywa rzeczowe, czyli wszelkiego rodzaju infrastruktura, zakłady, grunty etc. należące do przedsiębiorstw i służące (bezpośrednio oraz pośrednio) do wytwarzania oraz rozprowadzania energii elektrycznej.

W tym kontekście można zapytać o złotą regułę bilansową, czyli o to, czy kapitał własny przewyższał aktywa trwałe. Otóż w PGE tak nie było (44,27 mld zł kapitału własnego wobec majątku trwałego na poziomie 49,6 mld zł). Reguły nie przestrzegały także pozostałe przedsiębiorstwa, trudno więc uważać to w przypadku którejkolwiek z nich za szczególny minus.

Największym majątkiem pod koniec września w dalszym ciągu zarządzała PGE (mowa o niemal 63 mld zł). W Enerdze było to 17,5 mld zł, w Enei podobnie (17,76 mld zł), w Tauronie 32,14 mld zł. PGE stoi więc pod tym względem najwyżej, pośredni jest Tauron, dwie pozostałe firmy mają natomiast zbliżony rozmiar (jeśli mamy mierzyć sumą bilansową).

W Tauronie pod koniec września wskaźnik płynności bieżącej wynosił 0,995 pkt, w Enei był dużo lepszy (2,1 pkt), podobnie w Enerdze (2,6 pkt). Wynik PGE w tym wypadku to 2,28 pkt, a więc również przyzwoity. W tej kategorii zatem negatywnie odstaje Tauron. Firma ta miała pod koniec września 303,51 mln zł środków pieniężnych, Enea natomiast (choć dużo mniejsza) 1,13 mld zł. Środki Energi były jeszcze wyższe (2,7 mld zł) i przewyższały znacznie pulę długów bieżących (choć firma miała poza tym spore zobowiązania długoterminowe, na prawie 7,3 mld zł). W PGE środki pieniężne opiewały ostatnio na 5,94 mld zł, co stanowiło lekką nadwyżkę nad długami bieżącymi.

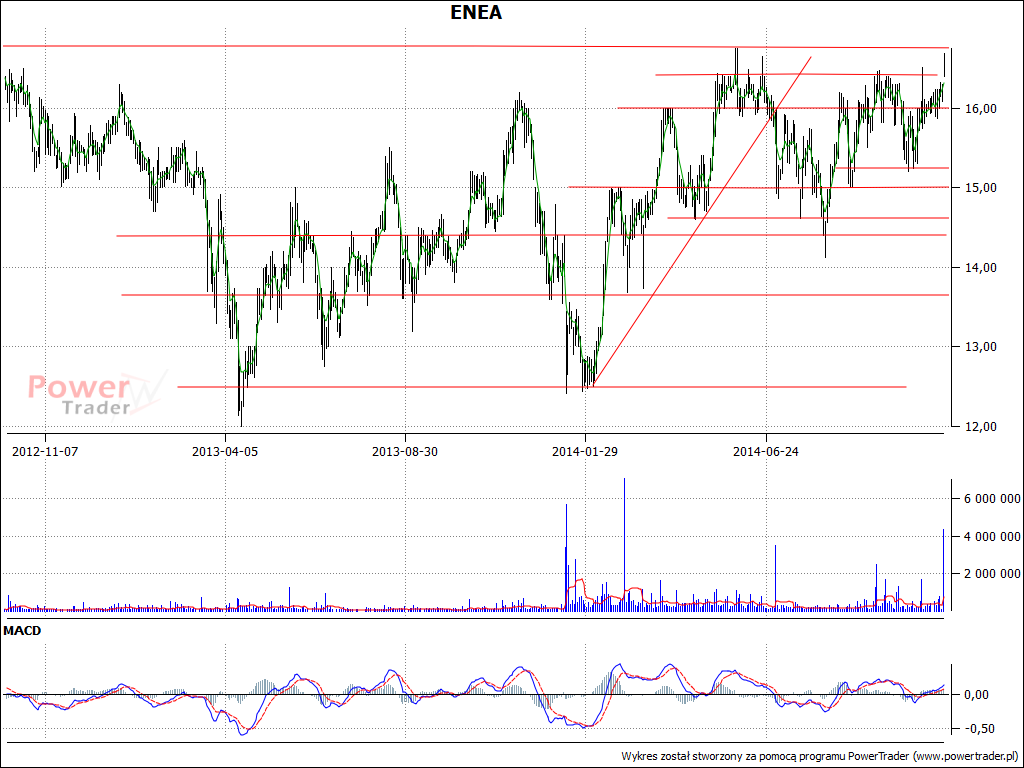

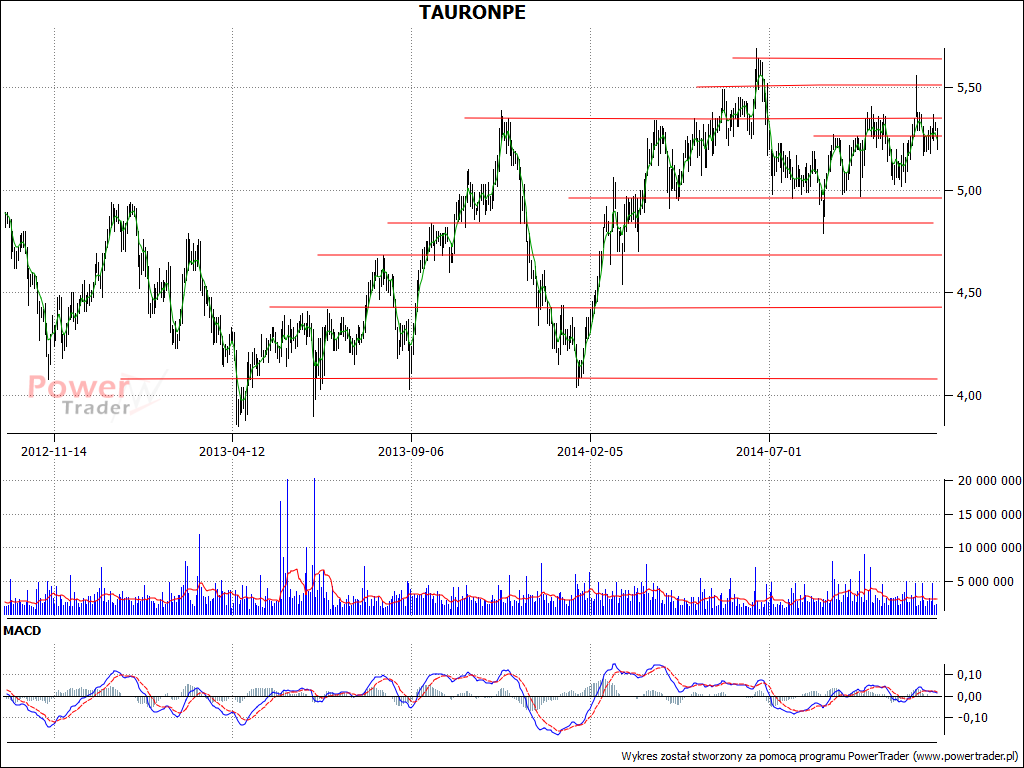

Pora wreszcie spojrzeć na wykresy kursu akcji:

W przypadku Tauronu realne wyzwanie dla byków to linia 5,50 zł, a później przejście przez maksima chwilowo testowane w czerwcu, a więc 5,64 – 5,69 zł. W ogólnym wymiarze wydaje się, że długoterminowa tendencja jest mimo wszystko wzrostowa. Graczy może teoretycznie zniechęcić fakt, że firma zmniejszyła obroty i marże, ale tyczyło się to w dużej mierze też i pozostałych przedsiębiorstw, a poza tym zmiany te nie miały tragicznego charakteru.

Podobnie do Tauronu wygląda pod wieloma względami wykres PGE, także i tu ogólnie piłka jest po stronie byków, acz ostatnio mamy lekką korektę – po nieudanym podchodzeniu do 22,5 zł. Wsparcia to teraz 21,22 zł, 20,31 – 20,35 zł, w końcu 20,02 zł.

Na wykresie Enei opór to 16,40 zł, a potem 16,75 zł. Bardzo możliwe, że strona popytowa podejmie próbę ataku na ten wyższy poziom, a jeśli się ona nie powiedzie, to w odwodzie zostaje choćby wsparcie na 16 zł – czy kolejne: 15,24 – 15,33 zł, w końcu 15 zł.

Na tym całym złożonym tle wyróżnia się bardzo pozytywnie wykres Energi, gdzie sytuacja jest klarowna – trwa jawny trend zwyżkowy, opór to ok. 25 zł, wsparcia mamy przy 24,65 zł, niżej przy 24 zł, 22,80 – 22,90 zł, w końcu 22 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4850 gości