Echo Investment – widok na półrocze

- Utworzono: poniedziałek, 27, październik 2014 10:51

O Echo Investment pisaliśmy kilka dni temu, a to w związku z faktem, że firma zakończyła subskrypcję obligacji serii D. Cieszyły się one zresztą sporym zainteresowaniem inwestorów, którzy złożyli zapisy na niemal 716 tys. papierów, choć zaproponowano jedynie 500 tys. sztuk. Firma, po uwzględnieniu stopy redukcji, pozyskała ponad 50 mln zł.

Spółka pojawiła się na naszych łamach także w początkach kwietnia, gdy analizowaliśmy jej wyniki roczne za rok 2013. Warto przypomnieć, że wygenerowała wówczas skonsolidowane obroty na poziomie niemal 530 mln zł, notując przy tym 309 mln zł zysku netto i 494 mln zł EBIT. Co więcej, cały okres 2009 – 2013 był czasem zysków (nie tylko netto, ale też EBITDA i EBIT).

Warto teraz przyjrzeć się rezultatom z pierwszego półrocza roku bieżącego, porównując je z analogicznym okresem roku poprzedniego. Przypomnijmy jednak wpierw, że Echo Investment funkcjonuje na rynku nieruchomości od niemal dwóch dekad (od roku 1996), zarówno w Polsce, jak i w kilku innych krajach (Rumunia, Węgry, Ukraina). Posiada rozbudowaną grupę kapitałową, ponieważ podmioty zależne to często spółki celowe dedykowane konkretnym przedsięwzięciom deweloperskim. Firma zajmuje się inwestycjami mieszkaniowymi, biurowymi, hotelowymi oraz komercyjnymi (centra handlowe). W tym ostatnim aspekcie mowa np. o centrach Korona (w rumuńskim Braszowie) i Mundo (w Budapeszcie) czy o wrocławskim Pasażu Grunwaldzkim, którego rozbudowę Echo planuje.

Rozmaite inne inwestycje Echo Investment rozmieszczone są w takich miastach jak Poznań, Warszawa, Łódź, Zabrze, Kielce czy Jelenia Góra. Głównym akcjonariuszem przedsiębiorstwa pozostaje Michał Sołowow (45,88 proc. akcji i głosów), dalej mamy Aviva OFE Aviva BZ WBK (10 proc.), ING OFE (9,33 proc.) i PZU Złota Jesień OFE (5,33 proc.).

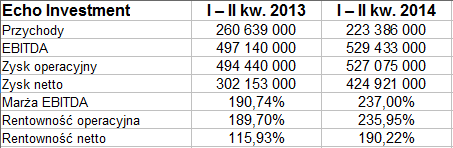

Tak wyglądały skonsolidowane rezultaty półroczne:

Jak widać, przychody okazały się nieco niższe niż rok wcześniej. Wyniosły niespełna 223,4 mln zł, rok wcześniej było to 260,64 mln zł. Udało się wygenerować jednak wyższe zyski EBITDA, EBIT i netto. Należy tu zresztą zauważyć, że zyski te zasadniczo były wyższe od przychodów – bowiem firma nie wlicza do obrotów pozycji "zysk (strata) z nieruchomości inwestycyjnych". To właśnie dzięki tej pozycji kwoty EBITDA i EBIT były tak wysokie – np. 529,4 mln zł i 527,07 mln zł w I półroczu 2014. Rok wcześniej te dwie sumy były niższe, ale też znaczne (497 mln zł i 494,4 mln zł).

Same przychody to przychody z wynajmu – główne ich źródło to cenra handlowe i handlowo-rozrywkowe (ponad 70 proc.), w mniejszym stopniu obiekty biurowe i hotelowe (w nieznacznym zaś inne).

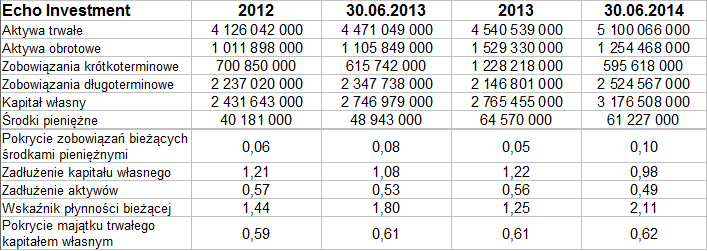

Pod koniec czerwca aktywa trwałe Echo Investment opiewały na 5,1 mld zł, obrotowe na 1,25 mld zł. Nie była zachowana złota reguła bilansowa (wcześniej, jak widzimy, też nie – a więc jest to przejaw pewnej specyfiki działalności), natomiast dobrze przedstawiał się wskaźnik płynności bieżącej. Ostatnio wynosił 2,11 pkt, rok wcześniej 1,8 pkt. Słabiej wyglądało pokrycie długów bieżących środkami pieniężnymi, jakkolwiek w półroczu nieco wzrosło (z 5 proc. w końcówce grudnia 2013 do 10 proc. w finale czerwca 2014). Udało się zmniejszyć zadłużenie kapitału własnego, wskaźnik spadł nieco poniżej 1 pkt.

W aktywach trwałych większa część (niemal 4 mld zł) przypadała na nieruchomości inwestycyjne, a ponad miliard – na nieruchomości inwestycyjne w budowie. Majątek obrotowy składał się głównie z pozycji zapasów (prawie 560 mln zł).

W półroczu firma zaksięgowała przychody z tytułu umów sprzedaży nieruchomości mieszkaniowych w Łodzi, Poznaniu, Warszawie i Wrocławiu, sprzedała wrocławski biurowiec Aquarius II, uzyskiwała stale przychody z wynajmu powierzchni biur i centrów handlowych, nie odnotowała natomiast wydarzeń nietypowych.

Na wykresie kursu można pokusić się o wytyczenie zarówno linii trendu spadkowego, jak i – w długim, dwuletnim terminie – wzrostowego. Ostatnio notowania odbiły się nieco od 6 zł, ale mocniejszym akcentem byłoby dopiero wyjście ponad 6,50 zł i 6,70 zł, a tak naprawdę – powyżej maksimów z czerwca, lokujących się na 6,94 zł. Wskaźnik TRIX będzie generować już niedługo sygnał kupna, co nie dziwi. Wsparcia to 6 zł, 5,92 zł, 5,75 zł i 5,44 zł.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4583 gości