Jak buduje Ronson Europe?

- Utworzono: piątek, 08, sierpień 2014 13:38

Spółka Ronson Europe N.V. przedstawiła zupełnie niedawno swój raport okresowy za pierwsze półrocze. Nim zajmiemy się kwotami, które w nim zaprezentowano, przypomnimy pokrótce, czym zajmuje się analizowane przedsiębiorstwo.

Otóż Ronson Europe to firma deweloperska, działająca jako spółka akcyjna prawa holenderskiego. To właśnie w Rotterdamie mieści się jej siedziba, ale w radzie nadzorczej i zarządzie zasiadają osoby związane raczej z Polską (jak np. dyrektor finansowy Tomasz Łapiński) lub Izraelem (jak prezes Shraha Weisman). Akcjonariat spółki prezentuje się następująco:

(na podstawie strony Emitenta)

U. Dori Group to przedsiębiorstwo założone przez Uri Dori, izraelskiego biznesmena działającego od wielu lat w branży budowlanej. W swoim czasie przewodził on zresztą radzie nadzorczej Ronson Europe (obecnie funkcję tę pełni Mark Segall).

Ronson Europe w Polsce działa w głównej mierze przez spółkę Ronson Development sp. z o.o. i zajmuje się w ten sposób budownictwem mieszkaniowym. Oferta obejmuje mieszkania m.in. w Warszawie (np. na Woli czy Mokotowie), Poznaniu czy Konstancinie-Jeziornej. Sprzedawane są też lokale usługowe i biurowe.

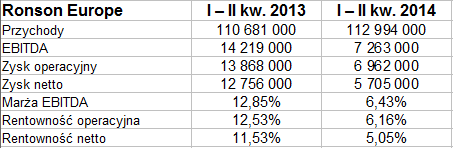

Poniżej widzimy przychody i zyski skonsolidowane przedsiębiorstwa za pierwszych sześć miesięcy lat 2013 i 2014:

W obu okresach przychody kształtowały się bardzo podobnie, choć w 2014 były nieco wyższe (bliskie kwocie 113 mln zł). Zauważmy jednak, że skurczyły się w skali rocznej zyski, np. EBITDA uległ obniżce z 14,22 mln zł do 7,26 mln zł, EBIT zaś z 13,87 mln zł do 7 mln zł. To naturalnie przełożyło się też na spadek rentowności (np. marża operacyjna opadła z 12,53 proc. do 6,16 proc.).

Zarząd spółki uważa jednak, że posiada ona "zdolności dostosowywania się do zmieniających się warunków rynkowych", a jednocześnie polska gospodarka jest "stosunkowo silna" i są w niej perspektywy rozwoju dla firm takich Ronson Europe. Z raportu dowiadujemy się też, że w pierwszym półroczu 2014 roku o 22 proc. r/r wzrosła liczba nowych budów na rynku budowlanym, zaś "czołowi deweloperzy" (w tym Ronson) "byli w stanie przezwyciężyć wiele trudności, które hamowały rozwój rynku w ciągu 2013 roku".

Spółka liczy też na potencjalny wzrost ceny mieszkań, który oczywiście byłby dla niej korzystny. Zarząd zauważa też, pozostając dalej przy analizie całego rynku, że "ogólne wyniki sprzedaży w pierwszych sześciu miesiącach 2014 roku, prezentowane przez ośmiu największych deweloperów mieszkaniowych notowanych na GPW w Warszawie były o 45 proc. wyższe niż w tym samym okresie w 2013 roku".

W badanym półroczu udało się ukończyć (wykonać roboty budowlane i odebrać pozwolenia na użytkowanie) dwa projekty: Espresso I i Młody Grunwald I (pierwszy w Warszawie, 210 lokali, drugi w Poznaniu – 148 lokali).

Jak wspomnieliśmy, w skali rocznej wzrosły przychody – co było skutkiem głównie tego, że klientom przekazano większą liczbę lokali, choć spadła nieco średnia cena za metr kwadratowy. M.in. ten właśnie powód przyczynił się do tego, że marża brutto spadła z 23,6 proc. do 18,7 proc.

Wzrosły koszty marketingu (o 17,6 proc. r/r) oraz ogólnego zarządu (o 13,4 proc.) i to wpłynęło z kolei na wyraźną i zasygnalizowaną już obniżkę wyniku operacyjnego

Aktywa trwałe Ronson Europe opiewały pod koniec czerwca na 47 mln zł, z czego nieruchomości inwestycyjne warte były 9,84 mln zł. Kwota aktywów obrotowych to aż 736,25 mln zł, większość kwalifikowana była jako zapasy. Może więc trochę niepokoić, że przy raptem 11,5 mln zł należności z dostaw i usług (oraz przedpłat) firma miała ostatnio 311 mln zł zobowiązań, z tego prawie 41 proc. krótkoterminowych. Jej środki pieniężne były jednak w miarę solidne – wynosiły 59,43 mln zł.

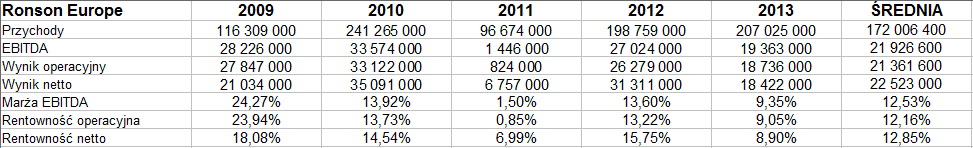

Przypomnijmy wyniki roczne z lat 2009 – 2013:

Kwota przychodów za rok 2013 wyniosła 207,02 mln zł, pod tym względem lepszy był tylko rok 2010 (241,26 mln zł). Przeciętna suma to 172 mln zł. Wszystkie lata w pięcioleciu były czasem solidnych zysków, z tym że okresy 2011 i 2013 były słabsze pod względem rentowności niż 2012, 2010 i – zwłaszcza – 2009 (gdy marża EBIT sięgała prawie 24 proc.).

Na wykresie od kwietnia 2013 (a nawet od września 2012, bo i tak można to postrzegać) utrzymywał się długi czas trend wzrostowy, ale w lutym został złamany. Obecnie wsparcia to poziomy 1,40 zł i 1,35 zł, w tych rejonach konsoliduje się wykres. Już wyjście powyżej 1,57 zł byłoby pierwszym znakiem ożywienia, ale oczywiście maksima z listopada 2013 lokują się powyżej 2,20 zł, do nich więc droga jeszcze daleka.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4056 gości