Szeroka działalność Introlu

- Utworzono: wtorek, 05, sierpień 2014 10:26

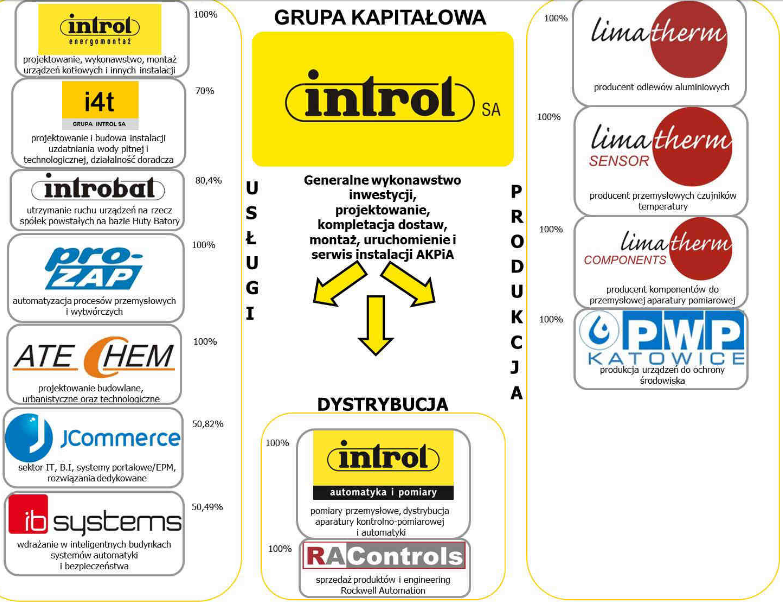

Grupa kapitałowa Introl to rozbudowane przedsiębiorstwo z obszaru przemysłu i prac inżynierskich. Należy do niej m.in. Introl sp. z o.o. - spółka produkująca urządzenia służące do wykrywania i analizy gazów oraz dokonywania różnego rodzaju pomiarów fizykochemicznych (m.in. do mierzenia temperatury, ciśnienia czy wilgotności).

Poza tym spółki z grupy zajmują się projektowaniem i wdrażaniem instalacji (np. energetycznych i elektrycznych), organizacją systemów automatyki przemysłowej czy budownictwem. Grupa wytwarza też urządzenia do mechanicznego oczyszczania ścieków, układy wentylacyjne dla górnictwa, ma nawet spółki przygotowujące oprogramowanie ERP czy też w ogólności software dla klientów biznesowych. Profil działalności jest więc naprawdę szeroki, a do grupy należy aż 14 podmiotów:

(źródło: raport Emitenta)

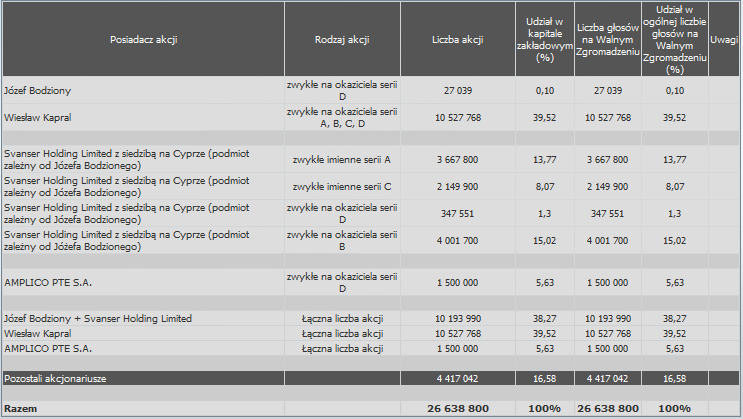

Strukturę akcjonariatu obrazuje poniższa tabela:

(źródło: strona Emitenta)

Wiesław Kapral przewodniczy radzie nadzorczej, Józef Bodziony jest członkiem zarządu (funkcję prezesa pełni Piotr Jeziorowski).

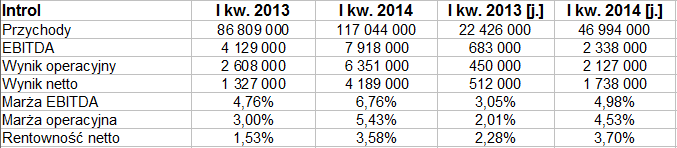

Poniżej widzimy wyniki finansowe Introlu (jednostkowe, tj. Introlu S.A., oraz skonsolidowane, tj. całej grupy). Mowa o pierwszym kwartale roku 2014 i analogicznym okresie roku 2013:

W obu ujęciach znacznie wzrosły przychody – skonsolidowane o niemal 35 proc., jednostkowe aż dwukrotnie. Był to więc udany kwartał, co potwierdzają zyski, a konkretniej – ich wzrost, zarówno kwotowy, jak i w relacji do sprzedaży. Oto bowiem skonsolidowany EBIT zwiększył się z 2,6 mln zł do 6,35 mln zł, a to oznaczało poprawę rentowności z poziomu 3 proc. do 5,43 proc. Rentowność netto wzrosła z 1,53 proc. do 3,58 proc. (a jednostkowa – z 2,28 proc. do 3,70 proc.).

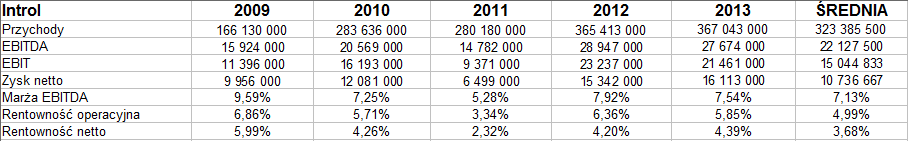

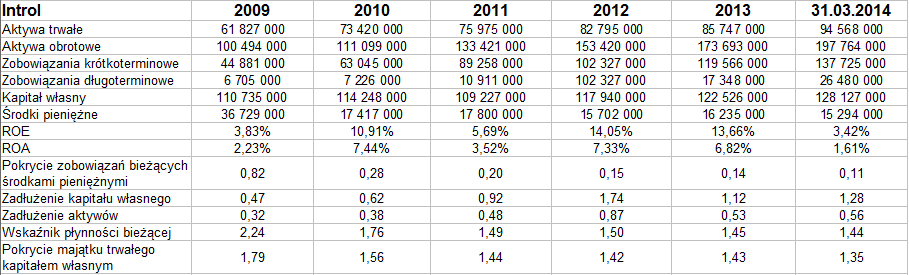

Tak wyglądały roczne skonsolidowane wyniki Introlu w ostatnich latach:

Przeciętne roczne przychody to 323,38 mln zł, przy czym najniższe notowano w roku 2008. W latach 2010 – 2011 były mniej więcej podobne do siebie, potem nastąpił silny wzrost w roku 2012. Obroty z roku 2012 w okresie kolejnym zostały zwiększone tylko nieznacznie, do 367 mln zł. Średnia z rentowności operacyjnych za badane lata to 5 proc., z marż netto natomiast 3,68 proc. Wszystkie te lata były w pełni zyskowne.

Przedsiębiorstwo zachowuje złotą regułę bilansową (kapitał własny przewyższa aktywa trwałe), ma też dobre poziomy wskaźnika płynności bieżącej (ostatnio 1,45 pkt i 1,44 pkt). Ogół zobowiązań stanowił pod koniec marca 128 proc. wartości kapitału własnego, a to poziom, który można jak najbardziej tolerować.

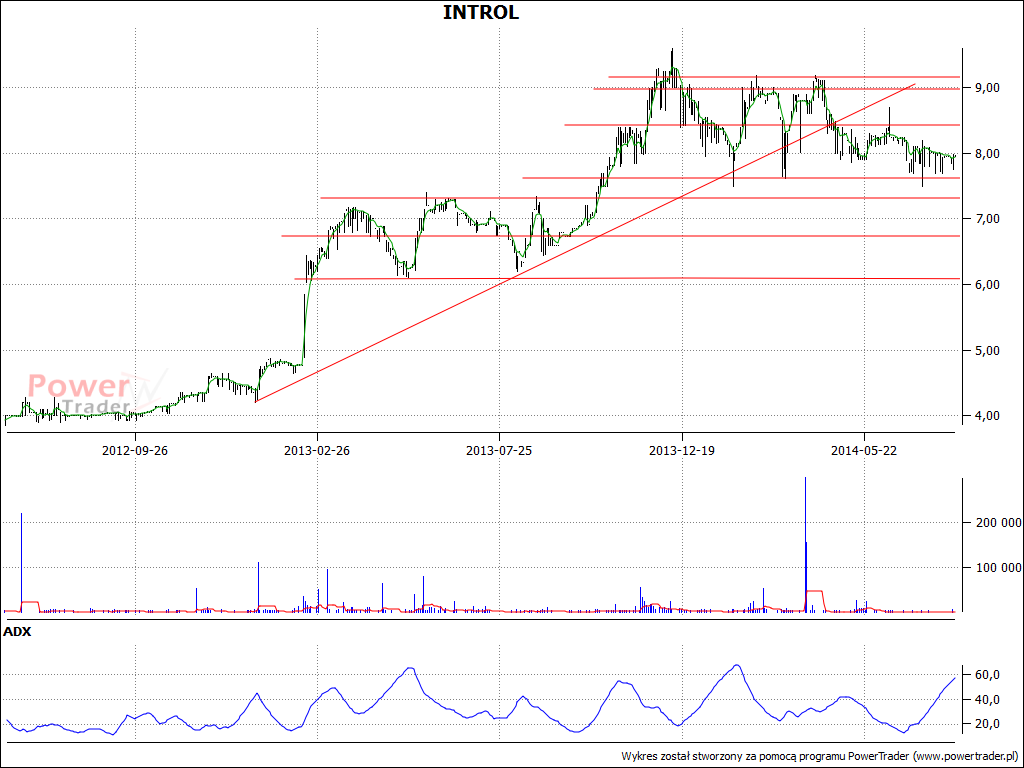

Na wykresie kursu akcji widzimy ostatnio konsolidację. W szerszym ujęciu obejmuje ona obszar od 7,50 zł do 9,15 zł, w węższym (ostatnie tygodnie) to wahania w obszarze 7,50 – 8,20 zł. Impetu do dużej zwyżki brakuje, co nie do końca dziwi – bo przecież kursy te i tak są rezultatem wcześniejszej aprecjacji, całkiem sporej (pod koniec roku 2012 cena wynosiła ok. 4 zł, nastąpił więc wzrost z grubsza dwukrotny).

Jeśli chodzi o to, jak zarząd postrzegał pierwszy kwartał, to z raportu mogliśmy się m.in. dowiedzieć, że w spółce Limatherm S.A. wzrosły zdolności produkcyjne i to przełożyło się na wzrost skonsolidowanych aktywów trwałych o ponad 8,82 mln zł. W stosunku do końca roku 2013 o niemal 18 mln zł wzrosły długi krótkoterminowe, głównie z powodu finansowania "zakupów na kontrakt z PGE oddział Rzeszów". Przepływy z działalności operacyjnej były niestety ujemne – "głównie ze względu na wzrost należności i rozliczeń międzyokresowych o 24 199 tys. zł" – wzrost ten wynikał właśnie z realizacji kontraktu z PGE. Ujemne były też przepłwywy inwestycyjne, dodatnie natomiast finansowe. Ogólnie jednak przepływy z działalności zamknęły się kwotą niższą od zera (-941 tys. zł). Tym niemniej nie ma wątpliwości, że na sytuację przedsiębiorstwa można też patrzeć choćby przez pryzmat wspomnianej wyżej poprawy rentowności.

Wciąż zatem Introl jest poważnym graczem w swojej branży i zachowuje mocną pozycję. Dodajmy na koniec, że dla firmy najważniejszy jest rynek krajowy – źródło niemal 88 proc. skonsolidowanych przychodów ze sprzedaży.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5178 gości