Betacom po roku

- Utworzono: środa, 02, lipiec 2014 15:24

Wraz z ostatnim dniem marca zakończył się dla Betacomu cały rok obrotowy, mianowicie rok 2013. Możemy zatem przeanalizować wyniki przedsiębiorstwa za ów okres, bazując na najnowszym dostępnym raporcie okresowym przedsiębiorstwa.

Przypomnijmy, że Betacom to firma z branży informatycznej. Zajmuje się przygotowywaniem i wdrażaniem oprogramowania, z którego korzystają przede wszystkim klienci biznesowi – np. zakłady przemysłowe, spółki ubezpieczeniowe, banki czy przedsiębiorstwa telekomunikacyjne. Oferta obejmuje m.in. software biznesowy na zamówienie, integrację systemów informatycznych i usług sieciowych, archiwizację danych, monitoring IT czy zarządzanie urządzeniami mobilnymi.

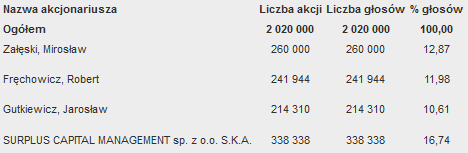

Akcjonariat Betacomu przedstawia się tak, jak to widzimy w poniższej tabeli:

Jarosław Załęski to obecny prezes zarządu, jeden z założycieli spółki. Ukończył Wydział Elektryczny Politechniki Warszawskiej, posiada też dyplom MBA University of Illinois. Robert Fręchowicz również współtworzył firmę u jej początków – i również ukończył Politechnikę Warszawską (Wydział Elektroniki).

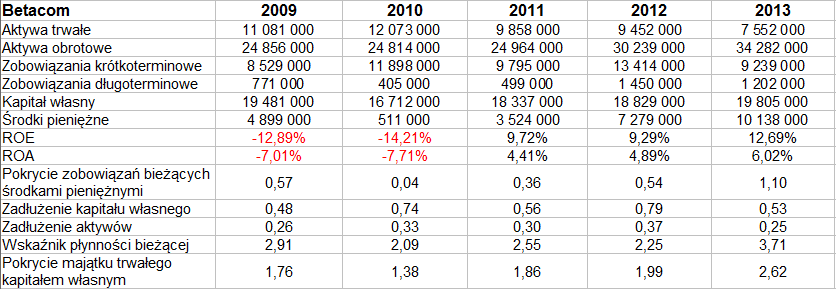

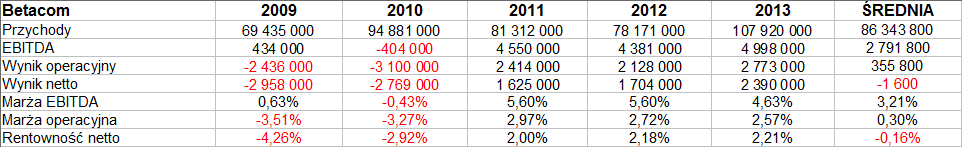

Jak wiodło się Betacomowi w ostatnich czasach? Obrazują to poniższe dwie tabele:

Akcjonariat Betacomu przedstawia się tak, jak to widzimy w poniższej tabeli:

Akcjonariat Betacomu przedstawia się tak, jak to widzimy w poniższej tabeli:

Rok 2013 przyniósł solidne przychody, można je zresztą uznać za rekordowe (w każdym razie w ostatnim pięcioleciu). Wyniosły 107,92 mln zł, tj. 138 proc. kwoty z roku 2012. Równocześnie rentowności utrzymały się na poziomach zbliżonych do tych z lat 2011 – 2012 (wcześniejsze dwa lata były bowiem czasem wyników ujemnych, nie licząc dodatniego, niewielkiego EBITDA w 2009). Można więc rzec, że na czysto Betacom zarobił w minionym roku (obrotowym, przypomnijmy, czyli do 31 marca 2014) 2,4 mln zł, co stanowiło równowartość 2,21 proc. przychodów. Rentowność operacyjna wyniosła 2,57 proc. (rok wcześniej 2,72 proc., dwa lata wcześniej 2,97 proc.). Co ciekawe, w przypadku marży netto widać systematyczny wzrost, tymczasem rentowność EBIT obniżyła się drugi raz z rzędu. Cały czas są to jednak wartości w obszarze 2 – 3 proc. Dodajmy, że 2,4 mln zł zysku netto za rok 2013 to był najlepszy wynik od roku 2005.

Przepływy pieniężne netto z działalności operacyjnej były w badanym okresie dodatnie (5,47 mln zł), podobnie było rok wcześniej. Firma wyszła też na plus, jeśli chodzi o przepływy inwestycyjne (w sposób minimalny, mowa bowiem o kwocie 10 tys. zł). W przypadku działalności finansowej przepływy były ujemne (-2,62 mln zł).

W bilansie widzimy m.in. bardzo wysoki wskaźnik płynności bieżącej (3,71 pkt) oraz nader solidne pokrycie zobowiązań bieżących środkami pieniężnymi (wskaźnik na poziomie 1,1 pkt, co w gruncie rzeczy nie jest czymś koniecznym). Ogół długów stanowił niewiele ponad połowę kapitału własnego, zachowana była bez problemu złota reguła bilansowa: kapitał przewyższał aktywa trwałe (wskaźnik na poziomie 2,62 pkt).

Warto odnotować też, że przy 9,24 mln zł zobowiązań krótkoterminowych firma posiadała pod koniec roku znacznie wyższe pokłady należności bieżących (16,88 mln zł), co jest dobrym znakiem.

Mirosław Załęski zapowiedział w liście do inwestorów, że firma będzie chciała wypłacić dywidendę (tj. że taka będzie rekomendacja zarządu). Podkreślił również, że "aktualna sytuacja finansowa pozwala na finansowanie działalności z własnych środków, zachowując wskaźniki płynności na bezpiecznym poziomie". Perspektywa Betacomu jest optymistyczna, co wiąże się zarówno z sytuacją samego przedsiębiorstwa, jak i ze wzrostem dynamiki PKB w Polsce oraz rynku IT – na które to czynniki zarząd jak najbardziej liczy.

Źródła przychodów Betacomu dzielą się kilka działów: dostaw (instalacja i konfiguracja sprzętu), storage, soft (programowanie), Microsoft i usług (serwis, wsparcie). Dział Microsoft to wdrożenia, audyty czy konsulacje dotyczące produktów tej właśnie firmy. Dział storage obejmuje rozwiązania z zakresu bezpieczeństwa i archiwizacji danych. Największe obroty dał w badanym okresie dział dostaw, było to 32,06 mln zł. Istotny był też storage (27,81 mln zł wobec 11,92 mln zł rok wcześniej).

Spójrzmy jeszcze na wykres kursu akcji:

Zasadniczo widać na nim, ża walory mają potencjał wzrostowy. W kwietniu roku 2013 płaciło się za nie w okolicach 4,50 – 5 zł, ostatnio to ok. 14 – 14,90 zł. W istocie jednak ważny opór znajduje się jeszcze wyżej, w strefie 15,75 – 16 zł (ostateczne maksimum dzienne z lutego to 16,20 zł). Opór ten testowany był dwukrotnie (bez przebicia), co może niepokoić, choć z drugiej strony czerwcowe odbicie od linii trendu pobudza nadzieje.

Jak wspomnieliśmy wcześniej, zarząd optuje za wypłatą dywidendy. Miałoby to być 2,02 mln zł, tj. 1 zł na akcję. Temat będzie omawiany 21 lipca podczas ZWZ.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4636 gości