Dziewięć miesięcy z bakaliami

- Utworzono: czwartek, 26, czerwiec 2014 13:23

Trzy obecne na GPW spółki z branży bakaliowej – Atlanta Poland, Bakalland i Helio – stosują rok obrotowy przesunięty o sześć miesięcy w stosunku do roku kalendarzowego. To oczywiście znaczy, że zaczyna się on dla nich w lipcu, stąd też najnowsze raporty okresowe wspomnianych firm dotyczą dziewięciomiesięcznego okresu, który zakończył się 31 marca.

Na te właśnie rezultaty za chwilę spojrzymy. Przypomnimy jedynie pokrótce, że wszystkie trzy przedsiębiorstwa specjalizują się w szeroko pojętej sprzedaży bakalii, a więc m.in. suszonych daktyli, moreli i śliwek, rodzynek, migdałów czy orzechów włoskich i laskowych. To zresztą nie wszystko, ponieważ np. Helio oferuje też masy makowe i krówkowe oraz polewy do ciast. Atlanta Poland wytwarza marcepan i miazgę arachidową, a Bakalland – nawet pasztety sojowe, płatki i dania obiadowe.

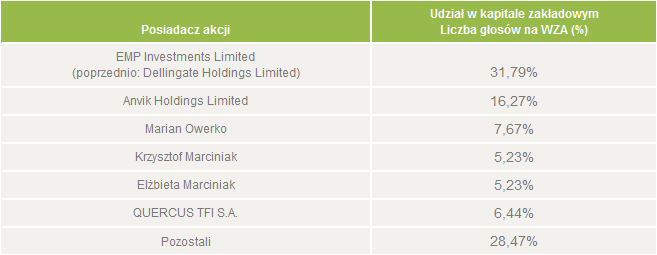

Co do Bakallandu, to tak przedstawia się akcjonariat tej firmy:

(źródło: witryna Emitenta)

Dodajmy, że Marian Owerko przewodniczy radzie nadzorczej (w istocie EMP Investments to podmiot blisko z nim związany), a Elżbieta Marciniak jest jednym z członków tego gremium. Funkcję prezesa zarządu pełni Marek Moczulski.

Akcjonariat Helio jest dużo mniej skomplikowany: 77,14 proc. kapitału i głosów posiada Leszek Wąsowicz (prezes zarządu). Cała reszta (niemal 23 proc.) to udziały drobnych graczy.

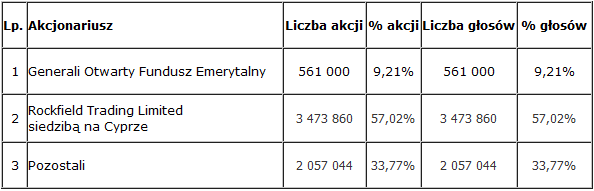

Tak natomiast sprawy mają się w Atlancie (przy czym Rockfield Trading to spółka kontrolowana przez Dariusza Mazura, prezesa Atlanty):

(źródło: witryna Emitenta)

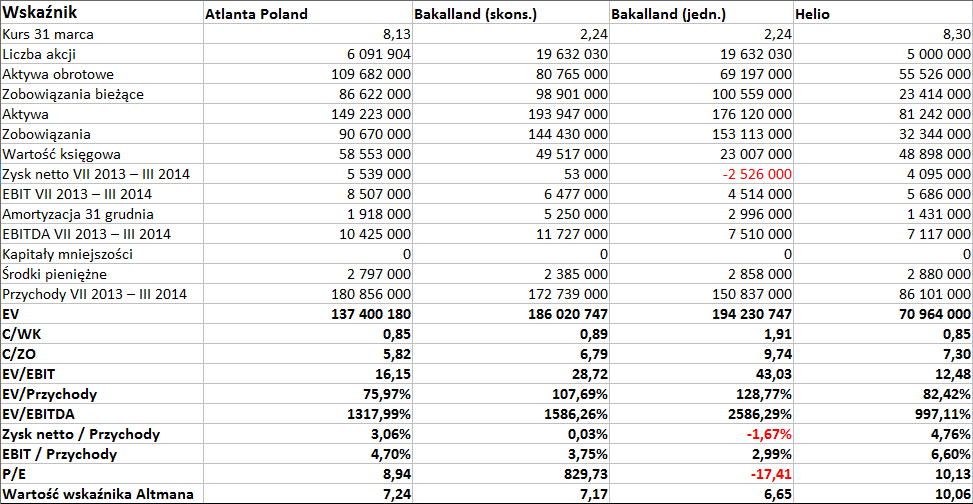

Spójrzmy na rezultaty finansowe z dziewięciu miesięcy działalności poszczególnych firm:

Największym majątkiem pod koniec marca tego roku dysponował Bakalland (zarówno jako grupa kapitałowa, jak i jako jednostka). Było to odpowiednio 194 mln zł i 176 mln zł. Na drugim miejscu znalazła się Atlanta Poland, zatem trzecie (aktywa w kwocie tylko 81 mln zł) przypadło Helio.

W przypadku Helio i Atlanty pozytywne jest niewątpliwie to, że aktywa obrotowe przewyższają (tak przynajmniej było ostatnio) zobowiązania bieżące, czyli wskaźnik płynności bieżącej lokuje się powyżej 1 pkt. Nie można tego samego powiedzieć niestety o Bakallandzie – tutaj pod koniec marca majątek obrotowy był równowartością mniej niż 82 proc. długów krótkoterminowych.

Co więcej, w Bakallandzie zobowiązania (ogółem, skonsolidowane) ok. trzykrotnie przewyższały pulę kapitału własnego (wartość księgowa). To niepokojące zjawisko, nawet w przypadku firmy prowadzącej intensywny handel dużą liczbą stosunkowo tanich towarów. W przypadku jednostki wiodącej proporcja ta wyglądała jeszcze gorzej. Lepiej było w Atlancie Poland (długi stanowiły 155 proc. kwoty kapitału), a najlepiej – w Helio (gdzie kapitał przewyższał sumę zobowiązań).

Dość ciekawe jest to, że wszystkie trzy przedsiębiorstwa posiadały podobne kwoty środków pieniężnych, rzędu 2 – 3 mln zł (choć oczywiście przy różnych poziomach zobowiązań czy np. aktywów obrotowych). Były to zresztą sumy dość skromne.

Pora spojrzeć na przychody i zyski, czyli to, co dla wielu graczy giełdowych jest kluczowe. Otóż pod względem obrotów prym wiodła Atlanta Poland z kwotą 180,86 mln zł. W miarę niezłe były też jej zyski, jeśli mierzyć to rentownościami (3,06 proc. netto, 4,7 proc. EBIT). Zyski te były zresztą lepsze niż w analogicznym okresie sezonu 2012 / 2013 – wówczas np. na działalności operacyjnej firma zarobiła 6,54 mln zł (a teraz 8,5 mln zł).

Helio to podmiot, który w badanym okresie odnotował najlepsze marże: 4,76 proc. netto i 6,60 proc. EBIT. Przychody przedsiębiorstwa były bardzo podobne do tych notowanych rok wcześniej, zyski jednak mimo wszystko się skurczyły, wraz z nimi zaś rentowności. Oto bowiem poprzedni dziewięciomiesięczny okres (lipiec 2012 – marzec 2013) był czasem marży EBIT na poziomie 8 proc., netto zaś 5,3 proc.

Bakalland jako grupa kapitałowa odnotował bardzo słaby wynik netto, raptem 53 tys. zł, co po części wynikało z podatku dochodowego (zysk brutto był równy bowiem 876 tys. zł), ale w istocie było też np. skutkiem dużych kosztów finansowych. Jednostka dominująca w ogóle zresztą odnotowała stratę.

Warto odnotować, że znacznie spadły w skali rocznej obroty Bakallandu – w poprzednim dziewięciomiesięcznym okresie (2012 / 2013) było to dla grupy aż 224,6 mln zł, teraz – jak widać – tylko 172,74 mln zł. Wówczas notowano 12,4 mln zł EBIT, teraz jedynie 6,48 mln zł. Faktem jest jednak, że sprzedaż zmniejszyła się po części z powodu sprzedania spółki zależnej BioConcept Gardenia (w czerwcu 2013 roku).

Spójrzmy jeszcze na wykresy kursu akcji badanych firm:

W przypadku Bakallandu sytuacja jest dość niejasna. Owszem, w pewnym sensie od ponad roku mamy tendencję wzrostową, minima w zasadzie są coraz wyżej (koniec kwietnia 2013, lipiec i wrzesień, marzec i czerwiec 2014), ale mocne opory to okolice 2,67 zł i 3 zł. Co więcej, w maju próbowano mocno zbić kurs, poniżej 1,75 zł (ostatecznie jednak udało się wybronić poziomy).

Na wykresie Helio mieliśmy niedawno zejście z "piętra" na 8 zł do kolejnego, przy 7 zł, przy czym wsparcie to ok. 6,70 zł. Tu także w długim terminie, dwuletnim, można mówić o tendencji wzrostowej, ale droga do maksimów z ubiegłorocznej jesieni, tj. powyżej 10 zł, jest jeszcze długa.

Dość obiecująco wygląda wykres Atlanty Poland, niedawno udało się powrócić na wyższe poziomy po chwilowej korekcie w kierunku 6 zł, a spokojny, powolny wzrost ciągnie się od początku roku 2013. Z drugiej strony, ciężką barierą będzie prawdopodobnie 8 zł. Dla inwestorów będą istotne kolejne rezultaty okresowe, a przypomnijmy, że we wszystkich trzech spółkach będą one szczególnie istotne – jako wyniki z całego roku (obrotowego).

Na fotografii: Fabryka Bakalland

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 6580 gości