Vistula – jak się jej wiedzie?

- Utworzono: wtorek, 24, czerwiec 2014 08:32

Vistuli jako takiej nie trzeba chyba przedstawiać. Jest to, jak wiedzą nie tylko inwestorzy giełdowi, jedno z ważniejszych polskich przedsiębiorstw odzieżowych. Firma powstała w roku 1948 (jakkolwiek kontynuuje tradycje starszych, przedwojennych zakładów). Specjalizuje się w klasycznej odzieży męskiej, w roku 1991 stała się jednoosobową spółką skarbu państwa, a już w 1993 pojawiła się na GPW.

Formalnie spółka Vistula Group S.A. przewodzi grupie kapitałowej, do której należą spółki prowadzące działalność operacyjną. Chodzi tu o firmy Wólczanka Production 3 sp. z o.o. (produkcja ubrań i bielizny) oraz DCG S.A. (handel detaliczny odzieżą). Prócz tego istnieje kilka spółek powiązanych, nad którymi jednak Vistula z różnych przyczyn nie ma już kontroli. Z kolei w firmie Andre Renard sp. z o.o. emitent posiada 70 proc. (w kapitale i głosach), ale wyniki tego podmiotu, jako mało istotne, nie są konsolidowane.

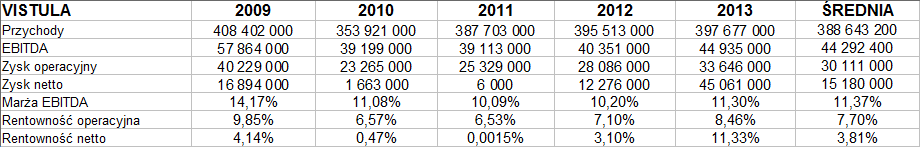

O Vistuli pisaliśmy pod koniec lutego, dysponując wówczas jedynie danymi z roku 2012 oraz wynikami z trzech pierwszych kwartałów 2013. Spójrzmy zatem, jak ostatecznie ukształtowały się przychody i zyski w roku 2013 na tle wcześniejszych lat. W tabeli zawarte są dane skonsolidowane:

Rok 2013 przyniósł przedsiębiorstwu niemal 398 mln zł przychodów, a więc nieco więcej niż rok 2012. Zysk operacyjny zamknął się kwotą 33,65 mln zł, na czysto udało się zarobić 45,06 mln zł. Wyniki te były bardzo dobre, zwłaszcza jeśli chodzi o rezultat netto. Zauważmy bowiem, że marża EBIT wzrosła z 7,10 proc. do 8,46 proc., zaś rentowność na czysto – z 3,10 proc. do 11,33 proc. Średnia z rentowności netto (za lata 2009 – 2013) to 3,81 proc.

Zysk netto z roku 2013 był "historycznie najwyższym", jak mogliśmy się dowiedzieć z raportu rocznego. W ujęciu jednostkowym wyniósł on 47,78 mln zł, a więc był wyższy od skonsolidowanego. Ważnym wydarzeniem roku 2013 było "przeprowadzenie w lipcu i sierpniu transakcji, które łącznie doprowadziły do korzystnego refinansowania dotychczasowego zadłużenia Spółki z tytułu długoterminowych umów kredytowych, krótkoterminowych obligacji oraz zobowiązań z tytułu udzielonych w przeszłości poręczeń". Jak te transakcje sfinansowano? Otóż m.in. dzięki emisji 40 mln akcji serii M (łączna ich wartość wyniosła 32 mln zł) oraz 5-letnich obligacji serii D (o nominale 140 mln zł).

W ogólności z raportu za rok 2013 bił optymizm, mowa była m.in. o poprawie długoterminowej wartości spółki oraz rekordowych zyskach operacyjnych marek męskich.

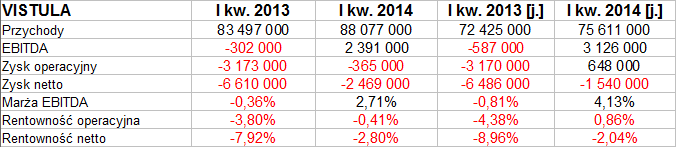

Spójrzmy zatem na wyniki kwartalne – tj. ze stycznia, lutego i marca 2014 oraz okresu analogicznego w roku ubiegłym:

Przychody w skali rocznej niewątpliwie wzrosły (np. skonsolidowane o 5,5 proc.), ale odnotowano straty. Warto jednak mieć na uwadze, że straty te (operacyjna i netto) były znacznie niższe niż w analogicznym okresie roku ubiegłego. Co więcej, w ujęciu skonsolidowanym firma wyszła na plus w kwestii EBITDA (2,39 mln zł), a w jednostkowym – także jeśli chodzi o EBIT (648 tys. zł). Ostatecznie więc kwartał był całkiem niezły i można mówić o dużej poprawie w relacji rocznej.

Vistula prowadzi dwa segmenty: odzieżowy i jubilerski (pod marką W. KRUK). Ten pierwszy dał w I kw. 2014 roku ok. 61 proc. ogółu obrotów, notując 5,3 mln zł zysku. Zysk segmentu jubilerskiego wyniósł 4,3 mln zł, ale firma poniosła stratę na poziomie ponad 12 mln zł w segmencie obejmującym pozostałe aktywności (gdzie przychody były zupełnie minimalne). Na stracie zaważyły koszty sprzedaży i ogólnego zarządu, a także koszty finansowe (2,6 mln zł).

Warto też pamiętać, że do pewnego stopnia w działalności Vistuli mamy sezonowość – w segmencie odzieżowym najlepsze są zwykle kwartał II i IV, w jubilerskim – IV.

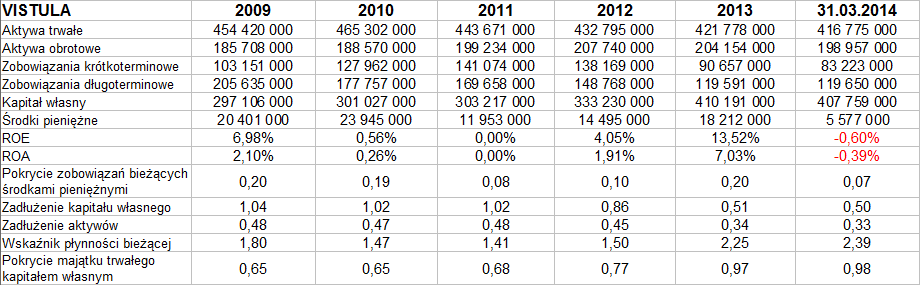

Spójrzmy teraz na pozycje bilansowe. Będą to dane wieńczące lata 2009 – 2013 oraz kwoty z końca marca 2014:

W majątku dominują aktywa trwałe, ostatnio wynosiły niemal 417 mln zł. Wskaźnik płynności bieżącej lokował się na poziomie 2,39 pkt, co było bardzo dobrym wynikiem, zresztą lepszym niż np. ten z grudnia 2013 (2,25 pkt) czy grudnia 2012 (1,50 pkt). Samych środków pieniężnych nie było natomiast zbyt wiele, pokrywały ostatnio tylko 7 proc. długów bieżących. Firma balansuje na pograniczu złotej reguły bilansowej (poniżej 1 pkt), ale wskaźnik rośnie i być może niedługo kapitał własny będzie już przewyższać aktywa trwałe.

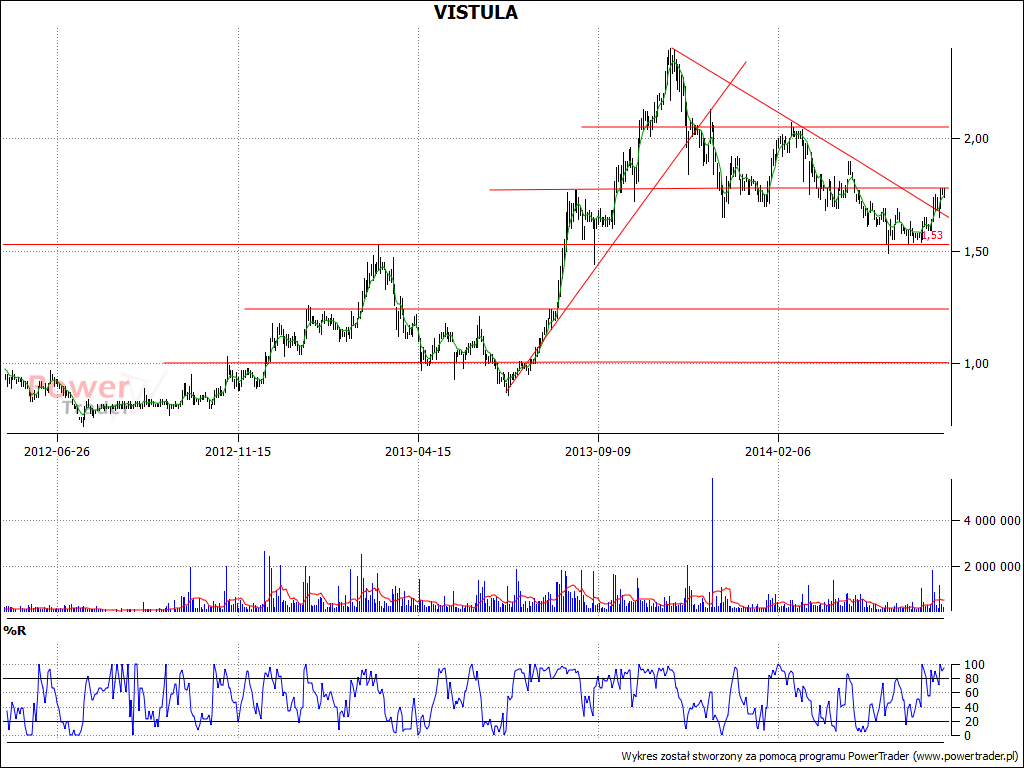

Na wykresie kursu akcji sytuacja jest dość złożona. Otóż od lipca do listopada 2013 mieliśmy silny trend wzrostowy, ale potem nastąpiła poważna korekta. Notowania spadły z okolic 2,40 zł do 1,50 – 1,53 zł. Był to procentowo spory spadek, niemniej wydaje się, że nastąpiło już odbicie, udało się pokonać trend zniżkowy i być może otwiera się droga do wrostów. Jeśli wyniki półroczne będą niezłe, to szansa na to jest spora. Bardzo istotne będzie przejście przez opór w pobliżu 2,05 zł.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4413 gości