Kujawski i nie tylko

- Utworzono: czwartek, 12, czerwiec 2014 08:33

Zakłady Tłuszczowe Kruszwica to jedna z bardziej rozpoznawalnych nazw w polskiej branży spożywczej – zarówno wśród inwestorów giełdowych, jak i ogółu klientów. Nic dziwnego: chyba wszyscy zetknęliśmy się kiedyś z kruszwickimi produktami. Weźmy pod uwagę choćby popularny Olej Kujawski, a także Masło Roślinne MR, margaryny takie jak Palma i Smakowita czy mieszanki Pyszny Duet i Masmix.

Wszystko to produkty z Kruszwicy – prastarego grodu nad północnym brzegiem jeziora Gopło. Początki osadnictwa na tym terenie są o setki, jeśli nie tysiące lat starsze niż państwo polskie, jakkolwiek historia omawianej przez nas firmy nie jest oczywiście tak długa. Sięga ona roku 1952, zaś debiut na GPW nastąpił w roku 1997. Zakłady są obecnie zależne od międzynarodowej Grupy Bunge, założonej w roku 1818 w Amsterdamie. Grupa ta – jako Koninklijke Bunge B.V. - kontroluje 64,22 proc. kapitału i głosów Kruszwicy. 25,25 proc. to udział Windstorm Trading & Investments Limited, reszta (10,52 proc.) to udziały drobnych akcjonariuszy.

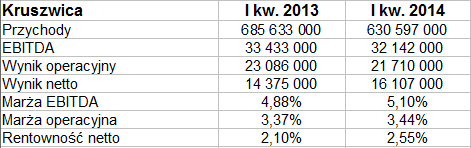

Zakłady tworzą grupę kapitałową – spółkami zależnymi są ZPT Elmilk sp. z o.o., Mauresa sp. z o.o. SKA oraz Mauresa sp. z o.o. W pierwszym kwartale roku 2014 oraz analogicznym okresie roku 2013 skonsolidowane wyniki przedsiębiorstwa wyglądały tak:

Przychody ze stycznia, lutego i marca 2014 stanowiły niespełna 92 proc. kwoty notowanej na tej pozycji rok wcześniej. Ta redukcja raczej nie cieszy, ale z drugiej strony wzrosły wszystkie trzy rentowności, tj. marże EBITDA, EBIT i netto. Co więcej, zysk netto wzrósł także kwotowo – mianowicie z 14,37 mln zł do 16,1 mln zł (a więc jeśli poprzednio stanowił 2,1 proc. obrotów, to teraz 2,55 proc.). Rentowność operacyjna wzrosła z 3,37 proc. do 3,44 proc.

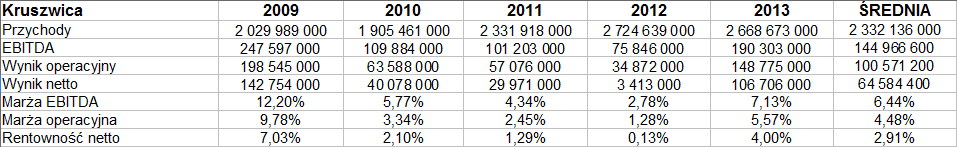

Warto wspomnieć, że podczas wczorajszego WZ zdecydowano o wypłacie dywidendy z zysku za rok 2013, mianowicie kwoty 2,34 zł na akcję. Na ten cel poszło więc 53,8 mln zł, zaś kapitał rezerwowy wsparła suma 51,85 mln zł. To dobry moment, by przypomnieć roczne wyniki z lat 2009 – 2013:

Kolumny za lata 2012 i 2013 to już wyniki skonsolidowane. Jak widać, przeciętna pula obrotów za pięcioletni okres to 2,33 mld zł. W istocie tylko w roku 2010 przychody były niższe niż dwa miliardy. Każdy rok z badanych kończył się zyskami, nie tylko netto, ale też EBITDA i EBIT. Wyjątkowo słaby pod względem marż był rok 2012 (m.in. 1,28 proc. rentowności operacyjnej), jednak w 2013 roku sytuacja pod tym względem znacznie się poprawiła – i można rzec, że tylko rok 2009 był lepszy, jeśli chodzi o rentowności.

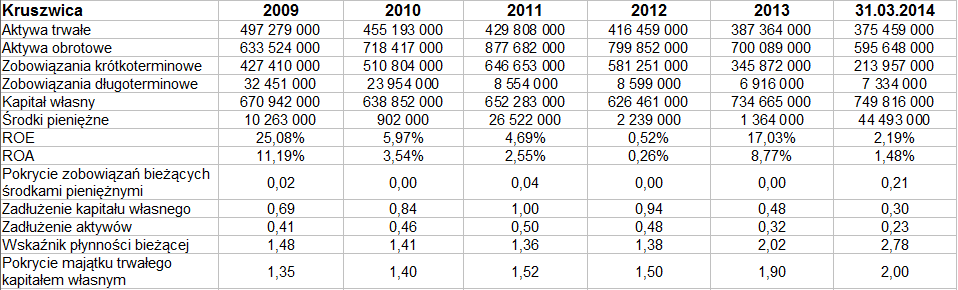

Spójrzmy jeszcze na pozycje bilansowe:

W bilansie dominują aktywa obrotowe, znacznie zresztą przewyższające kwotę długów bieżących (wskaźnik płynności bieżącej pod koniec grudnia 2013 sytuował się na 2,02 pkt, trzy miesiące później na 2,78 pkt). Taka proporcja jest jak najbardziej satysfakcjonująca. Dużo słabiej wyglądało zwykle pokrycie zobowiązań krótkoterminowych samymi tylko środkami pieniężnymi, ale trzeba przyznać, że ostatnio środki te znacznie wzrosły (do 44,5 mln zł). Oczywiście trzeba pamiętać o tym, że niedługo nastąpi wypłata dywidendy.

Firma zachowuje złotą regułę bilansową, a zobowiązania stanowiły ostatnio tylko 48 proc. (grudzień 2013) i 30 proc. (marzec 2014) kapitału własnego, zatem nie ma problemów z płynnością i finansowaniem.

Czynniki, jakie będą miały wpływ na Kruszwicę w przyszłości, to m.in. ceny sprzedaży oleju rzepakowego luzem, kursy walut, stopy procentowe czy ceny śruty poekstrakcyjnej. W lipcu i sierpniu spółka skupuje zwykle 60 – 70 proc. całego rocznego zapotrzebowania na nasiona rzepaku. Później, po zakupie tego towaru, firma jest narażona na ryzyko zmiany wartości zapasów w wyniku zmian rynkowych cen rzepaku. Warto odnotować, że Kruszwica stosuje w związku z tym hedging naturalny, a także towarowe instrumenty pochodne.

Wracając do wyników z pierwszego kwartału, trzeba powiedzieć, że przychody spadły w skali rocznej głównie z powodu zmniejszenia się cen sprzedaży oleju rzepakowego. Doszło też do awarii w fabryce, a w związku z nią – do niemal miesięcznej przerwy w działalności operacyjnej jednego z działów. Firma stara się jednak o odszkodowanie z tego tytułu, oczekując w sumie 6 mln zł.

Dodajmy jeszcze, że pierwszy kwartał zakończony został dodatnimi przepływami pieniężnymi na poziomie 190,2 mln zł. Był to w skali rocznej wzrost o 75,4 mln zł.

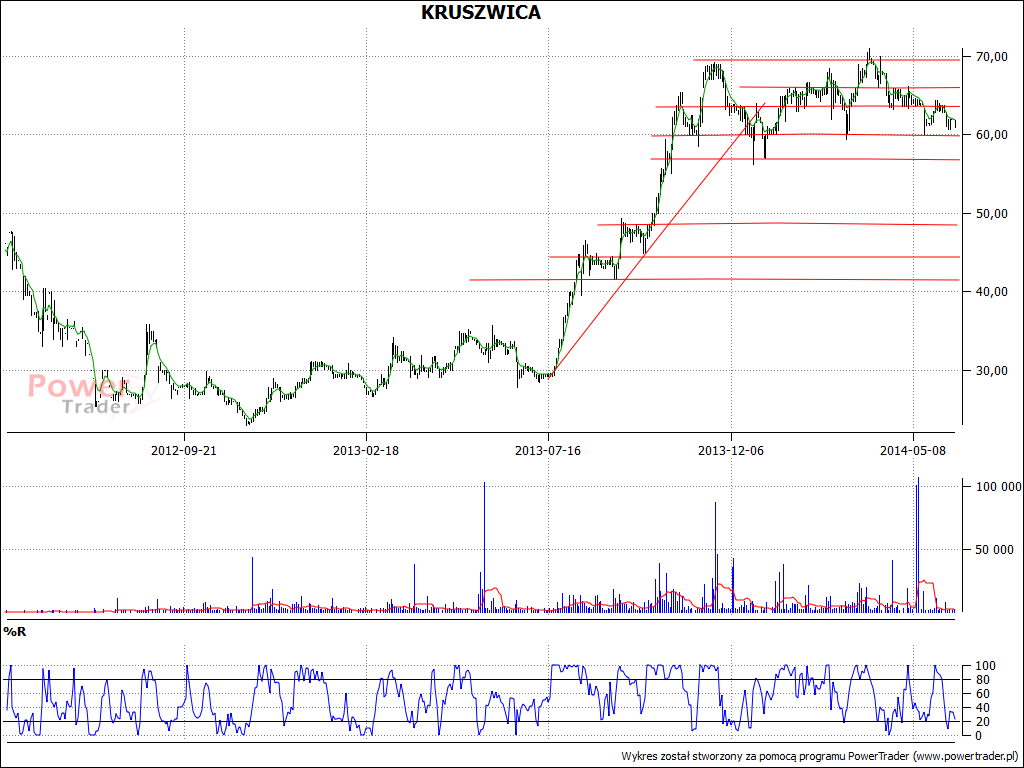

Co działo się ostatnio na wykresie kursu akcji?

Wsparcia lokują się obecnie przy 56,9 zł oraz 59,85 zł. Mamy do czynienia z konsolidacją na wysokich poziomach, trwającą od października ubiegłego roku. Poziomy oporu to 66 zł i 69,40 zł. Akcje silnie drożały w czasie ubiegłorocznych wakacji, ale trend ten już wyhamował. Nie ma obecnie silnych sygnałów technicznych, które sugerowałyby przełamanie konsolidacji górą lub dołem. W razie, gdyby zrealizowany został pesymistyczny scenariusz, to kolejnych wsparć wypatrywać można na 48,5 zł, 44,8 zł i 41,65 zł.

Warto również wspomnieć, że na wczorajszym zgromadzeniu zapadła decyzja o podziale zysku za 2013 rok. Zgodnie z nią, Spółka wypłaci 2,34 zł dywidendy na akcję. Dniem wypłaty będzie 11 sierpnia, a dzień dywidendy przypada na 25 lipca br.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3847 gości