Lekarstwo z parkietu

- Utworzono: wtorek, 22, kwiecień 2014 09:42

Już przy okazji poprzednich raportów na temat spółek giełdowych rozprowadzających lekarstwa (a więc w sierpniu i listopadzie ubiegłego roku) zauważyliśmy, iż są to przedsiębiorstwa o bardzo dużych przychodach (rzędu kilku miliardów złotych rocznie) i stosunkowo skromnych, acz zbliżonych do siebie rentownościach.

W istocie mowa tu o trzech spółkach: o Farmacolu, Pelionie i Grupie Neuca. Zaznaczmy, podobnie jak czyniliśmy to przy poprzednich okazjach, że nie mówimy dziś o firmach farmaceutycznych wytwarzających farmaceutyki i prowadzących badania w tym kierunku (jak Krka, Sopharma czy Bioton). Interesują nas giganci dystrybucji.

Przypomnijmy, że Farmacol wywodzi się w Hurtowni Farmaceutycznej, powołanej do życia w roku 1990 przez Andrzeja Olszewskiego (obecnie jest on prezesem rady nadzorczej). Debiut giełdowy tego przedsiębiorstwa nastąpił w roku 1999. Andrzej Olszewski ma 26,90 proc. akcji Farmacolu (oraz 33,60 proc. głosów na WZ), Zyta Olszewska 23,50 proc. w kapitale i 29,50 proc. w głosach. W spółkę inwestują też ING OFE (8,50 proc. i 6,40 proc.) oraz Aviva (6,70 proc. i 5 proc.). Oznacza to, że free float wynosi 34,40 proc. w akcjach, zaś 25,60 proc., gdy mowa o głosach.

Neuca to kontynuacja Torfarmu, innej hurtowni lekarstw, również istniejącej od roku 1990. Twórcą przedsiębiorstwa był Kazimierz Herba. Obecnie ma on (nie tylko bezpośrednio) 23,30 proc. akcji i głosów, zaś Wiesława Herba posiada 22,80 proc. Firma FPT Foundation (poprzez SORS Holding Limited) kontroluje 10,41 proc. W wolnym obrocie krąży więc 43,49 proc. kapitału. Kazimierz Herba, podobnie jak Adam Olszewski w Farmacolu, przewodzi radzie nadzorczej.

Trzecia spółka, czyli Pelion, także rozpoczęła działalność u samego progu lat 90-tych. Wywodzi się z łódzkiej hurtowni Medicines – i gdy debiutowała na GPW w roku 1998, miała jeszcze tę nazwę. W latach 1999 – 2011 funkcjonowała jako Polska Grupa Farmaceutyczna. Głównymi akcjonariuszami są Jacek Szwajcowski (10,40 proc. w akcjach i 31,63 proc. w głosach) oraz Zbigniew Molenda (6,49 proc. i 16,61 proc.), współtwórcy firmy. W Pelion inwestują też: Legg Mason TFI (11,73 proc., 7,24 proc.), ING OFE (9,99 proc., 6,16 proc.), Aviva OFE (10,60 proc. i 6,54 proc.) oraz FMR LLC (8,34 proc., 5,14 proc.) i KIPF sp. z o.o. (8,41 proc., 5,19 proc.).

Jak widać, ING OFE i Aviva inwestują w dwie z trzech opisanych spółek, tj. w Farmacol i Pelion (w każdym razie jeśli chodzi o udział powyżej 5 proc.).

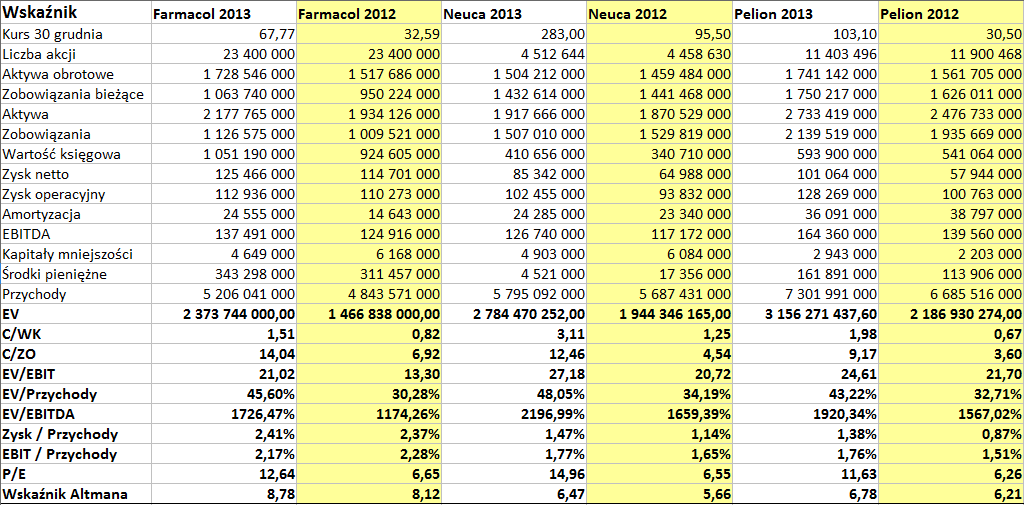

Pora spojrzeć na rezultaty finansowe badanych firm za lata 2012 i 2013. Pod uwagę bierzemy dane skonsolidowane, bo każdy z emitentów funkcjonuje jako grupa kapitałowa i publikuje odpowiednie raporty:

Pod koniec roku 2013 najwyższe aktywa posiadał Pelion, opiewały one na 2,73 mld zł (najmniejsze były w Grupie Neuca – 1,92 mld zł). Pelion odnotował też w roku 2013 najwyższe obroty, mianowicie 7,3 mld zł. Stanowiły one 109,22 proc. kwoty z roku wcześniejszego, w Farmacolu było to 107,48 proc., w Neuce zaś 101,9 proc.

Ostatecznie więc w każdej z grup kapitałowych przychody w roku 2013 nieco wzrosły (najbardziej w Pelionie). Zarówno w roku 2012, jak i w 2013 wszystkie firmy notowały zyski, naturalne staje się więc pytanie o rentowności. Otóż tutaj prym wiódł, tak w roku ubiegłym, jak i dwa lata temu, Farmacol (albowiem zarówno marża procentowa EBIT, jak i marża netto bez problemu przekraczały poziom 2 proc.). W przypadku Neuki i Pelionu rentowności za rok 2013 były bardzo zbliżone do siebie, przy czym w obu spółkach lepsze niż rok wcześniej. Na przykład rentowność operacyjna Pelionu wzrosła z 1,51 proc. do 1,76 proc., Neuki z 1,65 proc. do 1,77 proc.

We wszystkich trzech przedsiębiorstwach kapitał własny był niższy niż ogół zobowiązań. Zauważmy jednak, że w Farmacolu stanowił (pod koniec roku ubiegłego) równowartość aż 93,3 proc. ich sumy, zaś w Neuce tylko 27,25 proc., w Pelionie 27,76 proc. To trochę niepokojące, przynajmniej z teoretycznego punktu widzenia. W każdym razie Farmacol wypada tu najlepiej, podobnie zresztą jeśli chodzi o stosunek środków pieniężnych do zobowiązań bieżących. Otóż na koniec minionego roku środki te stanowiły niemal jedną trzecią owych długów, w Neuce zaś 0,3 proc. Sytuację rozjaśnia jednak fakt, że w obu firmach aktywa obrotowe jako takie przewyższały długi krótkoterminowe. Nie było tak natomiast w Pelionie (wskaźnik płynności bieżącej na poziomie 0,995 pkt niewiele jednak odbiegał od równowagi, tj. od poziomu 1:1).

Wskaźnik Altmana dla rynków wschodzących nie sugerował rychłego bankructwa którejkolwiek ze spółek, notując poziomy wyższe niż 5,5 pkt. Co do C/WK, to pod koniec roku 2012 notował on we wszystkich trzech przypadkach znacznie niższe wartości niż rok później, szczególnie mocno zachęcając do zakupu papierów Farmacolu i Pelionu.

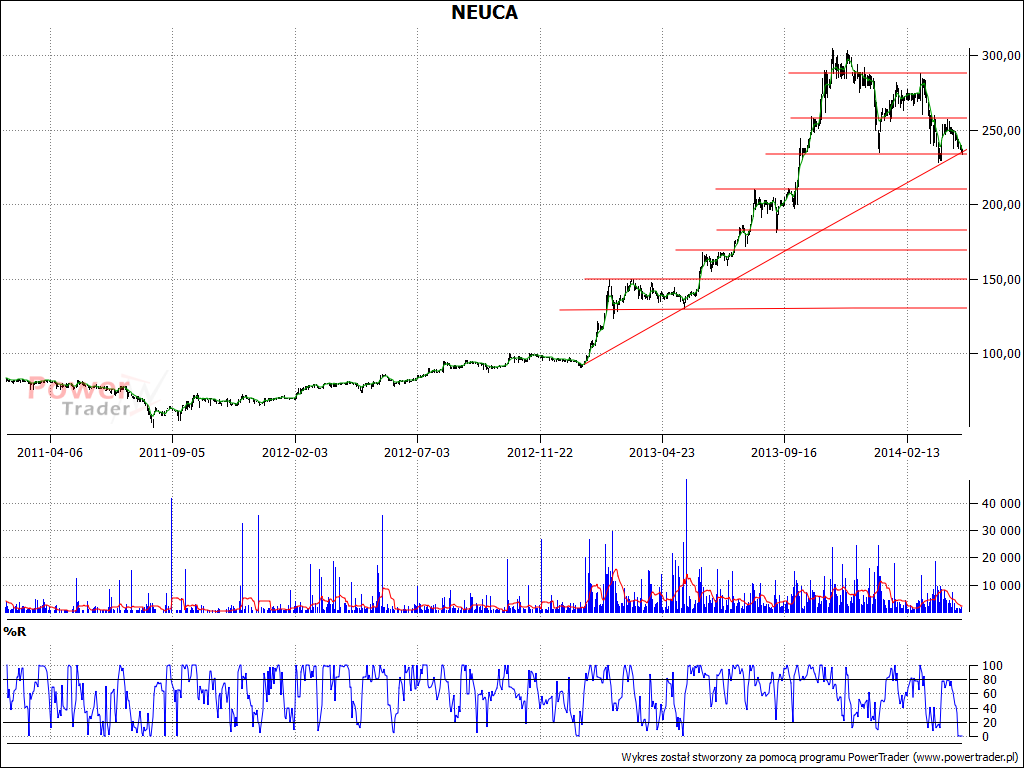

Spójrzmy na wykresy:

W istocie na każdym z nich widać, że rok 2013 był czasem solidnego wzrostu kursu. Akcje Farmacolu podrożały z 32,59 zł do 67,77 zł, tj. o 108 proc., akcje Neuki z 95,50 zł do 283 zł, czyli o 196,33 proc., wreszcie walory Pelionu z 30,50 zł do 103,10 zł, a więc o 238 proc. Gdyby brać pod uwagę maksima z roku 2013 (a nie końcówkę roku), to niektóre zwyżki były jeszcze większe.

Z drugiej strony, na wykresach widać już wyhamowanie tendencji wzrostowej. Na wykresie notowań Pelionu od listopada rysuje się już trend spadkowy. Na razie udało się obronić wsparcie w pobliżu 72,5 – 73 zł, ale notowania nie powróciły bynajmniej do długoterminowego wzrostu. Bardzo podobnie rysuje się wykres Farmacolu, choć tu trend spadkowy zaczął się w grudniu. Sytuacja jest o tyle lepsza, że trend zwyżkowy (długoterminowy) jest dopiero testowany, jeśli w najbliższym czasie nastąpiłoby odbicie, to będzie można zapomnieć na pewien czas o wsparciach na 46 – 47 zł i 40 zł. Jeśli – chciałoby się tu podkreślić.

Korekta jest też widoczna na wykresie Neuki i tu także ważą się losy trendu wzrostowego. 228 – 233,5 zł to obszar, o który toczy się gra. Jeśli się nie uda, to może czeka nas zejście do 211,50 zł czy nawet 183 zł.

Widać zatem, że długoterminowo mamy do czynienia z dobrymi spółkami o mocnych fundamentach, ale ostatnie tygodnie to już czas korekty w trendach zwyżkowych, a może nawet objaw prób ich przebicia. Wypada więc przynajmniej tymczasowo zachować ostrożność przy zakupie, odnotowując jednak w pamięci wszystkie trzy spółki jako potencjalne inwestycje, gdy sytuacja się wyklaruje. Na razie żadna z firm nie prezentowała raportu za I kwartał 2014.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4166 gości