Giełdowe steki i wędliny

- Utworzono: czwartek, 27, marzec 2014 12:32

Przyjrzymy się dziś czterem spółkom z GPW, które należą do branży mięsnej. Punktem odniesienia będzie dla nas tak sytuacja na wykresach kursu akcji, jak i wyniki finansowe – te z roku 2013 oraz te z roku wcześniejszego, mianowicie 2012.

Czterech graczy w zasadzie przedstawiać nie trzeba. Chodzi oczywiście o firmy Henryk Kania, PKM Duda, Indykpol i Tarczyński. Każda z nich ma nieco odmienną specyfikę działalności, np. Indykpol koncentruje się na drobiu, zasadniczo jednak można je – jak sądzimy – traktować jako swego rodzaju nieformalny sektor na GPW.

Najkrótszy staż giełdowy ma Tarczyński. Akcje tego przedsiębiorstwa debiutowały na GPW w lipcu roku 2013. Walory Henryka Kani obecne są na parkiecie od grudnia 2008, PKM Duda wszedł na warszawską giełdę w roku 2002, zaś Indykpol w tym roku będzie obchodzić dwudziestą rocznicę debiutu.

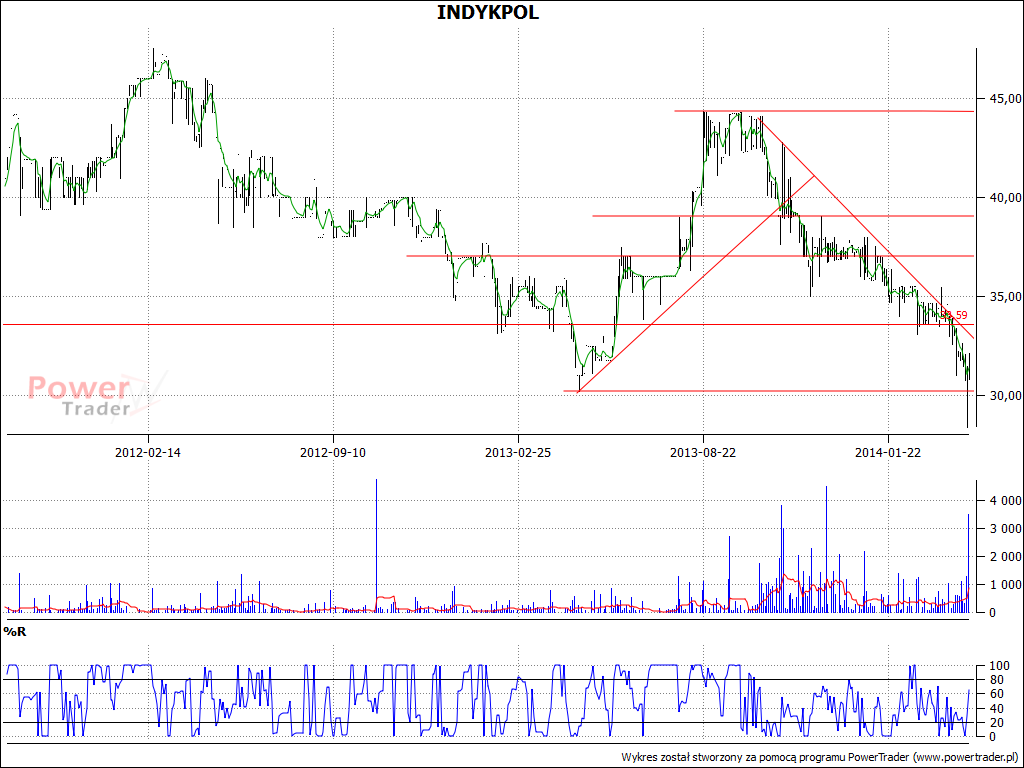

Akcje Indykpolu zdążyły sporo zyskać w roku 2013 (licząc od kwietniowych minimów w okolicy 30 zł do jesiennych szczytów powyżej 44 zł). Niestety, cały ten wzrost został później zupełnie zredukowany. Ostatecznie papiery schodziły z kursem nawet do 28,40 zł, acz wygląda na to, że nastąpiło już odbicie. Nie jest jednak pewne, czy wystarczy ono do tego, by pokonać trend spadkowy. Indykpol odnotował w każdym razie w roku 2013 zyski, w szczególności 14,48 mln zł zysku operacyjnego. To dobry rezultat, jako że rok wcześniej przedsiębiorstwo notowało tylko 7,3 mln zł EBIT, a zarazem ujemny wynik netto (-3,32 mln zł).

Zaskakująco podobnie, choć przy innych cenach, przedstawia się sytuacja na wykresie Henryka Kani. Tu wiosną 2013 notowano kursy rzędu 2 – 2,45 zł, zaś w październiku testowano okolice 4,50 zł. Potem nastąpiła mocna przecena, która wyhamowała dopiero na 2,50 zł. Podobnie jak w przypadku Indykpolu wykres nieco się podnosi. Henryk Kania wygenerował w roku 2013 dużo wyższe obroty niż rok wcześniej (skok z 391 mln zł do niemal 606 mln zł), wydatnie wzrosły także zyski – i zresztą zwyżce uległy również rentowności. Jest to więc dobry znak na przyszłość.

Na wykresie PKM Duda od marca 2013 mieliśmy solidną zwyżkę, która także wyhamowała jesienią – ale w listopadzie. Wykres zbliżał się do złotówki, potem jednak powrócił w okolice znacznie niższe, obroniła się dopiero linia 60 groszy. Także i tu mamy teraz pierwsze próby ożywienia i być może uda się przełamać trend spadkowy. To możliwe: firma miała dobre wyniki, np. w 2012 notowała skonsolidowaną stratę netto i tylko 11 mln zł skonsolidowanego EBIT, a rok później już 22,92 mln zł na czysto i 38,5 mln zł na działalności operacyjnej.

Wykresy trzech spółek są więc pod wieloma względami podobne, choć ceny papierów to zupełnie różne wielkości. W przypadku Tarczyńskiego mieliśmy na początku obecności na GPW dużą zwyżkę, po czym trzy razy testowano obszar 15,45 – 16 zł. Ostatecznie jednak ceny osunęły się niżej, chwilami nawet do poziomów niewiele wyższych niż 11 zł. W ostatnich dniach zdaje się tu przewijać scenariusz podobny do tego z wykresów konkurencji – tj. lekkiej zwyżki. Przedsiębiorstwo, dodajmy, odnotowało w 2013 znacznie wyższe przychody niż rok wcześniej, jakkolwiek rentowności EBIT i netto nieco spadły – np. netto z 5,49 proc. do 3,86 proc.

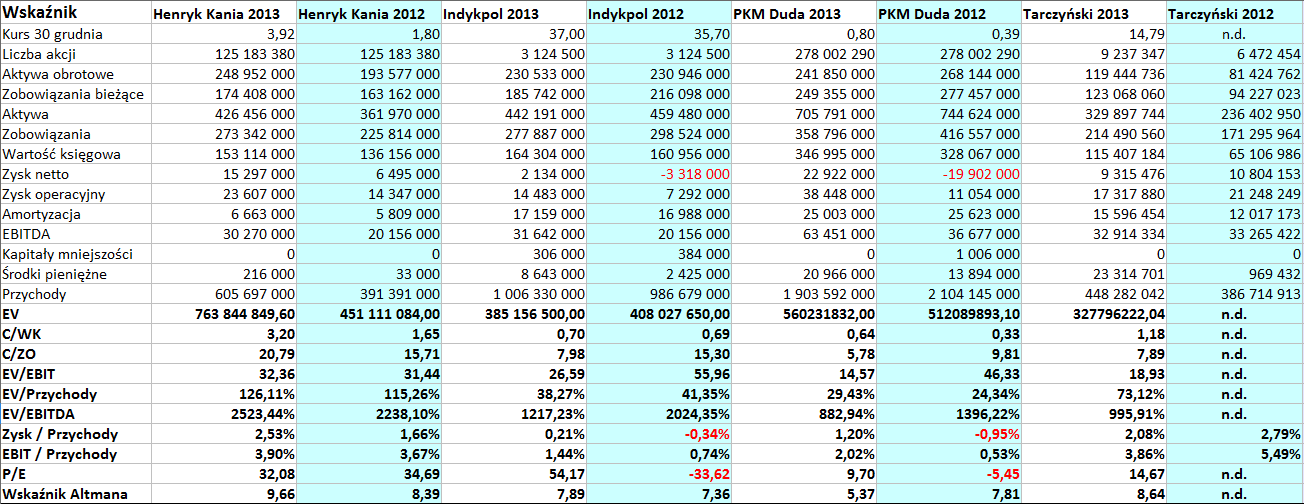

Szczegóły danych finansowych badanych firm widzimy poniżej:

W przypadku Henryka Kani braliśmy pod uwagę dane jednostkowe – tylko takie firma przedstawiła. W przypadku pozostałych spółek analizowaliśmy wyniki skonsolidowane, dla całych grup kapitałowych.

Największe przychody tak w 2012, jak i w 2013 odnotował PKM Duda. Zauważmy jednak, że obroty nieco się obniżyły (z 2,1 mld zł do 1,9 mld zł), gdy tymczasem obroty Henryka Kani, jak już pisaliśmy, ogromnie wzrosły, wraz z zyskami zresztą. PKM Duda dominuje także pod względem aktywów (706 mln zł na koniec roku 2013, w Tarczyńskim tylko 330 mln zł).

Rok 2013 wszystkie badane przedsiębiorstwa zakończyły na plusie, jeśli chodzi o wyniki netto, EBIT i EBITDA. Rok wcześniej dwie z nich – PKM Duda i Indykpol – notowały straty netto, choć na działalności operacyjnej zarobiły.

Dla Tarczyńskiego rok 2013 był przełomowy – oczywiście z powodu wejścia na GPW. Firma pozyskała 45 mln zł i zamierza realizować plan inwestycyjny oraz poszukiwać nowych możliwości rozwoju. Z jej raportu dowiadujemy się m.in., że rok 2013 był czasem rosnących cen wieprzowiny, surowca podstawowego dla firmy. Spółce udało się jednak dobrze zarządzać tym ryzykiem, tak przynajmniej ocenia to jej zarząd. Zysk netto obniżył się tak z powodu cen wieprzowiny, jak i ze względu na kampanię reklamową i wyższą amortyzację.

Wyniki PKM Duda analizowaliśmy niedawno szczegółowo. Rok 2013 nie był dla firmy łatwy, a warunki rynkowe jej zarząd uważał za niesprzyjające. Zmniejszało się pogłowie trzody chlewnej, ceny żywca rosły, rosła też konkurencja. Tym niemniej spółka poprawiła w wielu aspektach wyniki, co należy uważać za niemały sukces.

Dla Zakładów Mięsnych Henryk Kania rok 2013 był, jak czytamy w liście prezesa, "bardzo udany". Wiele było niesprzyjających czynników, a jednak wyniki finansowe okazały się "rekordowe". Firma jest teraz "czołowym dostawcą wyrobów wędliniarskich do sieci super i hipermarketów oraz sklepów dyskontowych". Owszem, ona także zmierzyła się z rosnącymi cenami mięsa, ale zniwelowała wpływ tego czynnika w ten sposób, że "rozwijała sprzedaż w oparciu o nowoczesne kanały dystrybucji". Warto też odnotować, że twórca firmy – Henryk Kania – w roku 2013 zrezygnował z bycia jej prezesem i zaangażował się w nadzorowanie przedsiębiorstwa. Nowym prezesem jest Grzegorz Minczanowski.

Indykpol, tak w ujęciu jednostkowym, jak i skonsolidowanym, poprawił w 2013 roku rentowność. Z punktu widzenia firmy poprawiła się sytuacja na rynku kosztów surowca, tj. żywca drobiowego, ponieważ dobre zbiory zbóż miały pozytywny wpływ na produkcję pasz. Szefostwo Indykpolu jest dumne z wyników firmy Nutripol sp. z o.o., która należy do grupy kapitałowej i która działa właśnie na rynku pasz. W grudniu 2013 Indykpol podzielił biznes na dwie dywizje produkcyjno-sprzedażowe: surowcowo-mięsną i mięs przetworzonych. Celem tego jest optymalizacja kosztów, zwiększenie marży handlowej i poprawa wyników.

Ostatecznie widzimy, że wszystkie spółki, być może poza Indykpolem, skoncentrowanym na drobiu, będącym nieco innym rynkiem, odebrały rok 2013 jako trudny. Wszystkie jednak starały się jak mogły, by osłabić wpływ tych trudnych warunków – i zresztą to im się udało. Inwestorzy powinni zwrócić uwagę na to, że dość podobnie kształtuje się sytuacja na wykresach. Jeśli trendy spadkowe z ostatnich miesięcy zostaną przebite, to być może czeka nas nawet i kilka miesięcy wzrostów, co oczywiście będą weryfikować np. raporty kwartalne. Na razie jednak można mówić tylko o wstępnych odbiciach od minimów i wypada poczekać na potwierdzenie pierwszych sygnałów.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4815 gości