Windykacja wciąż radzi sobie dobrze?

- Utworzono: poniedziałek, 02, grudzień 2013 16:05

Po raz trzeci na tych łamach spojrzymy na branżę windykacyjną, patrząc na nią przez pryzmat tych spółek, których akcje notowane są na głównym parkiecie warszawskiej GPW.

W ostatnich latach dużo mówi się o rozwoju sektora windykacji należności. Z jednej strony jest to pochodną spowolnienia gospodarczego i związanej z nim sytuacji, w której wielu dłużników nie jest w stanie spłacić swych zobowiązań w terminie, z drugiej strony istotny jest sam fakt, że co do zasady zadłużamy się coraz częściej. Pewne znaczenie ma też to, że spółki windykacyjne oferują coraz szerszą gamę usług, w związku z czym wielu wierzycieli woli właśnie im powierzyć dochodzenie należności (albo nawet sprzedać wierzytelności), aby zaoszczędzić czas, wysiłek i nerwy.

Spółki, które weźmiemy pod lupę, to - podobnie jak w październiku i lipcu - Best, Cash Flow, Kredyt Inkaso, Kruk, Pragma Inkaso, P.R.E.S.C.O. oraz Vindexus.

Na początek przekonajmy się, czy posiadacze akcji tych spółek mogli na nich zarobić (licząc od początku roku).

Solidnie zyskały na wartości akcje spółki Best. Co prawda po 30 września straciły 4,5 proc., ale i tak sprzedaż w dniu wczorajszym (po cenie zamknięcia, bo takie bierzemy pod uwagę) dałaby zysk na poziomie ponad 31 proc.

Aprecjacja papierów Best to jednak nie wszystko: zauważmy, że akcje Kruka podrożały od początku roku niemal dwukrotnie (o 96 proc.), zaś walory Kredyt Inkaso o dwie trzecie. We wszystkich trzech przypadkach mamy przy tym do czynienia z wyraźnym trendem wzrostowym na każdym z wykresów. Od blisko roku rośnie także kurs papierów Vindexusa (przybyło im 56,5 proc.), jakkolwiek w ostatnich tygodniach mamy raczej fazę korekty i dochodzi już do testowania linii trendu (tej biegnącej od 24 czerwca).

Byki są natomiast w wyraźnej defensywie, jeśli chodzi o akcje Cash Flow, Pragma Inkaso i P.R.E.S.C.O. Na pierwszych dwóch wykresach mamy trend spadkowy (w przypadku Pragma Inkaso został niedawno potwierdzony odbiciem od linii). Na wykresie P.R.E.S.C.O. widzimy, że strona podażowa dąży do wyjścia z konsolidacji dołem przez przebicie poziomu 7 zł, do czego w zasadzie doszło.

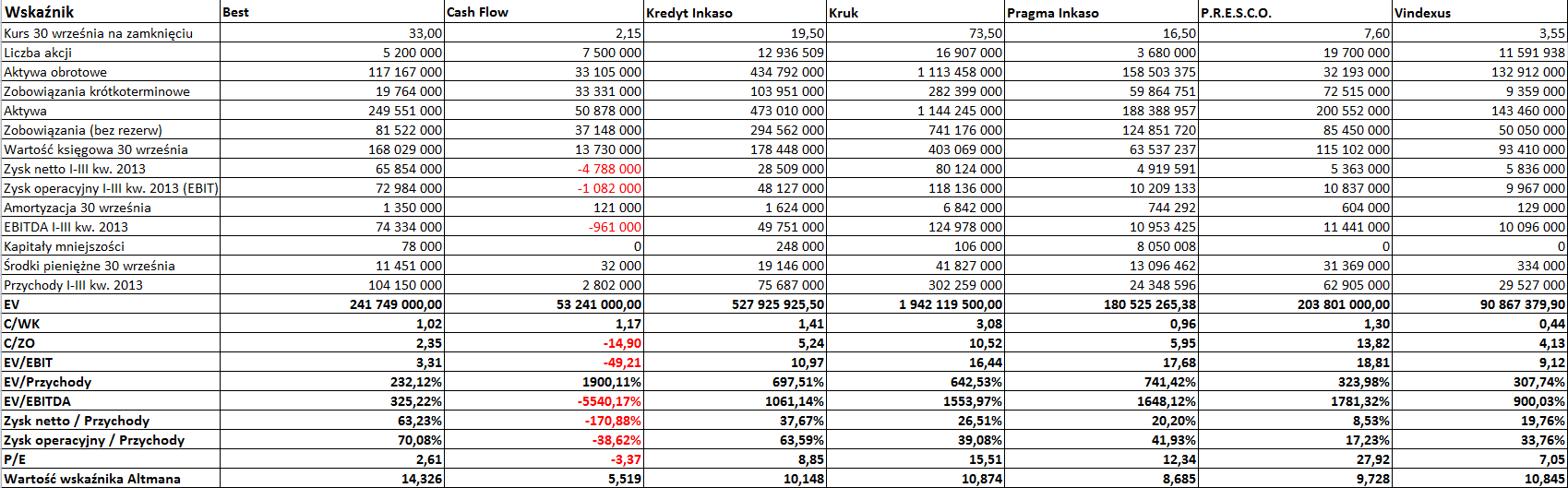

Poniżej prezentujemy podstawowe wyniki finansowe i wskaźniki dla badanych spółek - biorąc pod uwagę dane za trzy kwartały, skonsolidowane wszędzie tam, gdzie to możliwe. Należy mieć na uwadze, że Kredyt Inkaso ma przesunięty o kwartał rok obrotowy. Zaprezentowane sumy powstały w oparciu o dane z raportu półrocznego (za okres od 1 kwietnia do 30 września 2013) i ostatniego raportu rocznego (tam wzięliśmy pod uwagę wyniki za czwarty kwartał obrotowy, tj. od 1 stycznia do 31 marca 2013).

Jak widać, problematyczna jest kondycja firmy Cash Flow. Jej działalność przyniosła straty, przy czym trzeci kwartał nie ograniczył półrocznych, ale je pogłębił. Na przykład pod koniec czerwca strata netto wynosiła 3,052 mln zł, pod koniec września już 4,79 mln zł. Przychody wzrosły z 2,443 mln zł do 2,802 mln zł, a więc nieproporcjonalnie słabo. Firma ma zamiar dalej funkcjonować "pomimo zaistnienia okoliczności, które wskazują na zagrożenie kontynuowania działalności". Zarząd informował w raporcie kwartalnym, że rozważa emisję papierów wartościowych, a główny akcjonariusz poszukuje inwestora strategicznego. Przypomnijmy, że niemal 35 proc. akcji i głosów Cash Flow posiada cypryjski podmiot Tarisso Investments, zaś 27,49 proc. należy do Grzegorza Gniadego (prezesa).

Pozostałe firmy wypracowały zyski (netto, operacyjny i EBITDA). Przeciętna rentowność netto wszystkich siedmiu firm wyniosła 0,72 proc., gdyby jednak liczyć bez Cash Flow, to mielibyśmy 29,32 proc. W przypadku rentowności operacyjnej odpowiednie liczby to 32,43 proc. oraz 44,28 proc.

We wszystkich przypadkach ( bez Cash Flow) wyniki za trzy kwartały są wyższe od tych za sześć miesięcy. Zasadniczo rosły też rentowności - np. w przypadku P.R.E.S.C.O. po sześciu miesiącach mieliśmy 3,89 proc. (netto) i 11,86 proc. (operacyjna), pod koniec września było to już 8,53 proc. i 17,23 proc.

Największymi aktywami bez wątpienia dysponuje Kruk - mowa tu o kwocie grubo przekraczającej 1,1 mld zł. Aktywa Kredyt Inkaso to ponad 473 mln zł, najniższą kwotę widzimy w przypadku Cash Flow. Kruk posiadał też największe zasoby środków pieniężnych (prawie 41,83 mln zł). Bardzo skromną kwotą (raptem 334 tys. zł) dysponował Vindexus.

Wskaźnik Altmana (w wersji dla rynków wschodzących) nie sugerował, by którakolwiek z firm miała zbankrutować w niedalekiej perspektywie, jakkolwiek wartość dla Cash Flow była bliska granicznej (tj. 5,5 pkt) i zresztą obniżyła się od końca czerwca, co jest niepokojące.

Wskaźnik C/WK zachęcał do zakupu papierów Pragmy Inkaso i Vindexusa. W istocie jednak widzimy, że najsolidniejsze trendy wzrostowe obowiązują obecnie na wykresach Best, Kredyt Inkaso i Kruka.

J. Sobal

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3786 gości