Energa i trzej konkurenci

- Utworzono: czwartek, 21, listopad 2013 14:27

W kręgu analityków i inwestorów giełdowych dużo mówi się ostatnio o debiucie giełdowym firmy Energa. Nastąpi on najprawdopodobniej jeszcze w tym roku. W prospekcie emisyjnym cenę maksymalną akcji ustalono na poziomie 20 zł od sztuki. Zapisy dla inwestorów indywidualnych rozpoczęły się 19 listopada i potrwają do 2 grudnia (aczkolwiek te dla tzw. dużych inwestorów indywidualnych już się skończyły).

Inwestorzy instytucjonalni będą się natomiast zapisywać od 4 do 6 grudnia (rozpoczęło się już jednak budowanie księgi popytu). IPO obejmuje 34,18 proc. kapitału zakładowego Energi, tj. 141.522.067 akcji. Sprzedaje je Skarb Państwa, obecnie posiadający w kapitale przedsiębiorstwa udział wynoszący 84,18 proc.

W kontekście rychłego debiutu Energi warto przyjrzeć się tej spółce, a także trzem innym firmom, które mogą uchodzić za jej konkurencję, a które są już obecne na GPW. Mamy tu na myśli spółki Tauron, Enea i PGE (Polska Grupa Energetyczna). Ogółem mamy bowiem w Polsce cztery wielkie grupy energetyczne, które powstały w ramach programu konsolidacji realizowanego kilka lat temu przez rząd.

Grupy te zajmują się zarówno produkcją energii elektrycznej, jak i jej sprzedażą, przy czym np. Energa celuje w tym drugim aspekcie. Wszystkie cztery przedsiębiorstwa osiągają wielomiliardowe przychody roczne i zyski liczone w setkach milionów złotych.

O tym, jak będzie się zachowywać kurs akcji Energi, dowiemy się już niedługo, na razie natomiast możemy spojrzeć na wykresy Tauronu, Enei i PGE:

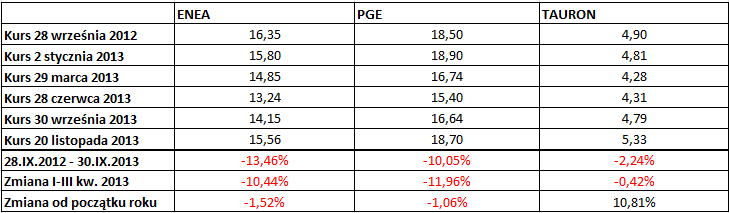

We wszystkich trzech przypadkach widzimy, że zasadniczo tendencja była od dawna spadkowa, ale w ostatnich miesiącach doszło do jej odwrócenia i walory powoli odrabiają straty. Szczególnie tyczy się to Tauronu i PGE. Spójrzmy zresztą na tabelę kursów:

Jeśli ktoś kupił walory którejkolwiek z firm pod koniec września 2012 i sprzedał rok później, to w przypadku Enei i PGE sporo stracił (odpowiednio 13,5 proc. oraz 10,05 proc.). Podobnie, jeśli zakupów dokonałby na samym początku roku. Akcje Tauronu też przynosiły straty. Z drugiej strony, można byłoby na nich zarobić, gdyby kupić je 2 stycznia i sprzedać wczoraj pod koniec sesji - zysk byłby na poziomie 10,81 proc. W przypadku Enei i PGE taka transakcja nie oznaczałaby wyjścia na plus, ale doszłoby do sporego ograniczenia straty (w porównaniu ze sprzedażą pod koniec trzeciego kwartału). W gruncie rzeczy opłaca się jeszcze trzymać walory wszystkich trzech spółek, albowiem na wykresach zasadniczo mamy wzrosty.

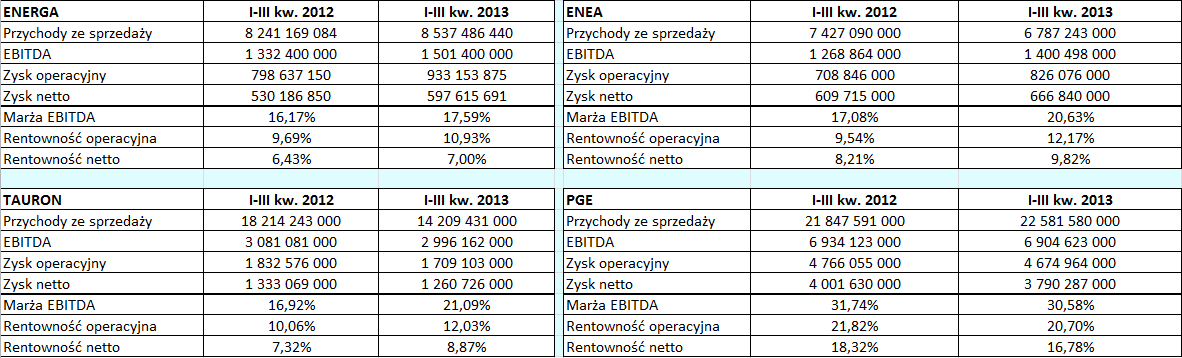

Spójrzmy na wyniki finansowe badanych przedsiębiorstw (za trzy kwartały tego roku):

Bezsprzecznie największe przychody skonsolidowane generuje PGE (wyższe niż 20 mld zł w ciągu dziewięciu miesięcy - tak było w tym roku i rok temu), na drugim miejscu mamy Tauron, później Energę, a wreszcie Eneę. W tym roku najwyższą rentowność operacyjną prezentowała jak dotąd PGE (20,70 proc.), najniższą zaś Energa (10,93 proc.), rok temu dziewięciomiesięczna marża operacyjna Enei (9,54 proc.) była niższa niż Energi (9,69 proc.).

Warto jednak mieć na uwadze także tendencje. Otóż w przypadku PGE wszystkie trzy rentowności, choć wysokie, to jednak spadły w ciągu roku, a w Enerdze - wzrosły (analogicznie w Tauronie i Enei).

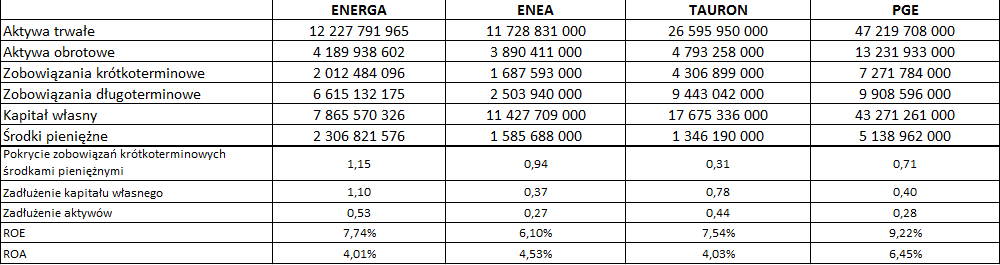

Przyjrzyjmy się danym bilansowym na dzień 30 września 2013 roku. Wskaźniki ROE i ROA obliczamy bazując na stanie aktywów i kapitału własnego z końca roku 2012.

Niewątpliwie największe aktywa posiada PGE (grubo ponad 60 mld zł), Enea i Energa są porównywalne (15,62 mld zł i 16,42 mld zł), Tauron znajduje się w środku stawki. Energa z powodzeniem była pod koniec września w stanie pokryć swe zobowiązania bieżące w oparciu o gotówkę, najniższy wynik w tej kategorii miał Tauron (0,31 pkt). Z drugiej strony, ogół zobowiązań Energi przekraczał kapitał własny (aczkolwiek nie w stopniu, który uzasadniałby poważniejszy niepokój). Poziom zadłużenia aktywów Energi był wyższy niż pozostałych firm, ale 0,53 pkt to nie jest dramatyczny wynik. Wskaźniki ROE i ROA najlepiej wypadły w przypadku PGE (9,22 proc. i 6,45 proc.), najsłabiej dla Energi i Tauronu. Średnia ROE dla wszystkich czterech spółek to 7,65 proc. (Energa więc ją zawyża), przeciętna wartość ROE natomiast 4,75 proc. (i tę Energa zaniża).

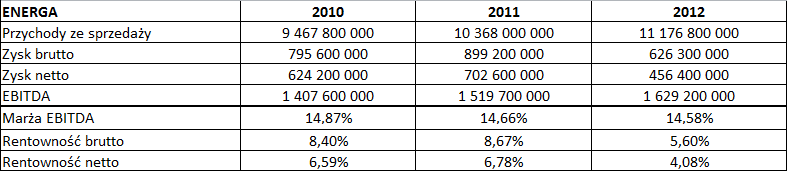

Jak Energa radziła sobie w minionych latach? Poniżej kilka podstawowych danych za okres 2010-2012:

Widzimy systematyczny wzrost przychodów, ale także (co prawda dość kosmetyczny) spadek marży EBITDA. W roku rentowność brutto była dość niska, podobnie jak rentowność netto. Przeciętna wartość tej ostatniej za trzy lata to 5,82 proc.

Najprawdopodobniej debiut Energi wzbudzi spore zainteresowanie. Wartość oferty może wynieść nawet powyżej 2,8 mld zł. Spółka sama w sobie nie jest może tak wyjątkowa jak PKP Cargo (niedawny debiutant), ale np. jest największym polskim producentem energii z odnawialnych źródeł, posiada 47 elektrowni wodnych, zaś z OZE pochodzi 18 proc. energii, którą firma generuje.

Adam Witczak

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4842 gości