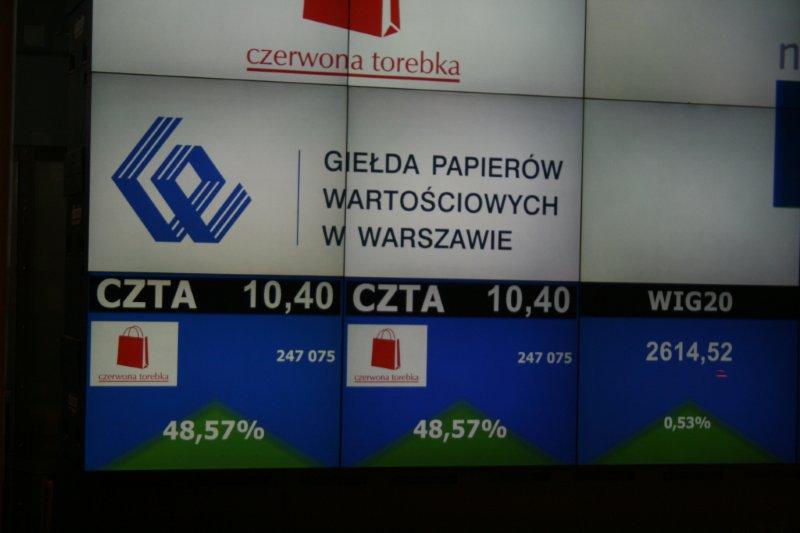

Dziś debiut Czerwonej Torebki

- Utworzono: piątek, 28, grudzień 2012 09:16

Dziś na głównym parkiecie warszawskiej GPW debiutuje Czerwona Torebka S.A. Jest to spółka zarządzająca siecią pasaży handlowych i usługowych „Czerwona Torebka”, funkcjonujących na obszarze całego kraju. Działalność tę firma realizuje, jak czytamy w prospekcie emisyjnym, „zarządzając majątkiem spółek komandytowo-akcyjnych, w ramach pełnienia funkcji Komplementariusza spółek, których jest pośrednim właścicielem”.

Pasaże funkcjonują w ten sposób, że udostępniają lokale najemcom, dla których korzyścią jest atrakcyjna lokalizacja, standaryzacja obiektów i marka Czerwonej Torebki. Z najemcami zawierane są umowy na czas określony, przy czym „wstępnie przyjmuje się, że przeciętny okres trwania umów wyniesie 5 lat”. 20 listopada, tj. w dniu zatwierdzenia prospektu, 24 obiekty (punkty Czerwonej Torebki) były już oddane do użytku, w przypadku 14 spółka dysponowała zezwoleniem na użytkowanie, 22 natomiast znajdowały się w budowie.

Zapisy dla inwestorów detalicznych na akcje Czerwonej Torebki S.A. przyjmowane były od 3 do 6 grudnia. Cena maksymalna walorów wynosiła 17,20 zł. Ostatecznie cena emisyjna ustalona została na poziomie 7 zł. Liczba oferowanych akcji została ostatecznie ustalona na 2.689.135 sztuk. O 9:19 akcje Czerwonej Torebki notowano po 9,30 zł, co oznacza wzrost o prawie 33 proc. w stosunku do kursu odniesienia.

Głównym akcjonariuszem Czerwonej Torebki, a także twórcą całego przedsięwzięcia, jest Mariusz Świtalski, który pod koniec lat 90-tych założył słynną spółkę Elektromis, później natomiast rozwijał projekty takie jak sieci sklepów Biedronka i Żabka. Z prospektu dowiadujemy się, że Mariusz Świtalski posiada (stan przez ofertą) ok. 75 proc. akcji (bezpośrednio lub przez kontrolowane podmioty), jedna czwarta należy natomiast do zarejestrowanego w Luksemburgu przedsiębiorstwa Forteam Investments S.a r.l. Założenie było takie, że po ofercie („w przypadku uplasowania wszystkich akcji serii D”) udział Świtalskiego spadnie do 56 proc., a udział Forteam do nieco mniej niż 19 proc.

W pierwszym półroczu roku 2012 skonsolidowane przychody wyniosły 37,74 mln zł (ponad 111 proc. analogicznej kwoty z roku 2011). Pozwoliło to wypracować 17,38 mln zł zysku z działalności operacyjnej (ponad dwa razy więcej niż po sześciu miesiącach roku ubiegłego), a także 13,23 mln zł zysku netto (185 proc. kwoty z 2011 roku).

30 czerwca 2012 roku kapitał własny Grupy opiewał na ponad 526 mln zł, zaś zobowiązania sięgały 133,4 mln zł, z czego ok. 27 proc. stanowiły krótkoterminowe. Grupa była też w posiadaniu 42 mln zł środków pieniężnych (względnie ich odpowiedników), wartość zgromadzonych zapasów przekraczała 143 mln zł, a należności z tytułu dostaw i usług wynosiły 6,6 mln zł.

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4690 gości