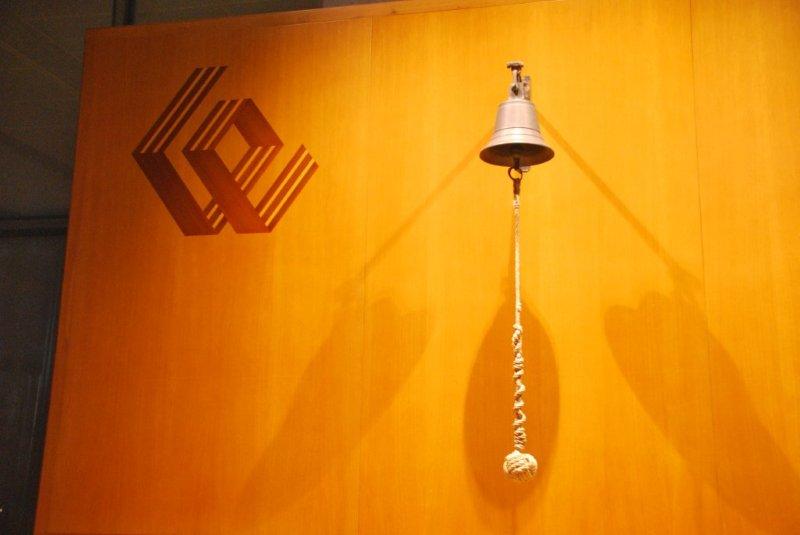

ZE PAK zasili szeregi spółek notowanych na GPW

- Utworzono: piątek, 19, październik 2012 13:54

Już niedługo inwestorzy będą świadkami kolejnego debiutu na głównym parkiecie warszawskiej Giełdy Papierów Wartościowych. Do grona spółek dołączy kolejny emitent z branży energetycznej. Czy rozgrzeje inwestorów?

Zespół Elektrowni Pątnów-Adamów-Konin S.A. to podmiot, którego historia sięga 1958 roku. Wtedy też powstały elektrownie w wyżej wymienionych trzech miejscowościach. W grudniu 1994 roku nastąpiło przekształcenie zespołu elektrowni w jednoosobową spółkę Skarbu Państwa o nazwie „Przedsiębiorstwo Państwowe ZE PAK”, a 5 lat później strategicznym inwestorem został Elektrim S.A. W 2005 roku elektrownie uzyskały koncesję na współspalanie biomasy i produkcję „zielonej energii”, a w kwietniu 2006 roku Pątnów, Konin oraz Adamów działały już z „Pozwoleniem Zintegrowanym” na produkcję energii elektrycznej i cieplnej.

Działalność Emitenta koncentruje się na wytwarzaniu energii elektrycznej. Spółka jest drugim największym producentem energii elektrycznej w Polsce pod względem ilości energii wytworzonej z węgla brunatnego. ZE PAK posiada również dwie własne kopalnie węgla brunatnego, które zaspokajają jej zapotrzebowanie na to paliwo. W efekcie jest to jedyny w Polsce wytwórca energii, który jest niezależny od zewnętrznych dostawców węgla brunatnego i rynkowych wahań ceny tego surowca.

Grupa Kapitałowa Spółki składa się z następujących podmiotów:

- PAK HOLDCO Sp. z o.o.,

- Elektrownia Pątnów II Sp. z o.o.,

- PAK SERWIS Sp. z o.o.,

- PAK INFRASTRUKTURA Sp. z o.o.,

- EL PAK Sp. z o.o.,

- PAK Centrum Usług Informatycznych Sp. z o.o.,

- PAK Centrum Badań Jakości Sp. z o.o.,

- PAK GÓRNICTWO Sp. z o.o.,

- PAK Kopalnia Węgla Brunatnego Konin S.A.,

- PAK Kopalnia Węgla Brunatnego Adamów S.A.,

- oraz podmiotów stowarzyszonych.

Opinie co do debiutu są różne. Z jednej strony znaleźć można analityków wierzących, że cena maksymalna jest na tyle atrakcyjna, iż w pierwszym notowaniu zobaczymy nawet 10 proc. wzrost, natomiast wielu twierdzi, że cena jest zbyt wygórowana i na większy zysk nie ma co liczyć (tym bardziej po niedawnym niezbyt udanym debiucie JSW). Krytyczne opinie odnoszą się również do samej Spółki. Zdaniem przedstawicieli CEE Bankwatch Network i innych organizacji pozarządowych jej atrakcyjność obniża m.in. to, że jest zbyt mała aby zasilić szereg WIG20, co zmniejsza zainteresowanie nią funduszy oraz to, że nie ma własnej sieci dystrybucji. Zarzuty dotyczą również niedoszacowania ryzyka wynikającego z wyczerpywania rezerw węgla brunatnego i spadającego wydobycia w kopalniach należących do Grupy. Spore zagrożenia dotyczą również otoczenia prawnego z racji faktu, iż rynek energii jest w dużym stopniu kontrolowany przez Państwo oraz przez regulacje unijne (głównie dotyczące emisji CO2). Co więcej elektrownie ZE PAK nie są obiektami szczególnie nowymi. Dość powiedzieć, że zostały zbudowane w latach 60, więc będą potrzebowały dużych nakładów inwestycyjnych po to, aby doprowadzić je co najmniej do jakości konkurencji (np. PGE S.A.).

A co z wynikami? Tutaj teoretycznie można doszukiwać się siły Spółki w przyszłości. Wszystko dzięki statystyce, która mówi, iż średnie zużycie energii elektrycznej na mieszkańca Polski to nieco ponad połowa średniej dla całej Unii Europejskiej. W 2011 roku ZE PAK osiągnęła niemal 317 mln zł zysku netto. Rok wcześniej było to 334, a w 2009 687 mln zł. W prospekcie emisyjnym podano również, że w pierwszym półroczu tego roku odnotowano 214,4 mln zł dodatniego wyniku netto. Spółka nie wypłacała dywidendy za lata 2009, 2010 i 2011.

W ramach IPO Skarb Państwa sprzeda wszystkie swoje udziały i spółka będzie kontrolowana przez prywatnego inwestora. Oferta publiczna ZE PAK obejmuje do 26.013.000 akcji serii A1. Od 15 do 25 proc. oferty skierowano do inwestorów indywidualnych. W wolnym obrocie na giełdzie znajdzie się 48,26 proc. akcji ZE PAK. Cena maksymalna w ofercie publicznej została ustalona na 33 zł. Wartość oferty może sięgnąć zatem prawie 860 mln zł. Debiut spółki na GPW nastąpić ma 30 października br.

Jak wygląda harmonogram oferty?:

10 października – rozpoczęcie budowania księgi popytu dla inwestorów instytucjonalnych;

11 października – początek przyjmowania zapisów dla inwestorów indywidualnych;

19 października – koniec przyjmowania zapisów dla inwestorów indywidualnych;

22 października – zakończenie przyjmowania zapisów inwestorów instytucjonalnych oraz ustalenie ostatecznej liczby akcji sprzedawanych.;

23 – 25 października – przyjmowanie zapisów inwestorów instytucjonalnych;

26 października – złożenie zlecenia sprzedaży akcji sprzedawanych na rzecz inwestorów indywidualnych za pośrednictwem systemu GPW oraz zapisanie akcji sprzedawanych na rachunkach papierów wartościowych inwestorów indywidualnych;

29 października – zapisanie akcji sprzedawanych na rachunkach papierów wartościowych inwestorów instytucjonalnych;

30 października lub zbliżony termin – debiut na GPW.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4106 gości