Momentum - mierząc impet

- Utworzono: sobota, 23, kwiecień 2016 21:21

Wskaźnik Momentum, służący do badania tzw. impetu cen akcji, jest jednym z najprostszych narzędzi analizy technicznej. Minimalnie bardziej skomplikowanym narzędziem jest ROC, czyli Rate Of Change.

Momentum ma w zamierzeniu sprawdzać, jakie jest tempo wzrostu lub spadku cen, zwłaszcza w czasie trendów. Podstawowy wzór, jaki jest tu wykorzystywany, ma bardzo prostą postać:

Momentum n-sesyjne w danym dniu to nic innego, jak po prostu różnica pomiędzy ceną (zamknięcia) z n-tego dnia oraz ceną zamknięcia sprzed k sesji. Im większe jest k, tym bardziej wygładzony jest wskaźnik i tym mniej daje sygnałów. Oczywiście, jak łatwo się domyślić, wady i zalety ma zarówno stosowanie niskich jak i wysokich wartości k. Zazwyczaj jednak rozważa się momentum z 10, 12 czy 14 dni.

Vn to w naszym wzorze cena z dnia, dla którego obliczamy wartość wskaźnika, natomiast Vn-k to dzień, z którym porównujemy. Różnica może być dodatnia, ujemna lub wynosić zero. W istocie często korzysta się z linii zera w ten sposób, że jeśli wskaźnik przebija ją od dołu, to jest to sygnał kupna (zwłaszcza, jeśli główny trend ma charakter wzrostowy). Analogicznie przebicie zera od góry jest sygnałem pro-sprzedażowym, szczególnie jeśli w cenach już zaczyna dominować tendencja spadkowa.

Można też - i często się to robi w programach - stosować linię sygnału, czyli linię samego Momentum, tyle że wygładzoną przy pomocy jakiejś średniej. Analogicznie zresztą postępuje się przy MACD czy POS. Wówczas linia sygnału pełni rolę taką jak linia zera - a więc np. jeśli Momentum przecina swój sygnał od dołu, to jest to zachęta do kupna, zapowiedź wzrostu cen. Dodatkowym potwierdzeniem jest sytuacja, w której także i sam sygnał zaczął już rosnąć, więc wyjściowy wskaźnik niejako go popędza, wyprzedza.

Pewne znaczenie ma także sam kierunek wskaźnika, a jeszcze bardziej liczą się ewentualne dywergencje. Chodzi o sytuacje, w których ceny na głównym wykresie zdają się jeszcze iść w określoną stronę (np. rosną), podczas gdy Momentum już zawraca, co ma znamionować wyczerpywanie się trendu.

Rozumowanie jest takie, że ceny rosną coraz wolniej, każdego dnia zwyżka jest coraz skromniejsza, a to interpretuje się jako wytracanie "impetu" przez trend. W domyśle: inwestorzy coraz mniej chętnie i coraz ostrożniej podbijają ceny, a zatem niedługo nadejdzie sesja podczas której w ogóle się na to nie odważą. Możemy z wyprzedzeniem zaufać dywergencji, możemy też poczekać do owej sesji – gdy MTM przetnie od góry poziom zera lub linię sygnału.

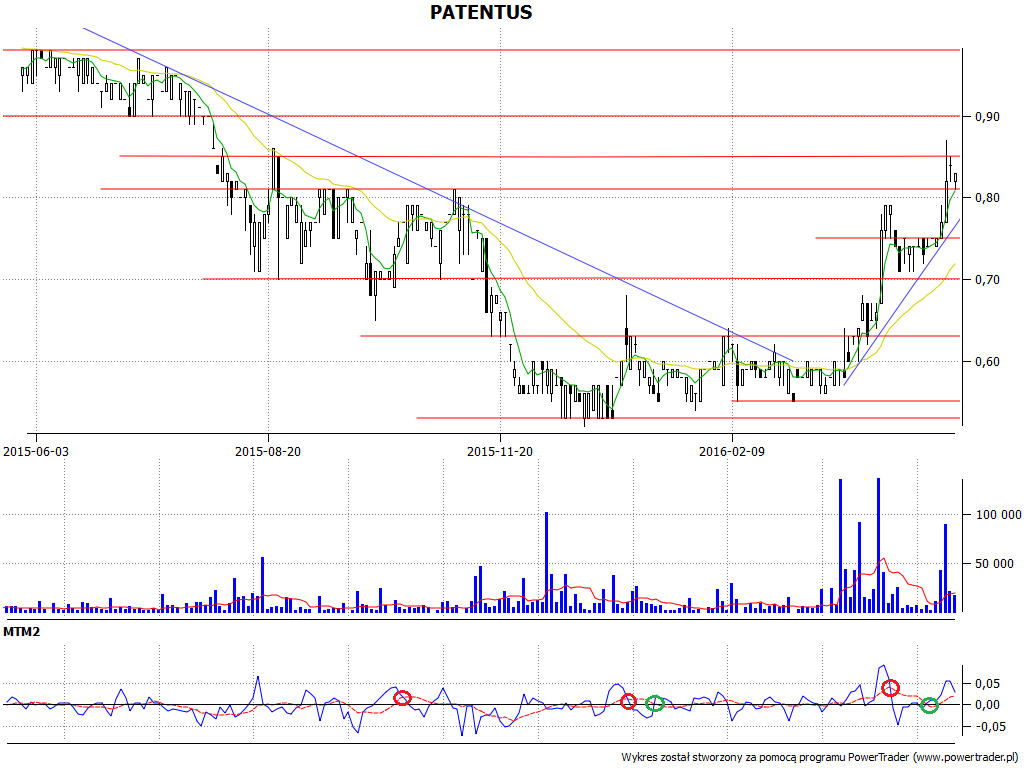

Poniżej widzimy cztery przykłady wykresów zaopatrzonych w Momentum. Pochodzą one z popularnego, polskiego programu Power Trader, który oferuje wskaźnik impetu w dwóch, nieznacznie się różniących wersjach MTM1 i MTM2. Zaznaczyliśmy niektóre sygnały kupna (na zielono) i sprzedaży (na czerwono), przy czym naszym kryterium było jedynie przecinanie linii sygnału (aczkolwiek wybraliśmy tylko część z takich wypadków).

Na wykresach Simple i Grajewa dodatkowo użyliśmy także, dla celów porównawczych, innych oscylatorów - odpowiednio STS i POS. Ten drugi jest, jak widać, dość podobny do Momentum, ale ten pierwszy liczony jest zupełnie inaczej i generuje inny przebieg, dając zresztą mniej sygnałów (a za to bardziej konkretne).

Wskaźnik ROC to niewielka modyfikacja zwykłego MTM. Tym razem różnica cen jest dodatkowo przyrównana do ceny, którą odejmujemy, tj. ceny sprzed k sesji. Wzór wygląda więc tak:

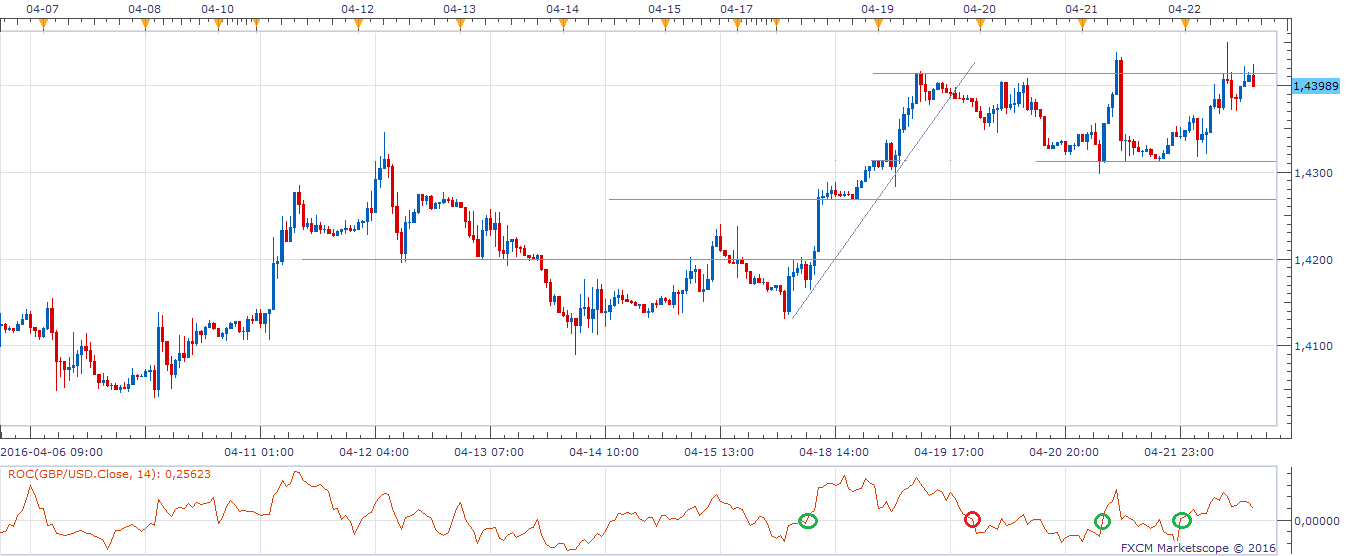

Wygląd ROC (tj. wykres tego wskaźnika) nie odbiega znacząco od zwykłego Momentum. Cztery przykłady widzimy poniżej - bazowe wykresy dotyczą akcji i par walutowych z rynku forex.

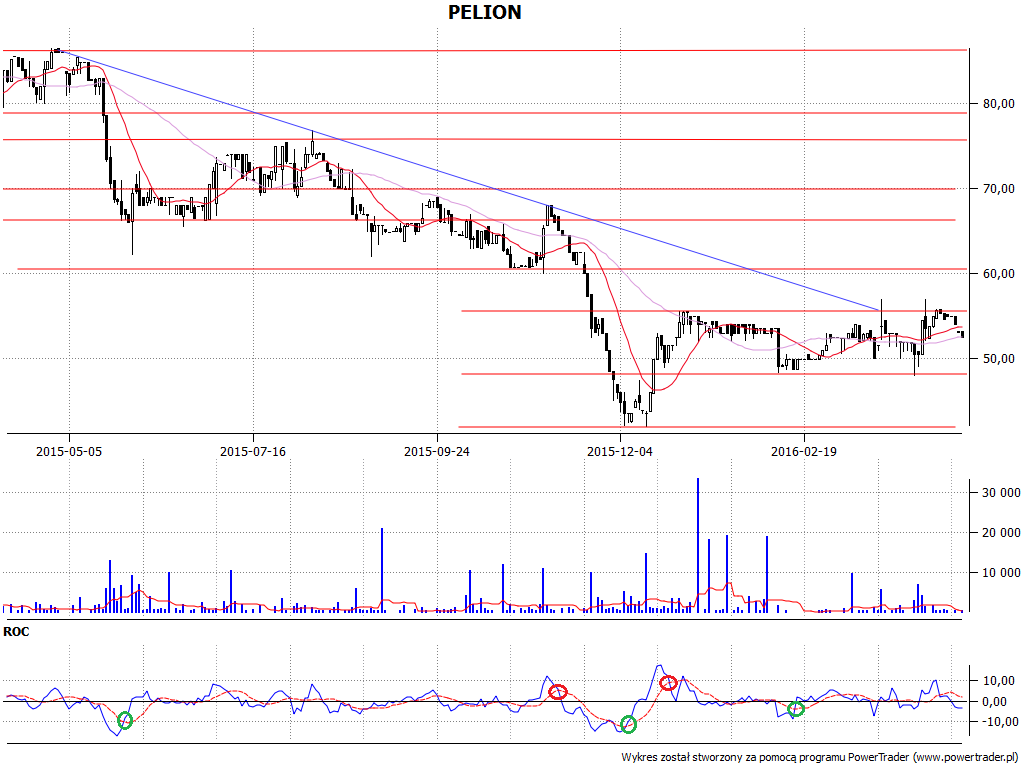

Tym razem skorzystaliśmy nie tylko z Power Tradera, ale także - czy nawet przede wszystkim - z programu Marketscope przy platformie FXCM. Znów widzimy rozmaite sygnały, z których część zaznaczyliśmy. Niewątpliwie niektóre są bardzo trafne (np. pod wykresem Pelionu mamy zachętę do sprzedaży w listopadzie 2015 i następnie mocną zachętę do kupowania w grudniu), inne bywają nieco zwodnicze.

ROC można albo wyposażać w linię sygnału, albo interesować się po prostu przebijaniem linii zerowej. Obie metody widzimy na powyższych ilustracjach. Niektórzy rozważają też, podobnie jak przy RSI czy %R, poziomy wykupienia i wyprzedania. Zazwyczaj w takiej metodzie chodzi o sprawdzenie, czy ROC przebił od dołu 20 proc. swego możliwego zasięgu po stronie dodatniej - lub czy zszedł poniżej -20 proc. po stronie ujemnej (granica może być jednak inna niż 20 proc.).

Na koniec wypada powtórzyć to, co mówiliśmy już wiele razy: żaden techniczny indicator sam w sobie nie jest panaceum na wszystko. W szczególności tak proste narzędzia jak MTM i ROC warto łączyć np. z badaniem średnich ruchomych, analizą wolumenu czy po prostu z analizą fundamentalną, a więc przeglądem sytuacji finansowej i pozycji rynkowej spółek tudzież wszystkiego tego, co dzieje się w zarządzie, wśród głównych akcjonariuszy itd.

B. Garga

BIBLIOGRAFIA:

M. Czekała, "Analiza fundamentalna i techniczna", Wydawnictwo Akademii Ekonomicznej im. Oskara Langego we Wrocławiu 1997

J. J. Murphy, "Analiza techniczna rynków finansowych", WIG PRESS 1999

M. Etzkorn, "Oscylatory", Wig Press 1999.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 5211 gości