Uwzględnianie wolumenu

- Utworzono: środa, 15, kwiecień 2015 09:55

Analitycy techniczni opracowali, jak wiadomo, sporą liczbę różnego rodzaju narzędzi, które mają w założeniu oczyszczać wykres kursu papierów wartościowych z niepotrzebnych danych tudzież generować sygnały kupna i sprzedaży, zapowiadać powstawanie lub wygasanie trendów etc. Dużą grupę tworzą rozmaite średnie (SMA, EMA), poza tym dysponujemy też oscylatorami (%R, ULT, STS) i bardziej złożonymi technikami (Ichimoku czy kompleksowe teorie opisujące zachowanie rynku przy pomocy fal).

Część analityków bierze pod uwagę także wolumen, czyli liczbę akcji danego podmiotu, jaką wymieniono podczas określonej sesji. Nierzadko zupełnie zapominamy o tym komponencie wykresu, biorąc pod uwagę tylko ceny. Ale przecież nawet prosta refleksja, jeszcze bez żadnych wzorów czy nowych narzędzi, mówi nam, że wolumen powinien mieć pewne znaczenie. Sesja, w czasie której kurs zmienił się dość znacznie, ale przy niewielkim zainteresowaniu papierem, zdaje się być "rodzynkiem", wyjątkiem, zjawiskiem niepewnym. Z drugiej strony, jeśli np. systematycznemu wzrostowi cen towarzyszy narastanie wolumenu, to mamy gwarancję, że rynek autentycznie przyjmuje taką, a nie inną politykę. Można też mniemać, że jeśli ceny jeszcze rosną, ale wolumen już maleje – to też jest to jakiś sygnał (część graczy wycofuje się z rynku, za chwilę nie starczy zaangażowania do dalszego prowadzenia hossy).

Na takich mniej więcej rozważaniach oparte są rozmaite wskaźniki, wykorzystujące wolumen. Bardzo prostym narzędziem jest tu OBV (On Balance Volume), opracowany już w roku 1963 przez znanego inwestora Josepha Granville'a. Wskaźnik ten opisywaliśmy już na naszych łamach, przypomnijmy fragment tej deskrypcji: Sposób obliczania jest bardzo prosty: do poprzedniej wartości OBV (zwykle jako pierwszą przyjmuje się jakąś dużą liczbę dodatnią) dodajemy: wartość wolumenu, jeśli dzisiejsza cena zamknięcia była wyższa od poprzedniej (wczorajszej), wartość wolumenu z przeciwnym znakiem (czyli wykonujemy odejmowanie), jeśli zależność była odwrotna – lub zero, jeśli poziomy zamknięcia dziś i wczoraj były sobie równe. Rozumowanie jest następujące: zasadniczo powinno być tak, że wyraźnemu trendowi towarzyszy równoczesny wzrost obrotów – coraz więcej graczy, obracających coraz większą ilością akcji, przyłącza się bowiem do masowych zakupów (lub masowej wyprzedaży). Z tego powodu rozbieżność między trendem cen a linią OBV (tj. dywergencja) obrazować ma rychłą zmianę tendencji.

Wolumenem bardzo mocno zajmował się też analityk Richard W. Arms. W istocie napisał o tym kilka książek, niektóre dostępne są też od dawna w języku polskim.

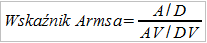

Podstawowe narzędzie to wskaźnik Armsa. Odnosi się on nie do pojedynczego waloru, przynajmniej nie bezpośrednio – ale do całego rynku:

A – to liczba akcji, których cena wzrosła podczas sesji. D to liczba papierów, które potaniały. Należy właściwie rozumieć te pojęcia – można rzec, że chodzi tu o liczbę spółek, których instrumenty zmieniły w określony sposób cenę. Dosłowna "liczba akcji", tj. wolumen, uwzględniana jest w kolejnych dwóch oznaczenia: AV to wolumen papierów, których kurs podwyższono, DV dotyczy natomiast tych, które przeceniono.

Wartości niższe od 1 pkt obrazują rynek byka, a więc wzrostowy. Może być tak wtedy, gdy akcji drożejących jest więcej niż taniejących, a poza tym ich wolumen jest większy – i to większy niż proporcjonalnie "powinien" przypadać.

Poziomy niższe od 1 pkt to rynek niedźwiedzia, na którym można spodziewać się spadków. Co ciekawe, sytuacja ta może zdarzyć się także wtedy, gdy w przewadze liczebnej są spółki, których papiery zyskują na wartości, a nawet, gdy równocześnie wolumen akcji drożejących jest większy niż wolumen tracących na wartości. Otóż wystarczy, że wolumen papierów wzrostowych nie będzie wystarczająco duży, tj. proporcje zostaną zachwiane. Wtedy wartość wskaźnika wykroczy ponad 1 pkt, a to już sygnał pesymistyczny.

Ściślej rzecz ujmując, Arms sugeruje – na podstawie swoich badań – że poziom 1 pkt to zupełna równowaga, wartości od 0,75 pkt do 1,15 pkt to obszar normy, około 70 proc. czasu rynkowego, a poziomy poniżej 0,50 pkt lub powyżej 1,75 pkt to zupełna skrajność.

Richard Arms nie poprzestał na tym wskaźniku. Kolejny jego wynalazek to wykresy typu equivolume. Tym razem zajmujemy się już nie całym rynkiem, a konkretną spółką – i tym, jak w danym okresie zmieniały się ceny jej papierów oraz wolumen. Koncepcja po części przypomina wykres świecowy (ten jednak oczywiście nie uwzględnia wolumenu, a z kolei equivolume nie musi mówić, czy sesja była spadkowa czy wzrostowa).

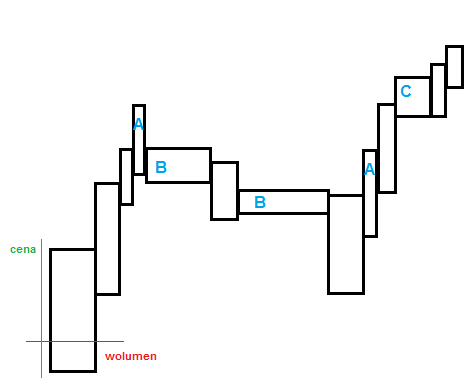

Rzecz najlepiej przedstawi nam obrazek, który skomentujemy:

Tak – w uproszczeniu – może wyglądać wykres equivolume dla hipotetycznej spółki. Na osi poziomej nie jest odłożony czas, przynajmniej nie w normalny sposób – jakkolwiek każdy kolejny prostokąt to następny dzień (sesja). Widzimy jednak, że dolna krawędź prostokąta to minimum cenowe z dnia, górna – to maksimum, natomiast szerokość to wielkość wolumenu. Dla przykładu, prostokąty oznaczone literką A to sesje, w czasie których zmiana kursu była dość duża, ale przy skromnym wolumenie. Prostokąty oznaczone jako B oddają sytuację, w której co prawda obrócono dużą liczbą akcji, ale zmiana ceny była ostatecznie nieznaczna. Prostokąt C to nieomal kwadrat – według Armsa może to oznaczać, że dalszy wzrost będzie trudny.

Teoria Armsa jest poświęcona interpretacji tych prostokątów. Pokazują nam one bowiem, czy osiąganie zmian cenowych było trudne czy łatwe podczas danej sesji. Dla przykładu, mały wolumen i duży ruch cen to oznaka, że wysiłek akcjonariuszy jest niewielki. Jeśli natomiast wymienia się znaczną pulę akcji, ale ceny już niezbyt rosną, to może to sygnalizować, że rynek zawróci w drugą stronę.

Arms rzecz jasna ubarwił i wzbogacił swoją teorię. Wprowadził np. wskaźnik EOM (Ease of Movement), opisujący to, o czym pisaliśmy wyżej, czyli "łatwość ruchu". Otóż na początek wyliczany jest tzw. współczynnik prostokąta. Dzieli się szerokość prostokąta, wyrażoną w jakichś jednostkach, przez jego wysokość. Przykładowo, jeśli wolumen był niewielki (1), ale zmiana ceny duża (rzędu 4 jednostek), to wartość współczynnika wyniesie 0,25 pkt. W sytuacji, gdy przy szerokim wolumenie (np. 3,5) ceny zmieniły się nieznacznie (o 1 jednostkę), to będziemy mieć 3,5 pkt. Naturalnie ten sam wynik dostaniemy dla wartości 7 i 2, które w sumie dają inny prostokąt, ale o takich samych proporcjach.

Następnie wylicza się punkt środkowy prostokąta – dzieląc po prostu przez 2 sumę minimalnej i maksymalnej ceny. Kolejny krok to ruch pomiędzy punktami środkowymi dwóch sąsiadujących ze sobą prostokątów – czyli po prostu różnica między ich wartościami.

I wreszcie wyliczamy EOM: jako iloraz ruchu między punktami środkowymi oraz współczynnika prostokąta. Arms pisze (co w sumie jest oczywiste, ale posłużmy się cytatem), że "łatwość ruchu zmienia się wprost proporcjonalnie do zmian ruchu między punktami środkowymi i odwrotnie proporcjonalnie do zmian współczynnika prostokąta". Wartość EOM nanosi się oczywiście na wykres, który można dodatkowo wygładzać np. przy pomocy średniej arytmetycznej – i zazwyczaj się to robi, aby wartości były mniej chaotyczne. EOM pokazuje nam, czy łatwo jest w danym momencie lub okresie o zmianę kursu papierów. Podstawowa interpretacja to traktowanie wyjścia ponad poziom zerowy jako sygnału kupna, a powrotu do wartości ujemnych – jako sygnału sprzedaży. Zwykle korzysta się tu z wygładzonego wykresu EOM.

Arms wprowadził także VAMA – tj. średnią kroczącą, która uwzględnia wolumen (Volume Adjusted Moving Average). Zakłada się tu, że dni (sesje), w których wolumen był znaczny (prostokąty były szersze), mają większy wpływ na średnią niż sesje cechujące się niewielką liczbą wymienionych akcji. To, jakie konkretnie proporcje można lub należy wybierać, Arms omawia w swoich pracach. Podstawową metodą posługiwania się VAMA jest – podobnie jak w przypadku średnich SMA czy EMA o różnych parametrach – obserwowanie punktów przecięcia się wykresów średnich.

Adam Witczak

BIBLIOGRAFIA:

R. Arms, "Znaczenie wolumenu", WIG Press 1997

J. J. Murphy, "Analiza techniczna rynków terminowych", WIG Press 1999

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 6593 gości