Tworzywa sztuczne pod lupą TMAI

- Utworzono: środa, 21, grudzień 2016 22:32

Przed nami siedem przedsiębiorstw z głównego rynku GPW, których wspólną cechą jest to, że funkcjonują w segmencie określanym jako przemysł tworzyw sztucznych.

Jak to zwykle bywa, nasz dobór firm jest nieco arbitralny. Na przykład pomijamy Izo-Blok i Suwary, ponieważ spółki te mają rok obrotowy liczony w sposób niekonwencjonalny, tj. przesunięty względem kalendarzowego.

Z drugiej strony, uwzględniliśmy spółkę Novita, która też przecież bazuje na tworzywach sztucznych, traktując je jako bazę do produkcji rozmaitych tkanin syntetycznych. Trzeba mieć jednak na względzie, że Novita w roku 2015, a także przez dużą część roku 2016 była częścią Lentexu, tak więc wyniki obu tych przedsiębiorstw (jeśli w Lentexie bierzemy dane skonsolidowane, a tak czynimy) nie są w pełni niezależne od siebie.

Nasi bohaterowie to zatem: ERG, Ergis, Gekoplast, Lentex, Novita, Plast-Box i Radpol. Siedem biznesów, które w rozmaity sposób mają do czynienia z tworzywami sztucznymi. Wszędzie tam, gdzie to możliwe, będziemy brać pod uwagę wyniki skonsolidowane.

Zastosujemy metodologię TMAI - tj. taksonomicznej miary atrakcyjności inwestycji. Koncepcja tego miernika jest następująca: w pierwszym kroku każdej spółce przypisujemy wektor wskaźników bilansowych opisujących ją w danym okresie. U nas okresy są dwa (I - III kw. 2015, I - III kw. 2016), a wskaźników jest osiem:

- rentowność netto

- rentowność operacyjna

- ROE

- ROA

- płynność bieżąca

- wypłacalność natychmiastowa

- złota reguła bilansowa

- ogólne zadłużenie

W drugim ruchu porównujemy otrzymany wektor z wzorcem. Wzorzec to wektor odnoszący się do hipotetycznej, najlepszej spółki. Jego współrzędne to najlepsze wartości odpowiednich wskaźników - tj. maksimum po spółkach ze wszystkich badanych okresów. Tak więc w naszym przypadku rozważamy najlepsze wartości z 14 wektorów (7 spółek, każda po dwa okresy). Dodajmy, że mówiąc o najlepszych wartościach wskaźników mamy na myśli najwyższe. Wyjątkiem jest poziom zadłużenia, który powinien być jak najniższy - dlatego bierzemy odwrotność faktycznego wyniku. Ujęcie to (branie maksimów) jest uproszczone, niemniej nie będziemy go tu komplikować.

Następne kroki to kwestie normalizacji zmiennych i inne operacje matematyczne. Ostatecznie dostaje się wynik w zakresie [0, 1] - im jest wyższy, tym lepiej. Rezultat ów jest w pewnym sensie odwrotnością odległości do wektora - tj. im wyższą ma wartość, tym firma jest bliżej wzorca. Odległość liczona była euklidesową, aczkolwiek istnieją bardziej złożone metody (np. można skorzystać z odległości Mahalanobisa).

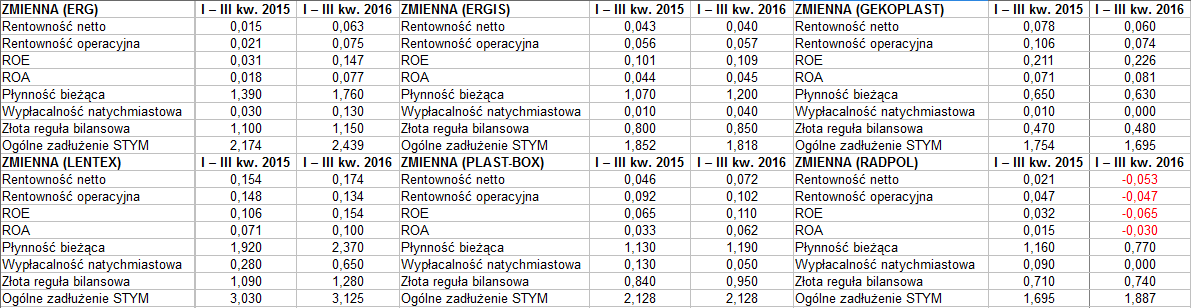

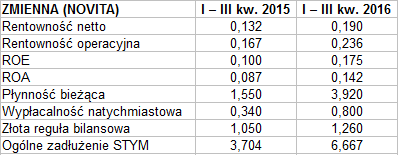

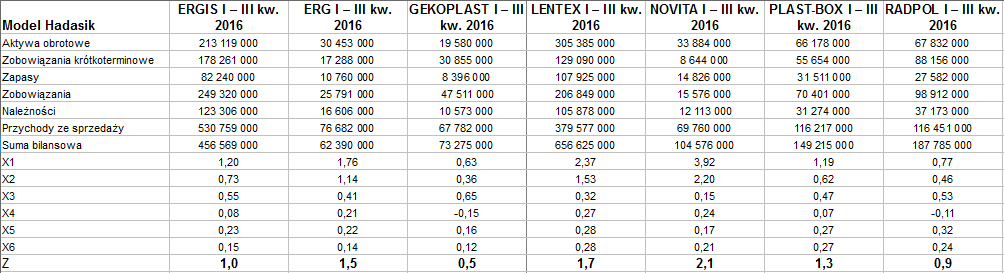

Prześledźmy więc kroki, o których była mowa. Tutaj są nasze wektory - dla wszystkich spółek:

Widzimy np., że najwyższą rentowność netto w okresie I - III kw. 2016 wygenerowała Novita - było to 19 proc. Marża operacyjna tej spółki to aż 23,6 proc. Zaraz po Novicie mamy Lentex jako grupę: 17,4 proc. na czysto i 13,4 proc. EBIT.

Najsłabsze wyniki dostrzegamy (jeżeli mowa o marżach) w Radpolu - operacyjnie -4,7 proc., netto -5,3 proc. To zresztą jedyny przypadek zejścia w tym roku na straty.

Kto zachowuje złotą regułę bilansową, tj. pokrycie aktywów trwałych kapitałem własnym? Pod koniec września 2016 były to ERG, Lentex, Novita i Radpol, nieznacznie odbiegał Plast-Box.

Największe zadłużenie prezentuje Gekoplast - odwrócony wskaźnik jest najniższy (1,69 pkt), prawdziwy to blisko 59 proc. Mimo wszystko trudno nazwać to poziomem tragicznie wysokim. Najniższe zadłużenie zanotowała Novita (15 proc.), drugie miejsce to Lentex (32 proc.).

Płynność bieżąca może niepokoić w Gekoplaście (0,63 pkt) i Radpolu (0,77 pkt). Otóż aktywa obrotowe nie pokrywają tam zobowiązań krótkoterminowych, to nie jest dobry stan rzeczy. Do tego obie firmy mają bardzo niskie pokrycie tychże zobowiązań gotówką.

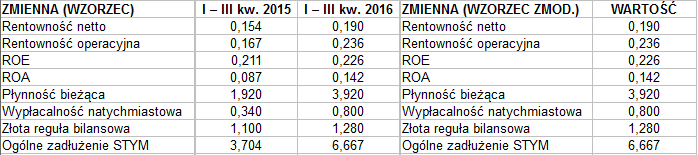

Drugi krok to budowa wektora wzorcowego. Najpierw bierzemy maksima z każdego wskaźnika za danych okres, następnie wybieramy maksima po okresach. Otrzymujemy wzorzec zmodyfikowany, tj. końcowy, który będzie nas interesować.

Jak widać, nasza hipotetyczna wzorcowa spółka ma np. 80-procentową wypłacalność natychmiastową, wskaźnik płynności bieżącej na poziomie 3,92 pkt oraz rentowność netto 19 proc. Już teraz widać, że duża część owych 'idealnych wartości' to de facto wyniki firmy Novita.

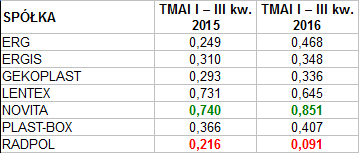

Pomijamy prezentację dalszych obliczeń, tj. standaryzację zmiennych itd. Prezentujemy natomiast finalny rezultat. To właśnie TMAI:

Skrajne wartości chyba nie zaskakują, jeśli brać pod uwagę nasze intuicje. Oto Novita jest najbliżej wzorca, mając tak rok temu jak i teraz najwyższe wartości (0,74 pkt w I - III kw. 2015 oraz 0,85 pkt rok później). Podobnie prezentuje się Lentex (wyniki 0,73 pkt i 0,64 pkt). Dodajmy, że gdybyśmy w obliczeniach pominęli Novitę i brali tylko 6 podmiotów, to Lentex wygrałby w obu badanych okresach.

Najniższe poziomy osiągnął Radpol - w tym roku to już tylko 0,091 pkt. Rzeczywiście, firma ta zakończyła trzy trymestry na minusie, ma niską wypłacalnoć bieżącą, nie zachowuje złotej reguły, ma niewielką płynność bieżącą, przedstawiła za 9 miesięcy ujemne ROA i ROE. Odwrotnie Novita i Lentex. Ich wskaźniki bilansowe są generalnie bardzo pozytywne (przedsiębiorstwa te posiadają sporo gotówki, mają niskie zadłużenie, kapitał własny wysoki w stosunku do aktywów trwałych, spore marże EBIT i netto).

Pozostałe firmy są pomiędzy tymi skrajnościami. Ogólnie rzecz biorąc, wskaźnik wzrósł przez rok w spółkach ERG, Ergis, Gekoplast, Novita i Plast-Box. Spadł, co ciekawe, w Lentexie (oraz oczywiście w Radpolu). Gdyby pominąć Novitę, wynik Lentexu byłby w tym roku lepszy niż przed rokiem.

Zastosujemy jeszcze jedno narzędzie - przy okazji czytelnik zobaczy część danych finansowych badanych przedsiębiorstw. Metodą będzie ekonometryczny model autorstwa D. Hadasik. Jest to funkcja dyskryminacyjna służąca do predykcji bankructwa. Narzędzie to bazuje, podobnie jak TMAI, na analizie wskaźnikowej - ale różni się w jednym bardzo istotnym aspekcie. Otóż wartości TMAI zmieniają się przy modyfikacjach składu portfela, ponieważ hipotetyczny wektor wzorcowy zależy od tego, jakie spółki uwzględniliśmy, a do tego w dalszych wzorach (np. na odchylenie standardowe) znaczenie ma również liczba podmiotów. Funkcja dyskryminacyjna odnosi się tylko do danej spółki, reszta portfela nie ma na nią wpływu.

Wzór funkcji D. Hadasik wygląda tak:

Z = 2,363 + 0,365*X1 – 0,766*X2 – 2,404*X3 + 1,591*X4 + 0,002*X5 – 0,013*X6

X1 = aktywa bieżące / zobowiązania bieżące

X2 = aktywa bieżące bez zapasów / zobowiązania bieżące

X3 = zobowiązania ogółem / aktywa ogółem

X4 = (aktywa bieżące – zobowiązania krótkoterminowe) / suma bilansowa

X5 = należności / przychody ze sprzedaży

X6 = zapasy / przychody ze sprzedaży

Wartości ujemne (a ściślej: te poniżej -0,3743 pkt) zapowiadać mają bankructwo badanego przedsiębiorstwa.

Oto wartości za rok bieżący (tj. za trzy pierwsze kwartały):

Jak widać, wszystkie finalne wartości są dodatnie. Tyczy się to również Radpolu i Gekoplastu. Oczywiście można mieć na uwadze, że model Hadasik nie uwzględnia niektórych istotnych czynników, jak choćby zyski i straty (EBIT, netto etc.). Mimo tego obie firmy mają, co znów jest zgodne z intuicją, najniższe wartości funkcji Z. Novita ma wartość najwyższą (2,1 pkt), dobrze stoi też Lentex jako grupa (1,7 pkt).

B. Garga

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4551 gości