Eurotel – to, co na plus i to, co na minus

- Utworzono: wtorek, 10, czerwiec 2014 10:18

Spojrzymy dziś na to, jak kształtowały się rezultaty finansowe przedsiębiorstwa Eurotel w pierwszym kwartale bieżacego roku. Należy zatem na samym początku przypomnieć czytelnikom, jakiego typu działalność prowadzi firma.

Otóż Eurotel prowadzi sieć salonów sprzedaży, w ramach których współpracuje z operatorami komórkowymi T-Mobile i Play. Poza tym spółka posiada też sklep internetowy Mobile2.pl, w nim zaś kupić możemy rozmaite urządzenia i akcesoria telekomunikacyjne (telefony, słuchawki etc.).

Firma przewodzi grupie kapitałowej, ostatnio należały do niej dwa podmioty zależne: Viamind sp. z o.o. oraz Media System sp. z o.o. Prezesem zarządu Eurotelu jest Krzysztof Stepokura, zarazem posiadający 30,18 proc. akcji i głosów na WZ. Wicprzewodniczący rady nadzorczej Jacek Foltarz ma 26,78 proc., wiceprezes zarządu Tomasz Basiński 3,49 proc. Poza tym w spółkę inwestują Allianz FIO (7,16 proc.) i PKO TFI (5,57 proc.).

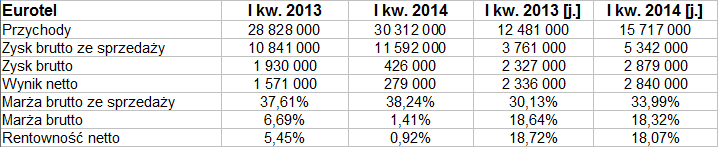

Poniżej mamy skonsolidowane i jednostkowe rezultaty tak ze stycznia, lutego i marca 2014, jak i z analogicznego okresu roku 2013:

Przychody skonsolidowane z pierwszego kwartału 2014 to 30,31 mln zł, czyli 105,15 proc. kwoty notowanej w analogicznym okresie roku ubiegłego. Ten wzrost powinien cieszyć, ale trzeba mieć na uwadze, że nie towarzyszył mu wzrost na każdej pozycji zysków. Owszem, sam zysk brutto na sprzedaży się zwiększył (a odpowiednia marża podniosła się z 37,61 proc. do 38,24 proc.), ale już wyniki brutto i netto były stosunkowo niskie. W szczególności rentowność netto obniżyła się z 5,45 proc. do 0,92 proc.

Co ciekawe, w ujęciu jednostkowym nie można mówić o tak spektakularnych obniżkach – marża brutto spadła jedynie z 18,64 proc. do 18,32 proc., netto z 18,72 proc. do 18,07 proc. Spółka dominująca wygenerowała około połowę wartości przychodów grupy kapitałowej.

Z raportu kwartalnego mogliśmy się m.in. dowiedzieć, że w omawianym okresie "przeprowadzono integrację zakupionej koniec 2013 roku sieci salonów APR ze sprzętem Apple w strukturach iDream". Kupiono cztery takie salony, wcześniej posiadano już dwa, a poza tym w pierwszym kwartale otwarto jeszcze jeden. Godne uwagi jest to, że ów segment iDream generował już w początku bieżącego roku dodatnią rentowność – "a jego wpływ na przychody spółki był znaczący".

Ogólny spadek przychodów można poniekąd usprawiedliwić – otóż pierwszy kwartał roku 2013 był czasem nietypowo wysokiej bazy dla firmy Viamind, która ostatnio powróciła już do bardziej standardowych poziomów.

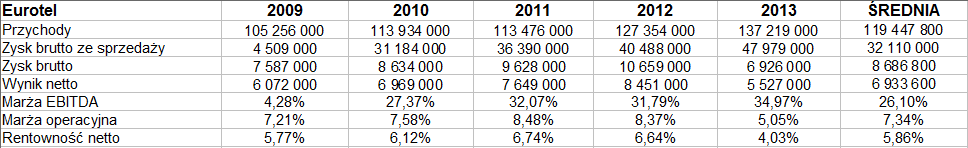

Spójrzmy na wyniki skonsolidowane z lat 2009 – 2013, a także (dodatkowo) na pozycje bilansowe z końca marca 2014:

Średnie przychody roczne grupy kapitałowej to 119,5 mln zł, przy czym z roku na rok są coraz wyższe, np. w 2009 było to tylko 105,26 mln zł, w 2013 już 137,22 mln zł. Rentowność netto to zwykle kilka procent, średnia z wartości osiągniętych w pięcioletnim okresie była równa 5,86 proc. Ani razu nie notowano strat rocznych i to należy uznać za sukces.

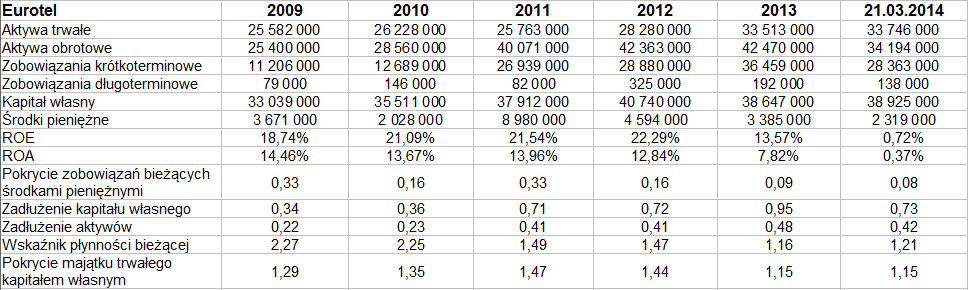

Wskaźnik płynności bieżącej sytuował się pod koniec grudnia 2013 na poziomie 1,16 pkt, trzy miesiące później było to 1,21 pkt – aktywa obrotowe przewyższają zatem długi bieżące, a to niewątpliwie pozytywne zjawisko. Firma zachowuje złotą regułę bilansową, choć odpowiedni wskaźnik był ostatnio niższy niż w latach 2009 – 2012. Zobowiązania wzięte ogółem stanowiły pod koniec marca mniej niż 3/4 wartości kapitału własnego, z punktu widzenia wypłacalności to dobre zjawisko (jakkolwiek proporcja 1:1 jest wystarczająca).

W ostatnich trzech latach wahania na wykresie kursu były dość spore. Z jednej strony mamy minima poniżej 12 zł (testowane w czerwcu 2012), z drugiej natomiast maksima powyżej 20 zł i nawet 22 zł (lato i jesień 2013). Ostatnie półrocze to już czas obniżki notowań – i to poniżej 13 zł. To niepokojące, ale z drugiej strony wcale nie jest powiedziana, że owa realizacja zysków nie zakończy się wejściem w trend wzrostowy – tak jak w roku 2012.

Sytuacja firmy nie jest tragiczna ani nawet dramatyczna (jeśli mielibyśmy użyć takich "teatralnych" porównań), jakkolwiek nie znaczy to oczywiście, że problemów nie ma. Warto np. zauważyć, iż zarząd zarekomendował przeznaczenie całego zysku z roku 2013 na kapitał zapasowy (a więc dywidenda miałaby nie zostać wypłacona). Przyczyny tego kroku to np. "pogorszenie efektów współpracy z głównym kontrahentem spółki, jakim jest T-Mobile Polska S.A.", a co za tym idzie – "zmniejszenie rentowności sprzedaży tego segmentu". Istotne były też "znaczne inwestycje w sieć iDream". Na szczęście zarząd nie wyklucza możliwości wypłaty dywidendy w przyszłości.

Kamil Kiermacz

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 3294 gości