Opcje waniliowe - kiedy CALL, a kiedy PUT

- Utworzono: poniedziałek, 18, kwiecień 2011 10:56

Takie pytanie zadaje sobie każdy początkujący inwestor rozpoczynający swoją przygodę z rynkiem opcji. Jednak by łatwiej można było zrozumieć kiedy i jaki typ opcji waniliowej stosować, warto wcześniej wyjaśnić pewne podstawowe elementy, które w dalszej części pozwolą na zrozumienie zawiłości zagadnienia jakim są opcje.

Przede wszystkim trzeba zacząć od zdefiniowania, czym jest opcja waniliowa sama w sobie. Najprościej mówiąc jest to instrument finansowy, który posiadaczowi daje prawo do sprzedaży lub zakupu określonego instrumentu bazowego po z góry określonej cenie wykonania w z góry określonym terminie. Po drugiej stronie tej transakcji znajduje się wystawca opcji, czyli osoba, która udostępnia dane prawo. Jest ona gotowa do podjęcia ryzyka sprzedaży lub zakupu danego instrumentu po cenie wykonania bez względu na to jaka cena będzie obowiązywać w dniu zapadalności w zamian za premię opcyjną.

Powyższa definicja zawiera kilka elementów, które warto rozszyfrować przed przejściem do dalszej analizy. Są to:

1. instrument bazowy – jest to instrument, na wartości którego oparta jest opcja i od ceny którego zależy wartość opcji; najczęściej za bazę dla opcji przyjmuje się kurs akcji, walut lub cenę towarów

2. premia opcyjna – jest to koszt zakupu prawa do sprzedaży lub kupna instrumentu bazowego (tzw. cena opcji), który ponosi nabywca opcji

3. cena wykonania opcji – jest to cena po jakiej nabywca opcji może kupić lub sprzedać instrument bazowy, to od niej zależy czy posiadacz opcji skorzysta z przysługującego mu prawa, czy nie

4. strony opcji – w przypadku opcji występuje nabywca opcji, czyli osoba chcąca posiadać prawo do jej wykonania (mówi się, że zajmuje wtedy tzw. długą pozycję) oraz wystawca, czyli podmiot, który wystawił opcję zobowiązując się jednocześnie do realizacji przekazanego kupującemu prawa (mówi się, że zajmuje wtedy tzw. krótką pozycję); często zdarza się tak, że osoba odpowiedzialna za skutki realizacji prawa nie jest osobą wystawiającą opcję

5. typ opcji – wyróżniamy opcję CALL, zwaną też opcją KUPNA oraz opcję PUT, zwaną opcją SPRZEDAŻY

6. termin zapadalności (wygaśnięcia) – jest to z góry określony dzień, w którym posiadacz opcji może skorzystać ze swojego prawa zakupu lub sprzedaży instrumentu bazowego

CALL

Skoro wyjaśnione zostały już podstawowe zagadnienia związane z techniczną stroną opcji, warto przejść teraz do analizy kiedy i jaką opcję zastosować. Zacznijmy od analizy opcji typu CALL, czyli dającej prawo kupna danego instrumentu bazowego po cenie wykonania w dniu wygaśnięcia opcji.

Jak wcześniej zostało wspomniane dla instrumentu finansowego jakim są opcje można wyróżnić dwie strony transakcji: kupującego, który zajmuje długą pozycję i sprzedającego (wystawcę), który zajmuje krótką pozycję. Poprzez to wyróżnić można długą opcję CALL (tzw. long CALL) i krótką opcję CALL (tzw. short CALL). To, po której stronie stanie inwestor zależy od jego oczekiwań co do zmiany ceny instrumentu bazowego.

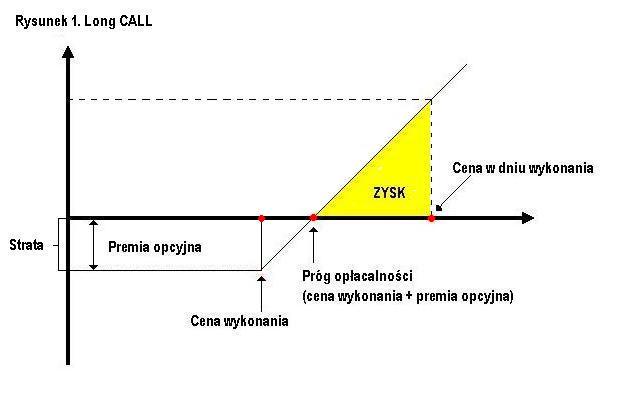

LONG CALL

Jeżeli oczekuje on wzrostu ceny instrumentu bazowego, to powinien on kupić opcję CALL, która da mu prawo zakupienia instrumentu bazowego po cenie wykonania. Bowiem jeśli cena wzrośnie zgodnie z oczekiwaniami inwestora, to posiadacz długiej pozycji będzie miał prawo do zakupu instrumentu bazowego po cenie wykonania, którą ustalono wcześniej (w dniu zakupu opcji). Dzięki temu osiągnie on zysk wynikający z tego, że droższy instrument zakupiony po cenie wykonania będzie mógł od razu sprzedać na rynku po wyższej cenie. Poniższy rysunek prezentuje działanie long Call.

W przypadku, gdy cena instrumentu bazowego nie przekroczy ceny wykonania opcji, nabywca nie skorzysta z prawa jakie daje mu opcja, co będzie oznaczało stratę równą wysokości zapłaconej opcji. Beneficjentem takiej sytuacji będzie wystawca opcji, który założył, że cena instrumentu bazowego nie wzrośnie powyżej ceny wykonania. Można więc stwierdzić, że inwestor, który spodziewa się wzrostu cen i z tego powodu kupuje opcję CALL, ma szanse osiągnąć nieograniczone zyski, przy jednocześnie ograniczanych stratach (do wysokości premii opcyjnej). Dla lepszego zobrazowania można posłużyć się następującym przykładem:

|

|

Wariant I (cena rośnie)

|

Wariant II (cena maleje)

|

|

Cena wykonania: 50

|

1.Cena instrumentu w dniu wykonania: 65

2.Posiadacz realizuje opcję, gdyż cena jest wyższa od ceny wykonania (65>50)

3.Nabywca zyskuje: (65 – 50) – 5 = 10

4.Wystawa traci: (50 – 65) + 5 = –10

|

1. Cena instrumentu w dniu wykonania: 45

2. Posiadacz nie realizuje opcji, gdyż cena jest niższa od ceny wykonania (45<50)

3. Nabywca traci: –5

4. Wystawca zarabia: 5

|

|

Premia opcyjna: 5

|

||

|

Próg opłacalności: 55

|

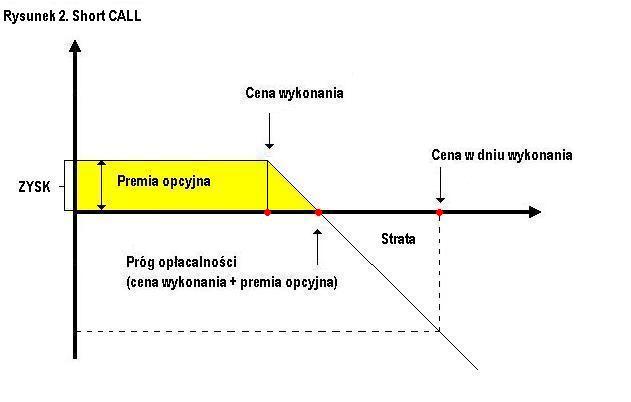

W drugim przypadku, kiedy inwestor oczekuje, że cena nie wzrośnie powinien sprzedać opcję CALL. Bowiem, jeśli cena zgodnie z oczekiwaniami pozostanie bez większych zmian, to posiadacz krótkiej pozycji nie będzie musiał realizować obowiązku do sprzedaży instrumentu bazowego, którego cena wzrosła powyżej tej, którą ustalono wcześniej (w dniu zakupu opcji). Dzięki temu osiągnie on pewny zysk w postaci premii opcyjnej, jednak naraża się także na nieograniczone straty w przypadku wzrostu ceny ponad próg opłacalności. Poniższy rysunek prezentuje działanie short Call.

|

|

Wariant I (cena rośnie)

|

Wariant II (cena nie rośnie)

|

|

Cena wykonania: 50

|

1.Cena instrumentu w dniu wykonania: 65

2.Wystawca wykonuje prawo nabywcy, gdyż cena jest wyższa od ceny wykonania (65>50)

3.Wystawa traci: (50 – 65) + 5 = –10

4.Nabywca zyskuje: (65 – 50) – 5 = 10

|

1.Cena instrumentu w dniu wykonania: 50

2.Wystawca nie wykonuje prawa, gdyż cena nie przekroczyła ceny wykonania (50=50)

3.Nabywca traci: (50 – 50) – 5 = –5

4.Wystawca zarabia: (50 – 50) + 5 = 5

|

|

Premia opcyjna: 5

|

||

|

Próg opłacalności: 55

|

|

|

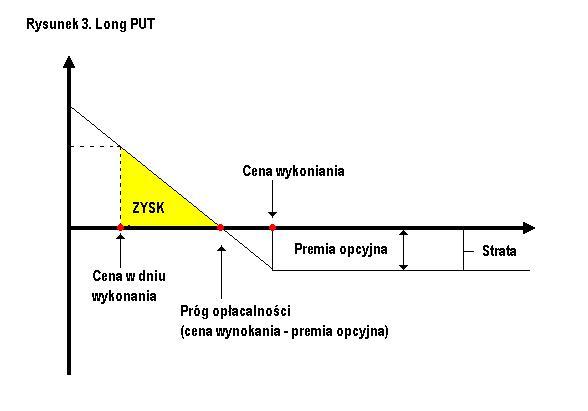

Wariant I (cena spada)

|

Wariant II (cena nie spada)

|

|

Cena wykonania: 50

|

1.Cena instrumentu w dniu wykonania: 35

2.Posiadacz realizuje opcję, gdyż cena jest niższa od ceny wykonania (35<50) 3.Nabywca zyskuje: (50 – 35) – 5 = 10

4.Wystawca traci: (35 – 50) + 5 = –10

|

1. Cena instrumentu w dniu wykonania: 50

2. Posiadacz nie realizuje opcji, gdyż cena nie spadła poniżej ceny wykonania (50=50) 3. Nabywca traci: (50 – 50) – 5 = –5

4. Wystawca zarabia: (50 – 50) + 5 = 5

|

|

Premia opcyjna: 5

|

||

|

Próg opłacalności: 45

|

|

|

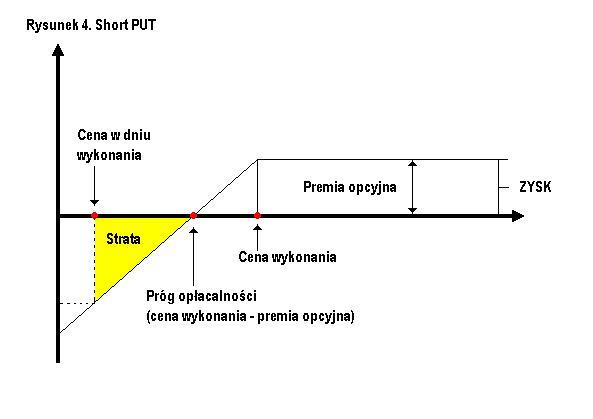

Wariant I (cena spada)

|

Wariant II (cena nie spada)

|

|

Cena wykonania: 50

|

1.Cena instrumentu w dniu wykonania: 35

2.Wystawca wykonuje prawo nabywcy, gdyż cena jest niższa od ceny wykonania (35<50) 3.Wystawca traci: (35 – 50) + 5 = –10

4.Nabywca zyskuje: (50 – 35) – 5 = 10

|

1.Cena instrumentu w dniu wykonania: 50

2.Wystawca nie wykonuje prawa nabywcy, gdyż cena nie jest niższa od ceny wykonania(50=50) 3.Nabywca traci: (50 – 50) – 5 = –5

4.Wystawca zarabia: (50 – 50) + 5 = 5

|

|

Premia opcyjna: 5

|

||

|

Próg opłacalności: 45

|

Istotnym zagadnieniem, które wiąże się z tematyką opcji jest wartość wewnętrzna i czasowa opcji. Pierwsza mówi nam ile nabywca opcji dostałby, gdyby opcja dotrwała z bieżącą ceną aż do dnia jej wygaśnięcia. Wartość ta jest zawsze dodatnia, co powoduje, że wartość wewnętrzna dla opcji typu CALL istnieje wówczas, gdy bieżąca cena instrumentu bazowego jest wyższa od ceny wykonania opcji. Dla opcji PUT ta zależność jest odwrotna, czyli cena instrumentu w dniu wygaśnięcia musi być niższa od ceny wykonania. Gdy ten warunek jest spełniony wtedy opcja taka jest nazywana opcją „in the money”, w przeciwnym razie taką opcję nazywamy „out of the money”. Istnieje także opcja „at the money”, kiedy cena bieżąca równa jest cenie wykonania. Co do wartości czasowej, to mówi ona o zmianie ceny instrumentu bazowego w kierunku korzystnym dla jej posiadacza. Obliczana jest jako różnica premii i wartości wewnętrznej.

-

Popularne

-

Ostatnio dodane

Menu

O Finweb

ANALIZY TECHNICZNE

Grupa Kęty S.A. - ...

Trend na wykresie Grupy Kęty jest wzrostowy. ...

Kredyt Inkaso S.A. - ...

Pod koniec roku 2017, a w każdym razie w ...

Torpol S.A. - analiza ...

Na przełomie sierpnia i września wykres Torpolu ...

Odwiedza nas

Odwiedza nas 4112 gości